Wise Empresa es una cuenta comercial y profesional para todo tipo de empresas, autónomos, trabajadores por cuenta propia y empresas individuales.

En esta reseña descubrimos cómo funciona, los costes y las características del servicio, y por qué ahorra dinero en las transferencias al extranjero.

| Tarifa | |

|---|---|

| Cuota | Ninguna |

| Apertura de la cuenta |

Gratuita |

| Desbloqueo de subcuentas en moneda extranjera | 21,00 € (una sola vez) |

| Tarjeta de débito |

Gratuita |

| Entrada de transferencias |

Gratuitas |

| Salida de transferencias |

Euro: 0,41 € No Euro: de 0,05% a 0,13% |

| Pagos con tarjeta |

Gratuitos en la divisa en la cuenta: en caso contrario, del 0,33% al 3,56% |

| Retiradas de efectivo | Gratuitas hasta 200 £ al mes, y después el 2% del importe |

| Tarifa | |

|---|---|

| Cuota | Nessuno |

| Apertura de la cuenta |

Gratuita |

| Desbloqueo de subcuentas en moneda extranjera | 21,00 € (una tantum) |

| Tarjeta de débito |

Gratuita |

| Entrada de transferencias |

Gratuitas |

| Salida de transferencias |

Euro: 0,41 € No Euro: de 0,05% a 0,13% |

| Pagos con tarjeta |

Gratuitos en la divisa presente en la cuenta: en caso contrario, del 0,33% al 3,56% |

| Retiradas de efectivo |

Gratuitas hasta las 200 £ al mes, y después el 2% del importe |

Si utilizas regularmente divisas extranjeras, te recomendamos que desbloquees la creación de subcuentas. Esto te permitirá utilizar una divisa local para cualquier tipo de transacción (pagos con tarjeta, transferencias entrantes y salientes) y ahorrarte las tasas de conversión.

Sin embargo, habrás observado que Wise cobra una comisión por las transferencias europeas. Aunque es mínimo, no es muy favorable: la mayoría de las cuentas online permiten ahora enviar transferencias SEPA de forma gratuita.

Pregunta: ¿Es cierto que Wise no tiene costes fijos?

Absolutamente cierto. Wise no cobra ninguna comisión periódica, aunque sí cobra comisiones por las transferencias extranjeras salientes y las retiradas con tarjeta de débito.

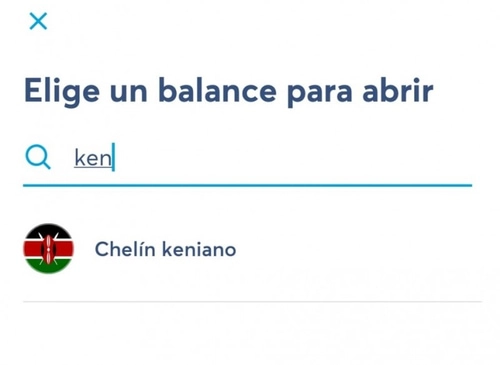

Wise Empresa acepta pagos en 53 divisas diferentes

Esto es incluso mejor que Revolut Business y sus 28 divisas, que ya estaba bastante bien.

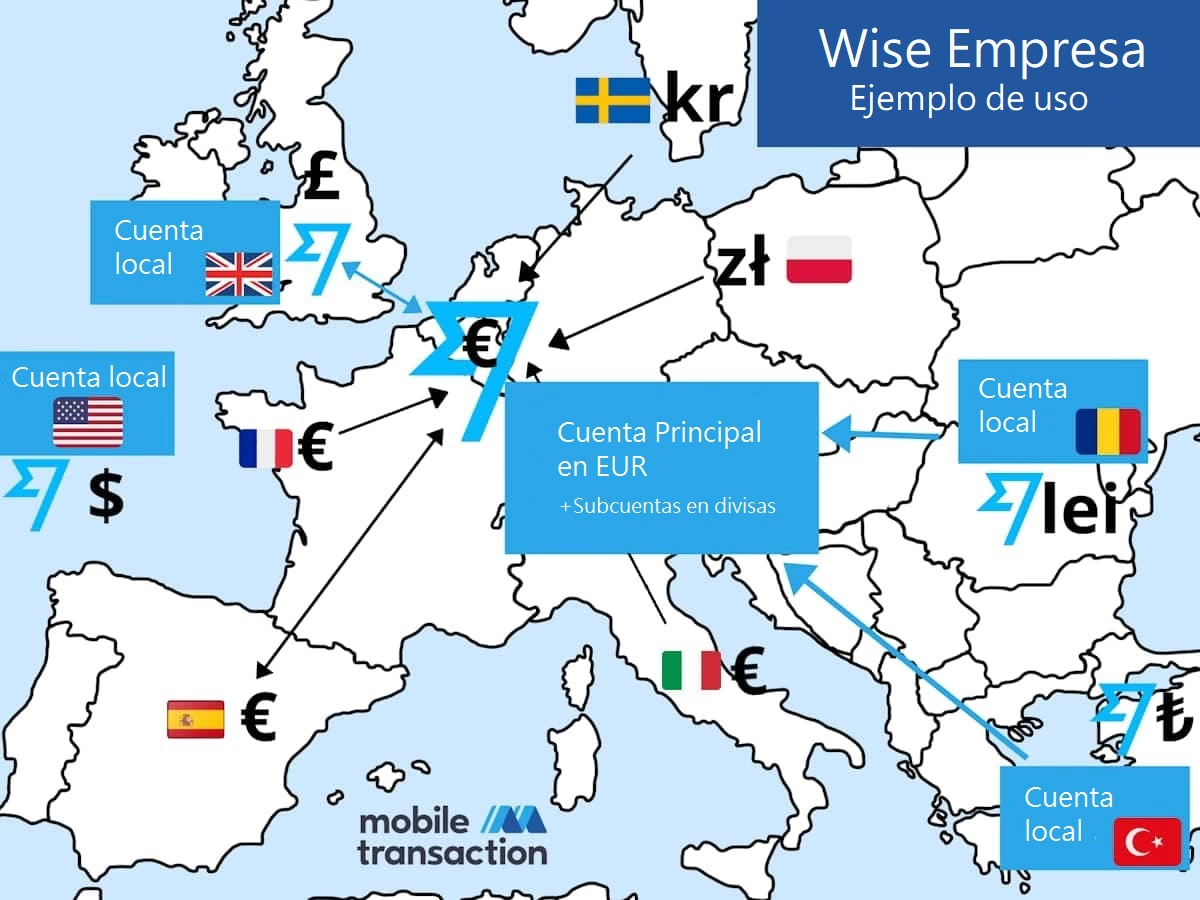

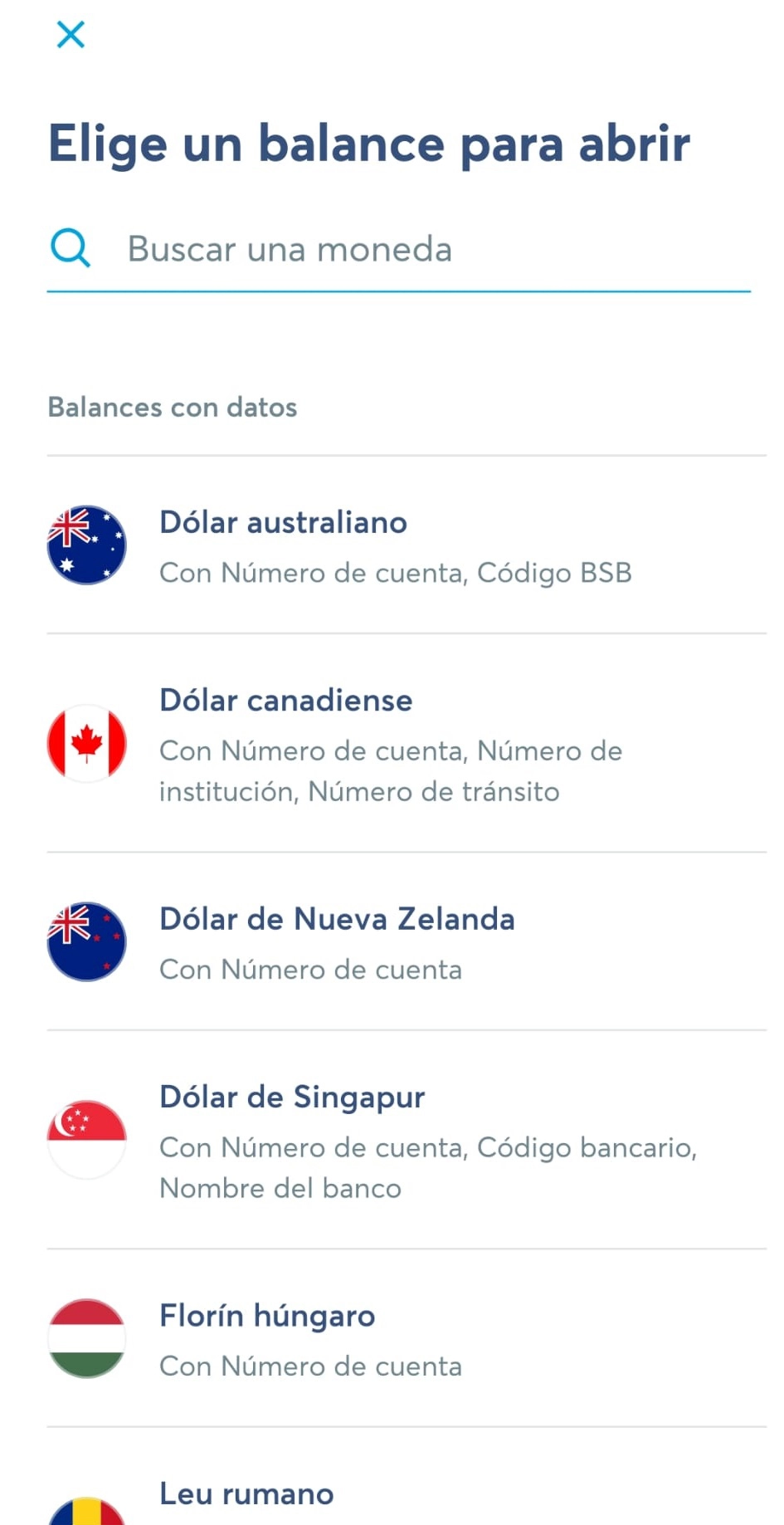

La cuenta principal de Wise esen euros. Si queremos aceptar, por ejemplo, pagos en zlotys polaco y coronas noruega, podemos abrir subcuentas en esas divisas (pero primero tendremos que desbloquear esta función).

Imagen: Mobile Transaction

Para abrir una subcuenta, haz clic en el botón «+», situado a la derecha de la última cuenta creada.

Imagen: Mobile Transaction

Para encontrar inmediatamente la divisa que te interesa, puedes utilizar la barra de búsqueda.

Basta con hacer clic en la bandera para terminar de crear la subcuenta de divisas. Las cantidades recibidas en esta divisa acabarán automáticamente en la nueva cuenta.

Para cada divisa presente puedes convertir al tipo de cambio interbancario, hasta 30 veces al día. Por supuesto, es necesario tener ya disponible una subcuenta en la divisa correspondiente.

Ahorra en las transferencias al extranjero

En el ámbito profesional, las transferencias internacionales se utilizan para liquidar las facturas de los proveedores y adquirir bienes y servicios.

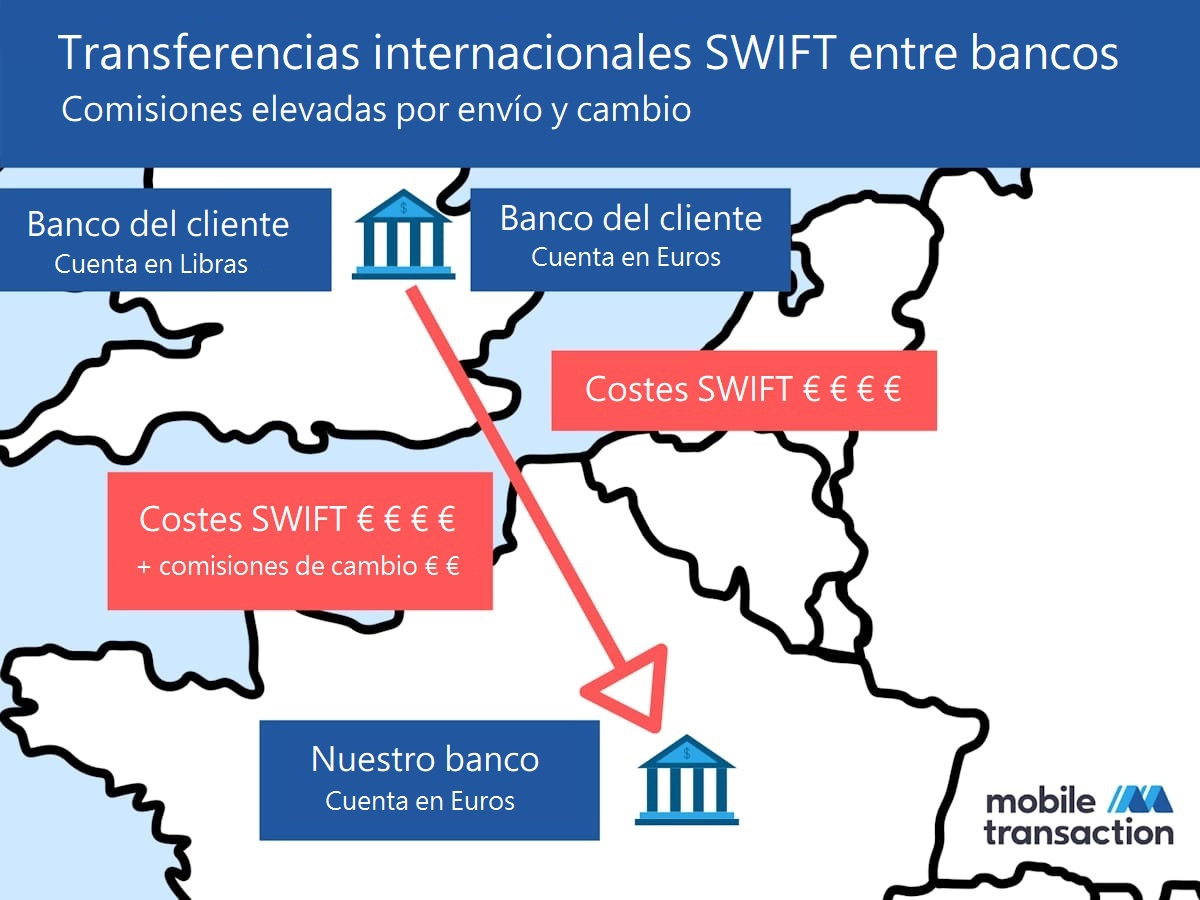

Las transferencias interbancarias al extranjero fuera de la zona SEPA deben dirigirse a través de la red SWIFT. La red SWIFT requiere tasas adicionales, lo que aumenta significativamente los costes totales. Es posible reducir significativamente estas tasas utilizando Wise.

Imagen: Mobile Transaction

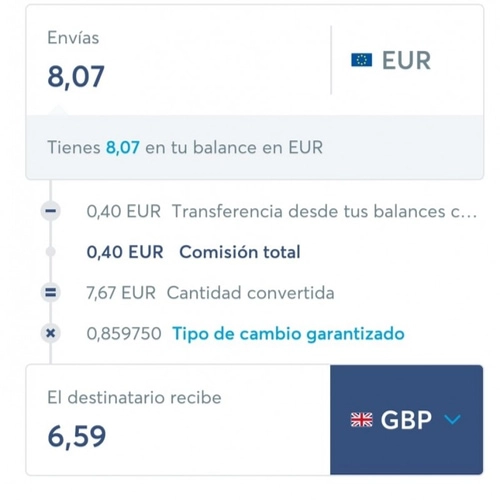

Wise utiliza el tipo de cambio medio establecido por el mercado interbancario, sin aplicar comisiones. Conoceremos el gasto total antes de enviar la transferencia.

Hay múltiples opciones para hacer una transferencia con Wise:

- rápidamente, con tarjeta (la más cara)

- la más barata (del saldo en Wise)

- fácilmente a través de SOFORT

La disponibilidad de estas opciones varía en función de las monedas elegidas.

Para maximizar tu ahorro, selecciona la opción «más barata», es decir, enviar a través del saldo de tu cuenta Wise.

Límites

Los límites de envío dependen de la divisa elegida, pero podemos decir que, en general, el tope es muy alto (por ejemplo, 1 millón de euros, dólares, etc.).

El precio, la rapidez y el método de entrega dependen de la divisa elegida.

Wise debe adaptarse a las normas de cada país en el que opera. Por ejemplo, es imposible enviar dólares sin pasar por el sistema SWIFT. La forma de envío también puede variar según la zona geográfica: con una cuenta local en dólares, puedes evitar este sistema.

Es aconsejable leer las normas de envío de cada divisa que quieras enviar.

| País de destino | Tarifa |

|---|---|

| España | 0,41 € |

| Reino Unido |

4,58 € |

| Estados Unidos |

5,14 € |

| Japón | 8,20 € |

| Polonia | 9,74 € |

| China | 12,22 € |

| Marruecos | 17,95 € |

| País de destino | Tarifa |

|---|---|

| España | 0,41 € |

| Reino Unido |

4,58 € |

| Estados Unidos |

5,14 € |

| Japón | 8,20 € |

| Polonia | 9,74 € |

| China | 12,22 € |

| Marruecos | 17,95 € |

Ejemplo: enviamos 1.000 euros para liquidar una factura de un proveedor estadounidense. Utilizando una cuenta bancaria, con las comisiones SWIFT a nuestro cargo, pagaremos unos 40-50 euros más. Si en cambio utilizamos Wise tendremos unos 5 euros de comisiones, ahorrando 35-45 euros.

Algunas aclaraciones sobre el envío de euros: Wise puede enviar rápidamente euros a todas las cuentas de la zona SEPA. Si el proveedor está situado fuera de esta zona, Wise podría pasar por la red SWIFT, más lenta.

La gran ventaja de Wise es que puede eludir este sistema para ofrecer tarifas mucho más atractivas en las transferencias al extranjero.

Pero, ¿cómo podemos ahorrar dinero también en las transferencias extranjeras entrantes que provienen de los bancos de nuestros clientes? ¿Es posible eliminar totalmente estas comisiones?

Elimina las comisiones por transferencia al extranjero con cuentas locales

Si tenemos clientes en el extranjero, fuera de la zona euro, ya somos víctimas de los costes de la red SWIFT, que es tan esencial como cara.

Tomemos el ejemplo de una transferencia entrante desde el Reino Unido. Cuando recibimos una transferencia a nuestra cuenta bancaria, el banco remitente y nuestro banco pagan las tasas SWIFT. En total, cuesta unos 40 euros. Sin embargo, a veces se necesita un banco intermediario, lo que eleva el precio hasta 60 euros.

Aquí tienes un esquema de una transferencia SWIFT entre un banco del Reino Unido y nuestro banco en la zona SEPA:

Imagen: Mobile Transaction

Las transferencias que pasan por el sistema SWIFT tienen costes más elevados.

Si nuestro cliente tiene una cuenta en euros, por ejemplo en Barclays o Starling, no tendremos que pagar comisiones por cambio de moneda, pero sí tendremos que compartir las comisiones SWIFT con el cliente.

Si un banco realiza una transferencia a nuestra cuenta de Wise, las tasas SWIFT también se cobrarán, pero Wise no cobra comisiones por recibirlas. Sin embargo, recibir transferencias extranjeras a tu cuenta Wise no siempre es tan ventajoso, ya que los intermediarios pueden añadir cargos.

Imagen: Mobile Transaction

Wise no cobra comisiones por el recibo de transferencias SWIFT, pero tendremos que pagar las de los bancos intermediarios.

Para evitar los bancos, algunas personas utilizan PayPal. Ten en cuenta que para las transferencias superiores a 500 €, Wise es más barato que PayPal: este último cobra comisiones por la recepción de las transferencias de hasta el 6% (incluyendo un recargo del 3% sobre el tipo de cambio). Por otro lado, Wise no cobra por recibir transferencias, pero está sujeto a las tarifas de la red SWIFT.

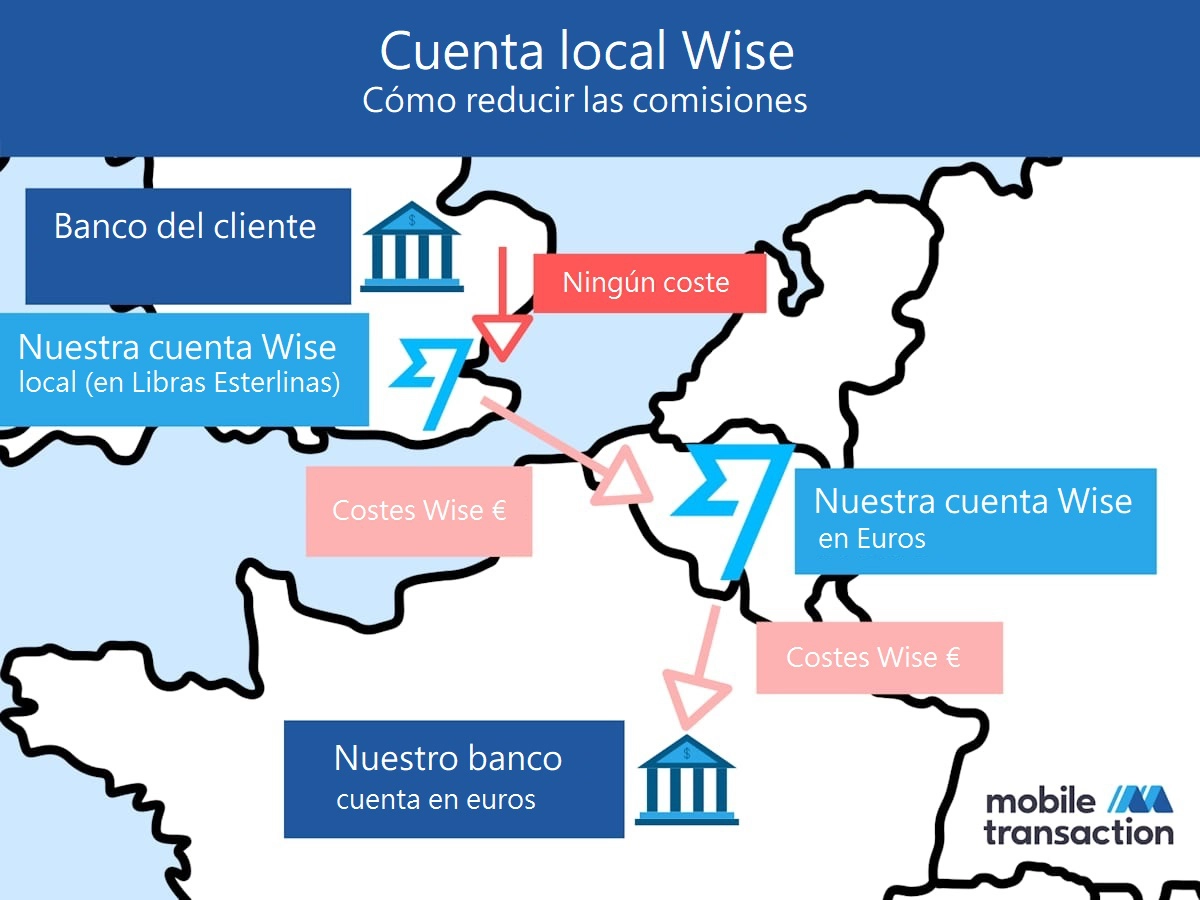

Para ahorrar dinero en transferencias al extranjero, el método más eficaz son las cuentas locales de Wise.

Con una cuenta Wise situada en el mismo país que nuestro cliente, eliminamos por completo los gastos de las transferencias internacionales.

Así, si recibimos una transferencia de un cliente del Reino Unido a nuestra cuenta local de Wise en libras esterlinas, la transferencia será completamente gratuita. El único cargo será una comisión insignificante (0,35%), aplicada por Wise si decidimos enviar libras a nuestra cuenta principal en euros.

Imagen: Mobile Transaction

Si utilizamos una cuenta local con la misma divisa que el remitente, la transferencia al extranjero será gratuita.

Hay que tener en cuenta que la transferencia a nuestra cuenta principal tardará un poco más que una transferencia Wise, ya que es obligatorio pasar por la red SWIFT cuando se envían libras esterlinas desde el Reino Unido (o dólares desde EEUU), incluso utilizando Wise. Afortunadamente, Wise no cobra ninguna cuota adicional.

Se repite la misma situación en la transferencia inversa: si ya tenemos la divisa adecuada, es mejor hacer una transferencia local al banco del proveedor para pagarle. Si no, podemos enviar la suma en euros desde nuestra cuenta principal a nuestra cuenta local.

Imagen: Mobile Transaction

Apertura de una cuenta local desde el sitio web de Wise.

| País | Divisa |

|---|---|

| Reino Unido |

Libra esterlina |

| Rumanía | Leu rumano |

| Hungría | Florín húngaro |

| Estados Unidos |

Dólar americano |

| Australia | Dólar australiano |

| Canadá | Dólar canadiense |

| Nueva Zelanda |

Dólar neozelandés |

| Turquía | Lira turca |

| Singapur | Dólar de Singapur |

Las cuentas locales también son una solución práctica para trasladarse al extranjero y trabajar como autónomo, junto con la cuenta personal multidivisión de Wise.

Consejo: También utilizamos la cuenta Wise para particulares

Wise ofrece dos tipos de cuentas: Wise Empresa para empresas y profesionales, y Wise Personal para particulares. Ambos se gestionan desde la misma aplicación Wise.

¿Por qué abrir una cuenta personal además de una empresarial o profesional?

En primer lugar, porque nos ayuda a reducir las tasas de transferencia. De hecho, es más barato hacer transferencias gratuitas entre nuestras dos cuentas (la personal y la de empresa) en lugar de enviar todos los importes a nuestra cuenta bancaria (dependiendo del banco, se pueden cobrar comisiones adicionales).

La cuenta personal es también una cuenta multidivisa, dotada de una tarjeta MasterCard compatible con Apple Pay y Google Pay.

Y, en segundo lugar, porque la Cuenta Privada ofrece una característica adicional muy útil: las huchas. Son subcuentas en las que puedes almacenar dinero y mantenerlo a salvo de los gastos con tarjeta o mediante transferencia. El dinero que movemos a la hucha es intocable hasta que lo volvemos a depositar en nuestro balance. Sin embargo, no se trata de una cuenta de ahorro, así que no tiene remuneración.

Puedes crear un número ilimitado de huchas digitales, en la divisa que elijas.

La tarjeta Wise Empresa

Está disponible para todos los empresarios y profesionales domiciliados en el Espacio Económico Europeo, por tanto también en España, y en algunos otros países como el Reino Unido y Suiza.

Su emisión y el envío tiene un coste de 7 euros, y se puede solicitar simplemente pulsando un botón en la sección correspondiente de la aplicación o de la web.

Imagen: Wise

Se trata de una tarjeta de débito MasterCard, sin descubiertos autorizados.

Nota: en algunos negocios debe preautorizarse el pago.

Al repostar en las gasolineras, la cuenta estará sujeta a una fianza de unos 100 euros, aunque sea superior al gasto real. El saldo se liquidará posteriormente.

Será más adecuado para las compras online que para las realizadas sobre la marcha.

Un aspecto positivo es que, si tienes la garantía de las tarjetas MasterCard Empresa:

- Disfrutarás de protección contra las transacciones fraudulentas.

- Disfrutarás de asistencia en caso de pérdida o robo, y de ayuda para encontrar un cajero automático en todo el mundo.

Control inteligente de la tarjeta de débito

El control inteligente se refiere a la gestión de los límites de gasto y los métodos de pago.

Por defecto, los límites de gasto se establecen en libras esterlinas, lo que puede cambiarse desde la aplicación Wise. Para cambiarlos, tienes que ir a la sección Límites de la cuenta y seleccionar el método de pago que te interese, por ejemplo, el pago sin contacto.

| Tipo de transacción | Límite (max.) en Libras Esterlinas (GBP) |

|---|---|

| PIN | 2.500 (10.000) / pago 3.000 (10.000) / día 10.000 (30.000) / mes |

| Contactless | 500 (500) / pago 500 (1.000) / día 4.000 (4.000) / mes |

| Banda magnética | 300 (1.200) / pago 400 (1.200) / día 1200 (6.000) / mes |

| Compras online | 1.000 (10.000) / pago 1.000 (10.000) / día 10.000 (30.000) / mes |

| Retiradas de efectivo |

1.000 (1.000) / pago 1.500 (1.500) / día 3.000 (4.000) / mes |

| Tipo de transacción | Límite (max.) en Libras Esterlinas (GBP) |

|---|---|

| PIN | 2.500 (10.000) / pago 3.000 (10.000) / día 10.000 (30.000) / mes |

| Contactless | 500 (500) / pago 500 (1.000) / día 4.000 (4.000) / mes |

| Banda magnética | 300 (1.200) / pago 400 (1.200) / día 1200 (6.000) / mes |

| Compras online |

1.000 (10.000) / pago 1.000 (10.000) / día 10.000 (30.000) / mes |

| Retiradas de efectivo |

1.000 (1.000) / pago 1.500 (1.500) / día 3.000 (4.000) / mes |

Los límites de gasto son comparables a los de N26 Business, que sin embargo es más indulgente cuando se trata de retirar dinero en efectivo (hasta 2.500 euros al día).

En cualquier caso, la tarjeta Wise no es la solución más adecuada para retirar dinero en efectivo, ya que sus comisiones ascienden al 2% cuando se supera el límite mensual de 200 libras retiradas.

Además de los límites de gasto, también puedes gestionar los métodos de pago de tu tarjeta. Si queremos bloquear el modo sin contacto y los pagos online, por ejemplo, vamos al menú Tarjeta de la app y hacemos clic en Gestionar métodos de pago.

Si es necesario, podemos congelar completamente la tarjeta, es decir, suspender su uso, simplemente haciendo clic en el icono del copo de nieve. El uso de la tarjeta puede reactivarse en cualquier momento.

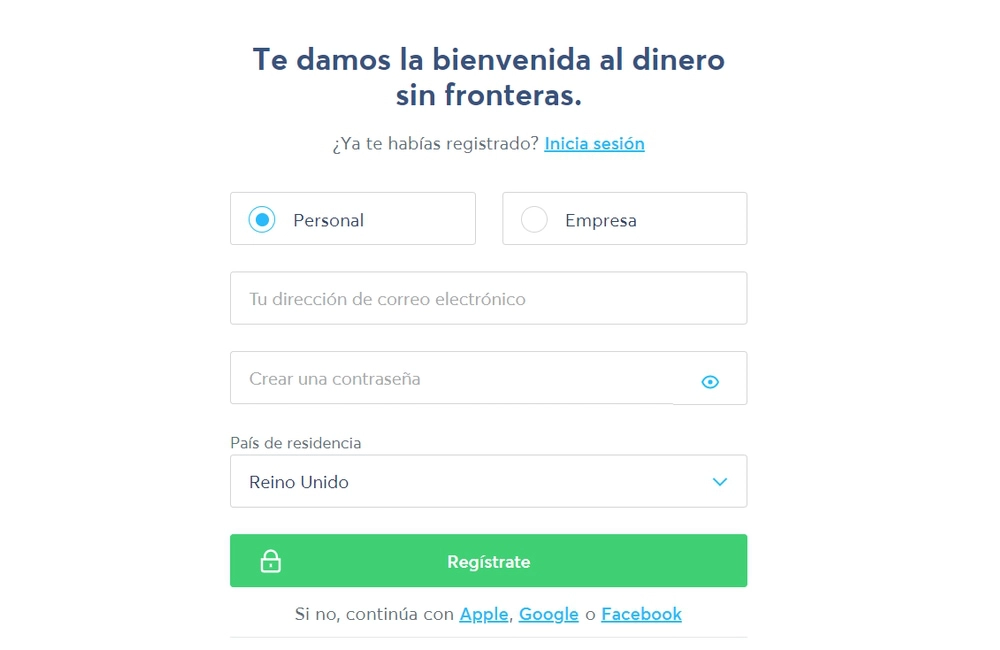

Imagen: Wise

Módulo de registro en TransferWise.

A continuación, debes rellenar los datos personales y de la empresa: nombre, dirección, página web, número de registro de la empresa, etc. También será necesario un documento de identidad.

Se recomienda que recargues tu cuenta Wise con al menos 21 euros, para que puedas desbloquear la creación de balances en moneda extranjera.

Es un buen comienzo, pero le falta una función esencial: añadir comprobantes de gastos.

Así que, si buscas una cuenta de empresa que te permita subir recibos, comprobantes y facturas, así como un seguimiento en tiempo real de todas las transacciones de empleados y contratistas, echa un vistazo a la solución de Qonto, con IBAN español, seguro de viaje y compatibilidad con decenas de programas de contabilidad y mucho más.

¿Y el servicio de atención al cliente?

Se puede contactar con el servicio de atención al cliente por correo electrónico desde el sitio web o la aplicación.

Hay una sección de asistencia en la propia aplicación, donde puedes encontrar respuestas a las preguntas más frecuentes.

Probamos el servicio debido a un problema causado por el cambio de número de teléfono, y nos pareció bastante rápido y eficaz.

Nuestra opinión

La cuenta Wise Empresa está especializada en el envío y recepción de transferencias al extranjero fuera de la zona euro. Sin embargo, no es adecuado para las transferencias europeas (SEPA), ya que es más caro que la mayoría de los bancos.

Hemos probado el servicio y nos parece rápido, cómodo y fiable.

Si buscas una cuenta de tarjeta para utilizarla mientras viajas, lo mejor es optar por N26 Business o Revolut Business.

Por último, hay que tener en cuenta que Wise no es un banco, por lo que no ofrece los mismos servicios que un banco (por ejemplo, descubiertos, créditos, cheques, etc.). Es perfecta como cuenta secundaria para quienes tienen clientes y proveedores en el extranjero.