Para las empresas con socios, empleados, vehículos de empresa y colaboradores externos, no resulta sencillo llevar un seguimiento efectivo de todos los movimientos, gastos, recibos, y demás, relativos al funcionamiento cotidiano de la compañía.

Una cuenta de empresa tradicional ofrece a sus usuarios muy pocas funcionalidades de gestión de los aspectos relacionados con los gastos. Por esta razón, las PYMES recurren cada vez más a plataformas especializadas en esta área de la gestión empresarial.

A diferencia de una cuenta corriente, las plataformas de gestión de gastos ofrecen sistemas de distribución del presupuesto a través de herramientas como las tarjetas de empresa (físicas y virtuales), el establecimiento de reglas y límites para las tarjetas y un seguimiento meticuloso de los pagos, por nombrar algunas.

En este artículo, vamos a comparar algunas de las opciones disponibles en España, ofreciendo una visión general de sus diferencias, ventajas y desventajas.

Comparación de opciones

Cuadro comparativo

Costos y comisiones

Integraciones de aplicaciones

Gestión de reembolsos de gastos

Métodos de pago

Plataformas

| Plataforma | Características | Enlace |

|---|---|---|

|

||

|

||

|

|

|

|

||

|

| Plataforma | Características | Enlace |

|---|---|---|

|

||

|

||

|

||

|

||

|

Cuotas, costos fijos y costos variables

Las soluciones de gestión de gastos empresariales suelen utilizar un modelo de tarifas con un costo fijo (cuota mensual o anual) y uno o más costos variables (cuota adicional, comisiones) en función de los servicios opcionales y las transacciones realizadas.

En el siguiente cuadro, presentamos un resumen de las principales tarifas, es decir, de la cuota fija mensual y de la cuota relativa a las tarjetas de empresa adicionales:

| Cuenta | Tarjeta | |

|---|---|---|

| Qonto |

Con pago anual:

|

Tarjetas físicas incluidas:

Las tarjetas físicas adicionales cuestan 5 €/mes por tarjeta. |

| Revolut Business |

Con pago mensual:

|

Se incluye una tarjeta física. Las tarjetas adicionales están sujetas a gastos de envío. |

| Soldo |

|

Tarjetas físicas incluidas

Las tarjetas adicionales están sujetas a una cuota de 5 €/mes por tarjeta. |

| Wallester |

|

Envío de tarjetas físicas: 20 €/tarjeta Tarjetas virtuales (cantidad máxima):

Extras (solo Premium y Platinum): 0,10 €/mes por tarjeta. |

| Pleo |

Con pago anual:

|

3 incluidas Tarjetas adicionales:

|

Tanto Revolut Business como Pleo y Wallester ofrecen planes sin cuota. Las ofertas sin costos fijos son, sin dudas, una manera óptima de atraer nuevos usuarios, pero hay que considerar que se trata de servicios muy limitados o paradójicamente costosos: se incluye un número limitado de operaciones y/o de tarjetas gratuitas, por lo que son las comisiones variables las que terminan por compensar la ausencia de una cuota fija.

Además, los llamados planes gratuitos no dan acceso a todas las funcionalidades avanzadas, sino que únicamente a las básicas. Motivo por el cual, luego de un breve periodo de tiempo, se sentirá la necesidad de pasar a un plan de pago.

La moraleja es que, a la hora de elegir una solución para gestionar los pagos de la empresa y la distribución del presupuesto, nunca hay que fijarse exclusivamente en la comodidad aparente.

Lo que hay que observar, en cambio, son las funcionalidades y, después de haber identificado las plataformas mejor adecuadas a las necesidades particulares de la empresa, comparar las condiciones económicas, a modo de establecer una mejor relación de calidad-precio.

La sostenibilidad económica debe, entonces, evaluarse según criterios subjetivos. Una solución con una cuota mensual baja, por ejemplo, puede no ser tan rentable si cobra cuotas elevadas por operaciones recurrentes e indispensables.

Integraciones con aplicaciones de terceros

En el entorno empresarial se utilizan numerosos servicios digitales (cuenta corriente, contabilidad, comunicación, almacenamiento en la nube, etc.).

El objetivo de las plataformas enfocadas en los gastos empresariales es la simplificación de la gestión: si las decenas de servicios utilizados no se comunican entre sí, habrá que realizar engorrosas operaciones manuales para que todos los movimientos queden registrados donde corresponda.

Para esto sirven las integraciones: para hacer compatible un servicio con aplicaciones de terceros, de modo que dos soluciones no relacionadas puedan intercambiar datos automáticamente y, así, eliminar la necesidad de realizar operaciones manuales.

Veamos cuál es la compatibilidad de las plataformas con los servicios de terceros:

| Plataforma | Compatible con |

|---|---|

| Qonto | Agicap, Bit&Coffee, Europcar, FiscoZen, Google Drive/Sheets, Nexi, OneDrive, Prestashop, QuickBooks, Stripe, Ticket Restaurant, Xero, Satispay, Slack, TeamSystem, Wetaxi

API disponible |

| Revolut Business | Magento, Microsoft Business Central, Prestashop, QuickBooks, Sage, Shopify, Slack, Xero, WooCommerce, Zapier

API disponible |

| Soldo | NetSuite, QuickBooks, Sage, TravelPerk, Xero

API |

| Wallester | API disponible |

| Pleo | Gmail, Microsoft Business Central, QuickBooks, Sage, Slack, Uber, Xero

API disponible |

Para cada una de las plataformas hemos enumerado las integraciones más relevantes. Puedes consultar la lista completa en los sitios web respectivos de cada plataforma; en algunos casos, puede que tengas que ponerte en contacto con el servicio de atención al cliente para estar seguro del nivel de compatibilidad de un servicio concreto, según lo necesites.

Como se puede observar a simple vista, Qonto es la plataforma que más ha invertido en integraciones. Por esta y otras razones, está creciendo con fuerza en todos los países europeos en los que opera.

Revolut Business también presenta una larga lista de aplicaciones compatibles, muchas de las cuales no aparecen en la página web oficial dedicada a las integraciones.

Si un servicio no es compatible, las empresas pueden servirse de las API para conseguir que la plataforma reciba y/o envíe información a aplicaciones de terceros (por ejemplo, cuenta corriente, software de contabilidad, etc.).

Esto requiere la intervención de un desarrollador experimentado, mientras que en el caso de la compatibilidad bastará con instalar un plugin y seguir unos pocos pasos sencillos.

Gestión de gastos anticipados y reembolsos

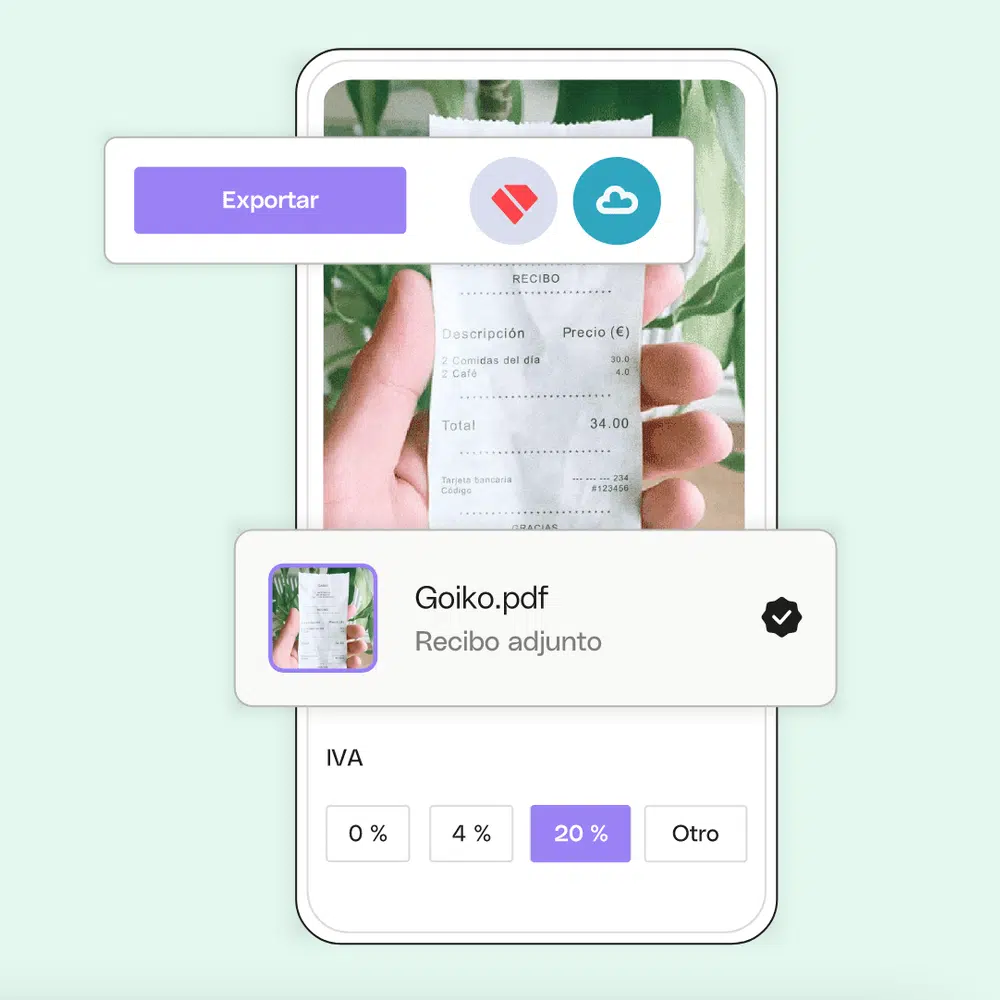

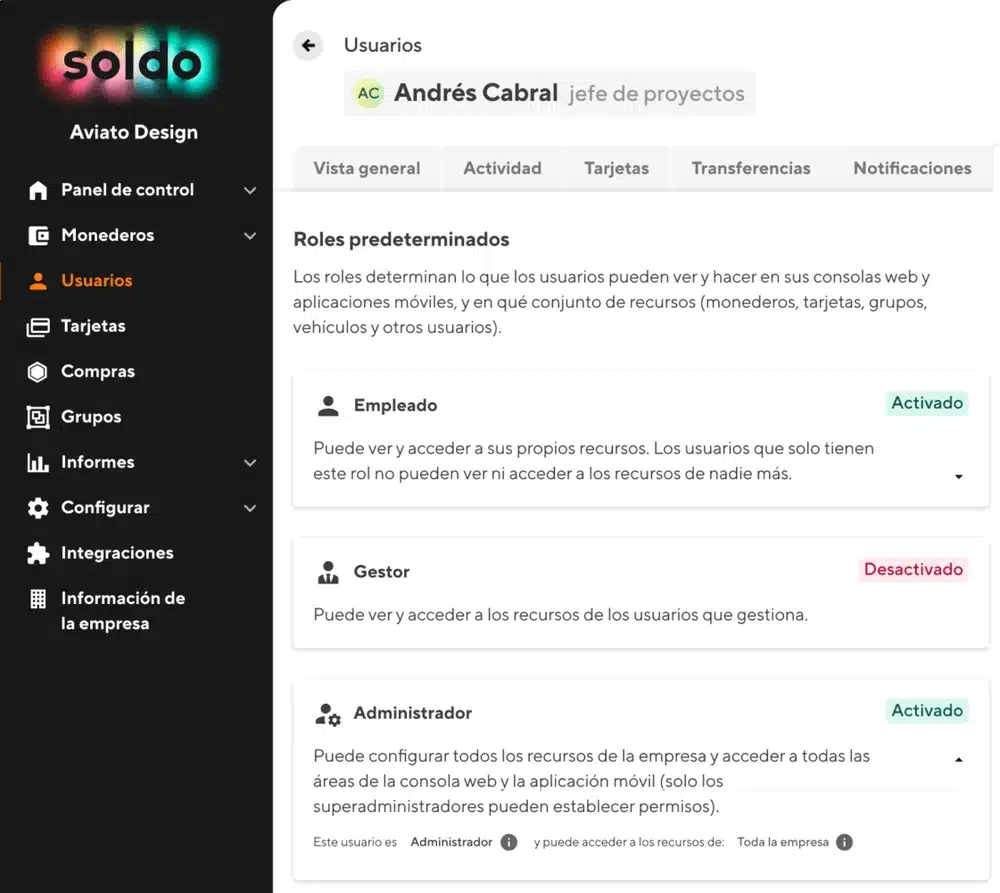

El objetivo de las cuentas de empresa para la gestión de los gastos y presupuestos es, naturalmente, la digitalización de las operaciones, gracias a la cual se automatizan los procesos de gestión.

La digitalización tiene lugar sobre todo gracias a las tarjetas de empresa, que el administrador puede configurar y controlar integralmente, teniendo la posibilidad de definir límites de gastos, transacciones específicas no permitidas, categorías de gastos no permitidas, y así.

Este sistema permite eliminar los reembolsos de gastos, es decir, los gastos anticipados por los empleados y colaboradores de su propio bolsillo. Dicho esto, en algunos casos no es posible prescindir de este tipo de gastos, por lo que casi todas las soluciones disponen de un sistema de gestión de gastos anticipados:

| Solución | Gestión de gastos anticipados |

|---|---|

| Qonto | Disponible con Business y Enterprise |

| Revolut Business | Disponible con todos los planes |

| Soldo | Disponible con Premium |

| Wallester | No disponible |

| Pleo | Disponible con Essential y Advanced |

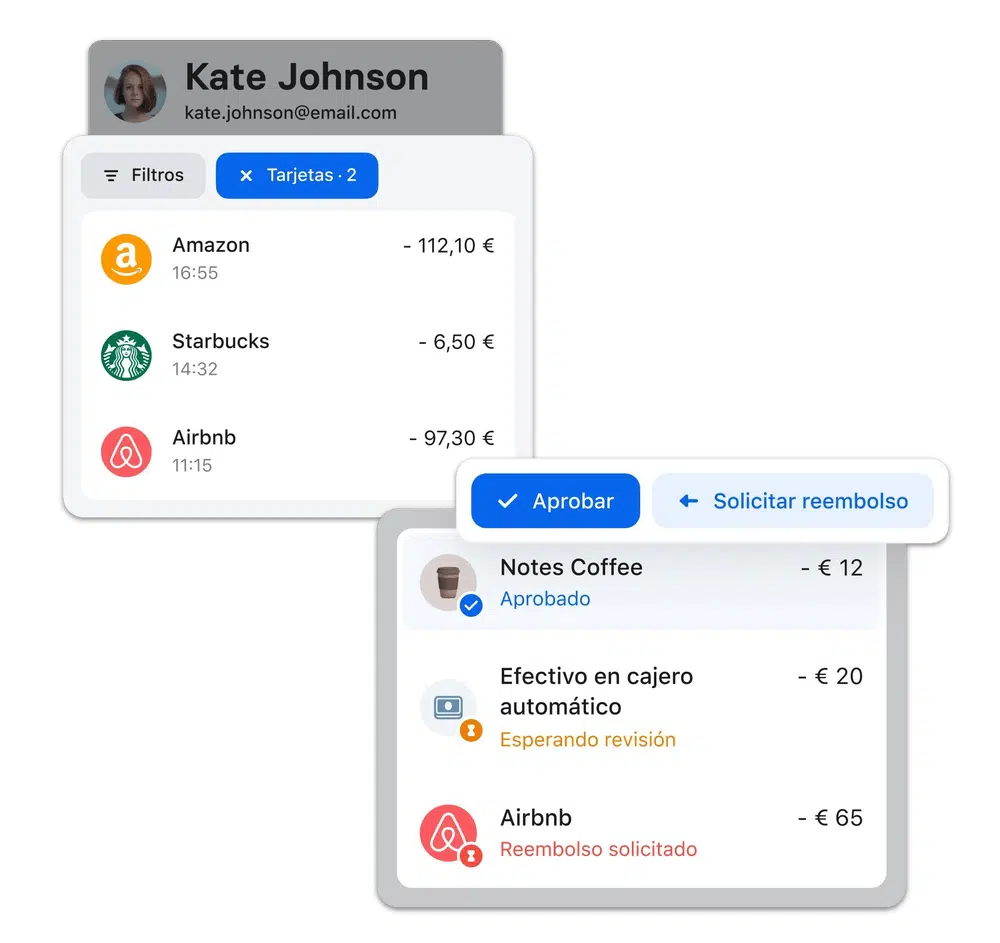

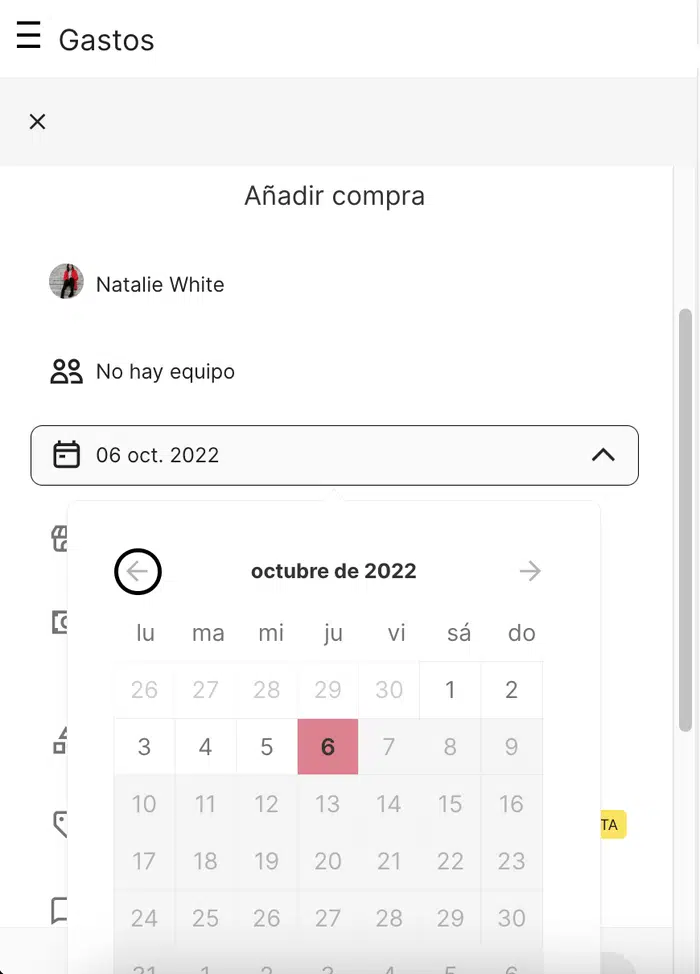

A excepción de Wallester, todas las soluciones ofrecen un sistema de gestión de reembolsos. El empleado, accediendo a su perfil personal, puede añadir el gasto anticipado, así como la factura o el comprobante correspondiente.

El sistema envía automáticamente la solicitud de reembolso al administrador de la plataforma, que puede a su vez ver los detalles añadidos por el usuario y aprobar o rechazar el gasto.

En caso de aprobarlo, el reembolso se realiza de la manera prevista por la plataforma (por lo general, enviando una transferencia de la misma cuenta al IBAN indicado por el empleado o colaborador).

| Transferencia saliente |

Débito directo |

|

|---|---|---|

| Qonto | Sí | Sí |

| Revolut Business | Sí | Sí |

| Soldo | – | Sí |

| Wallester | – | Sí |

| Pleo | – | Sí |

Una ventaja competitiva que estas soluciones pueden ofrecer es la localización de sus servicios. En este sentido, la única en ofrecer un IBAN español es Qonto, mientras que Revolut Business, si bien aún ofrece cuentas con IBAN lituano (LT), está actualmente en proceso de añadir la posibilidad de crear cuentas con IBAN español.

Más allá de este detalle, la mayoría de estas cuentas se limitan a ofrecer la posibilidad de realizar débitos directos a cuenta o con tarjeta. Como veremos a lo largo de la comparativa, a excepción de Qonto y Revolut Business (cuentas en línea por derecho propio), las demás plataformas son sistemas de gestión «puros», sin funcionalidades de cuenta bancaria.

Ni que decir tiene, entonces, que solo las dos primeras pueden sustituir a la cuenta bancaria clásica, mientras que las otras soluciones están pensadas para complementarla.

Ventajas

Desventajas

Qonto es la solución más completa entre las opciones de esta comparativa. Es una cuenta de empresa diseñada para gestionar ingresos y gastos que incluye facturación electrónica (aunque no con todos los planes de suscripción), domiciliación bancaria, etc.

Sin embargo, al no ser una cuenta corriente bancaria, no puede ofrecer productos financieros que impliquen riesgo, como tarjetas de crédito o préstamos.

En cambio, ofrece un sistema de tarjetas de débito de empresa (es decir, con cargo instantáneo en cuenta).

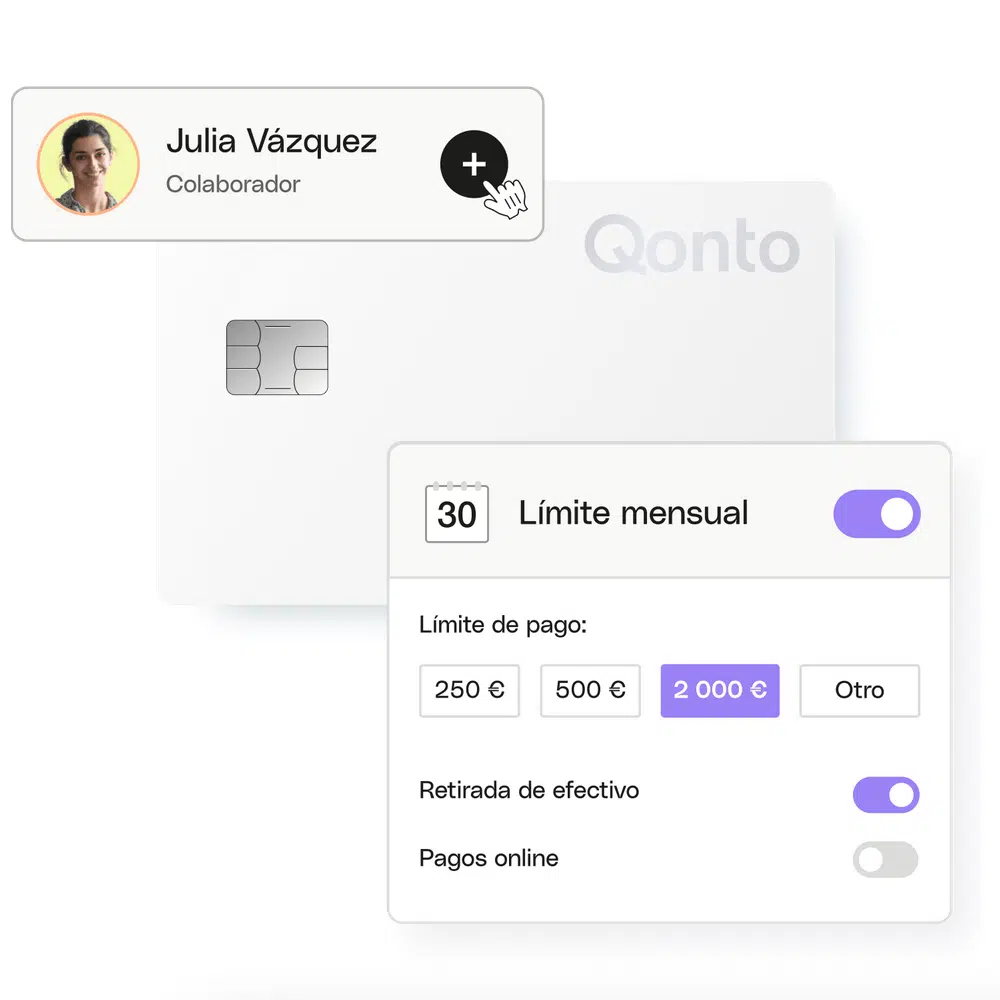

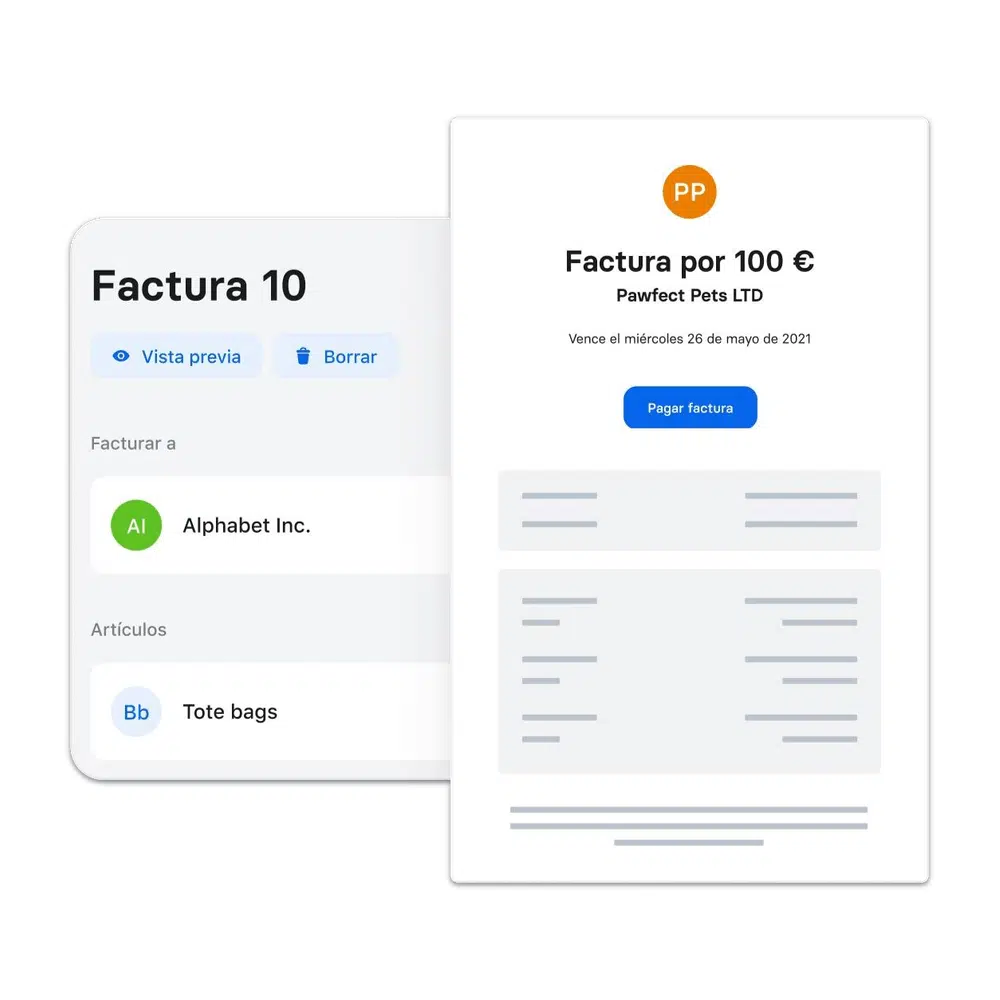

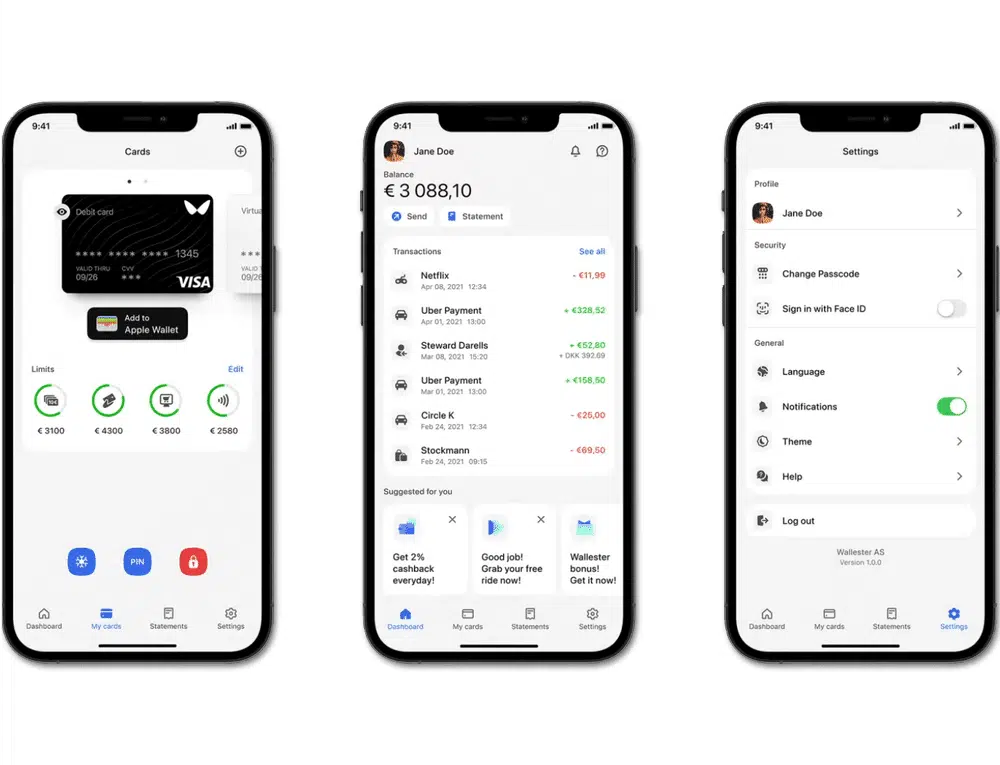

Imagen: Qonto

Tiene múltiples funciones dedicadas a la gestión de gastos, entre las que se cuentan:

- Tarjetas físicas y virtuales

- Ajustes personalizados para cada tarjeta

- Carga de recibos con cámara

- Roles y autorizaciones personalizados

- Tarjetas instantáneas para gastos ocasionales

- Subcuentas dedicadas para equipos

Una solución excelente si necesitas gestionar y controlar minuciosamente la actividad de empleados, así como de colaboradores no empleados. En este último caso, resultan muy útiles las tarjetas virtuales (incluso las temporales) para evitar gastos anticipados y tener así un mayor control integral.

Imagen: Qonto

Cada plan de suscripción incluye un número de tarjetas físicas gratuitas, a las que se pueden añadir tarjetas adicionales con un costo de 5 € al mes por tarjeta.

Las tarjetas virtuales, por su parte, son siempre gratuitas y pueden usarse también para realizar pagos presenciales en tiendas físicas mediante los monederos electrónicos de Apple Pay y Google Pay.

Todos los planes incluyen un periodo de prueba gratuito de 30 días.

Si decides quedarte después de la prueba gratuita, te recomendamos optar por el pago anual en lugar del mensual, ya que el ahorro global en la cuota es significativo: con el plan Essential ahorrarás 60 € al año, con Business 240 € y con Enterprise 600 €, siempre en comparación con optar por el pago mensual.

Encuentra más detalles en nuestra Reseña de Qonto

Ventajas

Desventajas

Revolut Business compite directamente con Qonto, presentándose como un servicio que apunta a sustituir a la clásica cuenta bancaria. A diferencia de su competidor, únicamente ofrece cuentas con IBAN lituano (LT).

El IBAN lituano no afecta realmente a las operaciones de ninguna manera en particular, aunque siempre es recomendable consultar con un gestor o un asesor antes de realizar la declaración de la renta.

Imagen: Revolut

Todos los planes dan acceso a una cuenta de empresa multidivisa. A su vez, se pueden crear subcuentas gratuitas en divisas diferentes (con más de 25 divisas disponibles) para almacenar, recibir y pagar directamente con la divisa más conveniente.

A los clientes extranjeros se les pueden comunicar los datos de la subcuenta más adecuada (USD, GBP, EUR, etc.) para conservar la divisa sin incurrir en conversiones y, más importante aún, evitando así las elevadas comisiones de las transferencias al extranjero.

Las empresas con proveedores y clientes no europeos deberían optar, sin dudas, por Revolut Business.

Imagen: Revolut

Se trata, en definitiva, de una solución realmente interesante, ya que ofrece (además de la gestión de los gastos de la empresa y de la distribución del presupuesto con tarjetas físicas y virtuales) un sistema para recibir pagos en línea y presenciales, a través de la pasarela de pagos para comercios electrónicos y del datáfono Revolut Reader, respectivamente.

Por último, cabe señalar que, a pesar de contar con una licencia bancaria, Revolut Business no ofrece actualmente planes de financiación ni tarjetas de crédito.

¿Te interesa? Lee nuestra Reseña de Revolut Business

Ventajas

Desventajas

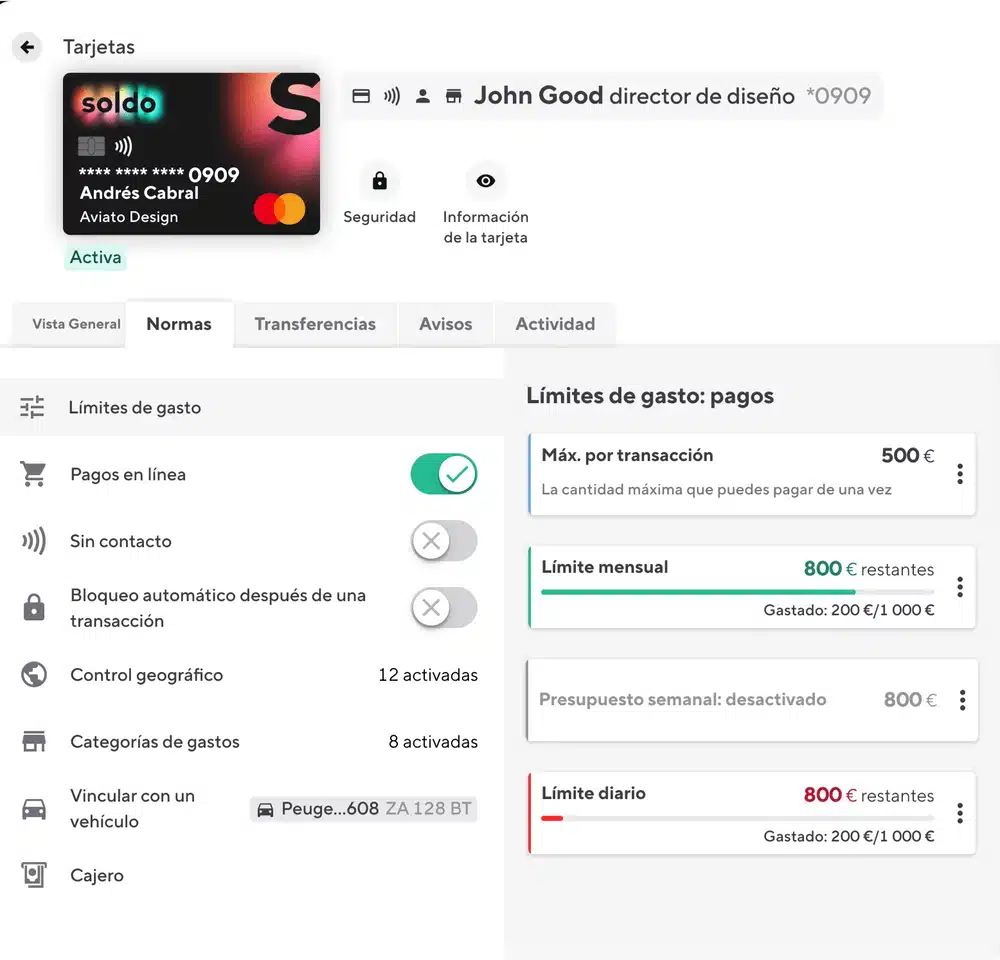

Soldo es una plataforma de gestión «pura», es decir, que no cuenta con funciones de cuenta bancaria. Está dedicada únicamente a la gestión de pagos y a la distribución del presupuesto entre los miembros del personal.

Aunque se trate de la solución que menos ha evolucionado en el tiempo en comparación con sus competidores, sigue ofreciendo un buen producto de gestión.

No permite enviar transferencias, sino que solo recibirlas en forma de recargas de cuenta, es decir, adiciones de fondos para distribuirlos entre el personal a través de tarjetas.

Imagen: Soldo

La cuota mensual depende de las tarjetas requeridas, pero ambos planes tienen un número mínimo de usuarios (3), de lo que se desprende el costo inicial base de 18 € para el plan Pro, y de 30 € para el plan Premium.

Con Premium tienes acceso al monedero multidivisa en euros, dólares estadounidenses y libras esterlinas, una cantidad de divisas disponibles claramente inferior respecto a sus competidores.

Imagen: Soldo

Los roles, permisos y límites de gasto son regulables para cada tarjeta a través de la plataforma web o de la aplicación móvil. El administrador tiene acceso a todos los movimientos en tiempo real, configurando también las opciones de notificación.

Cada usuario puede tener, además de la tarjeta física y la virtual, su propio acceso a la app, desde el cual puede subir fotografías de recibos y justificantes de los gastos realizados.

También hay tarjetas multiusuario disponibles (ideales para asignarlas a equipos de trabajo, por ejemplo) y tarjetas de combustible (asignables a un empleado particular o a un vehículo de empresa). También en este caso el administrador puede limitar los gastos asociados a las tarjetas.

Para más información, lee nuestra Reseña de Soldo

Ventajas

Desventajas

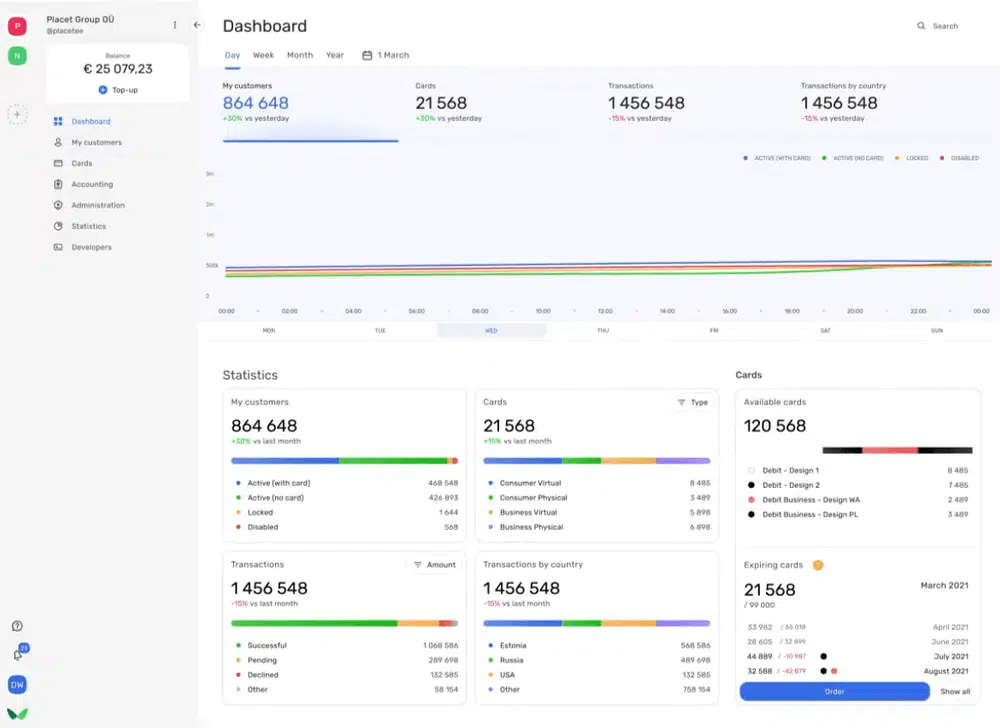

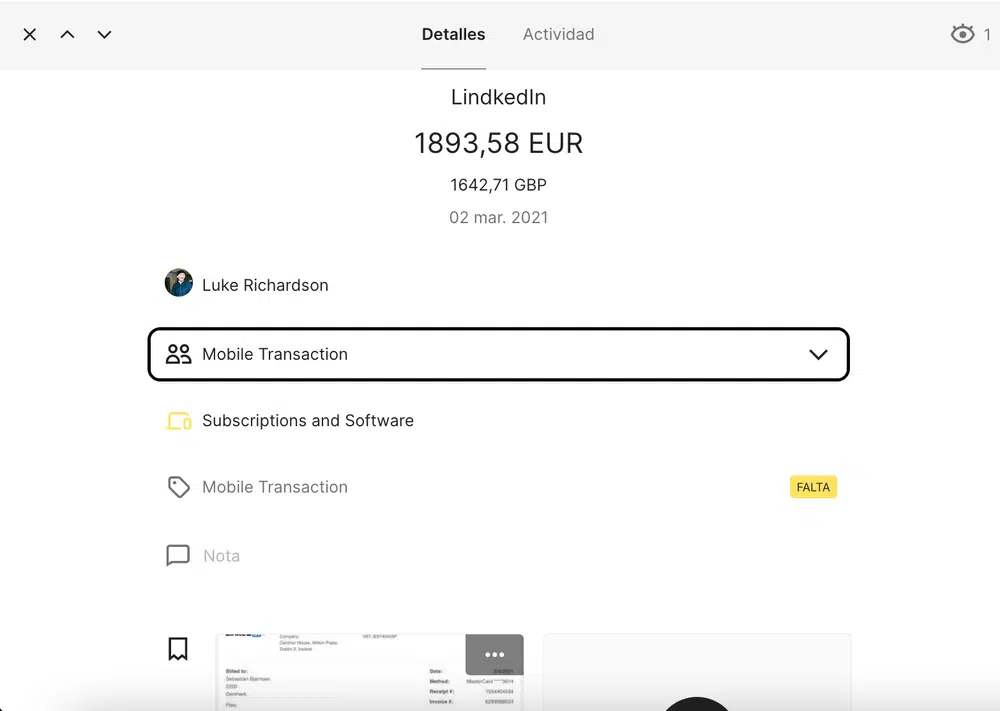

Wallester es una plataforma especializada en la emisión de tarjetas de empresa, también en versión de marca blanca, completamente personalizadas, con el logotipo de la propia empresa.

Esta solución parece no conocer el término medio, ya que ofrece un plan básico sin cuota (Free), un plan intermedio a 199 € por mes (Premium) y un plan avanzado a 999 € por mes (Platinum). Por último, ofrecen un plan dedicado exclusivamente a grandes empresas llamado Enterprise Suite.

Imagen: Wallester

Cada plan incluye un número máximo (bastante generoso) de tarjetas virtuales gratuitas. Emitir tarjetas virtuales adicionales acarrea un costo de 0,35 € por mes con el plan Free, 0,20 € con el plan Premium y apenas 0,10 € con el plan Platinum.

Las tarjetas físicas también son gratuitas, aunque se cobran gastos de envío.

Si no hay necesidad de retirar efectivo (la comisión por retirada es alta, del 2 % del importe retirado), optar exclusivamente por las tarjetas virtuales tiene sus ventajas: se puede pagar en comercios físicos a través de Apple Pay y Google Pay, así como realizar pagos en línea y configurar domiciliaciones.

Imagen: Wallester

El administrador puede añadir fondos a la cuenta mediante transferencia bancaria, pero no están habilitados los depósitos en efectivo.

La cuenta en línea de Wallester cuenta con un IBAN estonio (EE), lo que puede influir en la declaración de la renta (al igual que sucede con el IBAN lituano de las cuentas de Revolut Business).

A los pagos en divisa extranjera se les aplica un recargo del 2 % respecto al tipo de cambio. En este sentido, las empresas que operen con clientes y proveedores extranjeros encontrarán más conveniente la cuenta multidivisa de Revolut Business.

Ventajas

Desventajas

Pleo se une a las plataformas especializadas en la gestión de presupuestos, sin las funciones de una cuenta bancaria.

Se pueden realizar transferencias entrantes para depositar fondos en la cuenta, pero no salientes para concretar pagos.

Las tarjetas de empresa prepago con límites personalizados, la digitalización de recibos y el control de movimientos en tiempo real, son las principales funciones que ofrece, a las que se añade el sistema de reembolsos de gastos anticipados (incluso en función del kilometraje).

Imagen: Mobile Transaction

Si bien para los usuarios españoles existen opciones más convenientes, cabe destacar que Pleo ofrece un plan gratuito: Starter.

Starter es un plan sin cuota mensual, pero con una cantidad máxima de 3 usuarios, sin la posibilidad de añadir usuarios adicionales.

Este plan gratuito, además, carece de la gran mayoría de las funciones básicas.

Imagen: Mobile Transaction

Todas las funcionalidades que le dan sentido a la plataforma están disponibles a partir del plan Essential (35 o 49 € al mes, según el período de facturación elegido).

Pleo apunta sobre todo a las empresas que necesitan de un número elevado de tarjetas para empleados. No en vano reduce gradualmente el costo mensual por tarjeta en función del número de tarjetas solicitadas.

En nuestra opinión, sin embargo, sigue siendo algo caro para los usuarios españoles, que afortunadamente disponen de opciones más convenientes.

Sigue leyendo nuestra Reseña de Pleo