Visión general de la oferta de Revolut Business

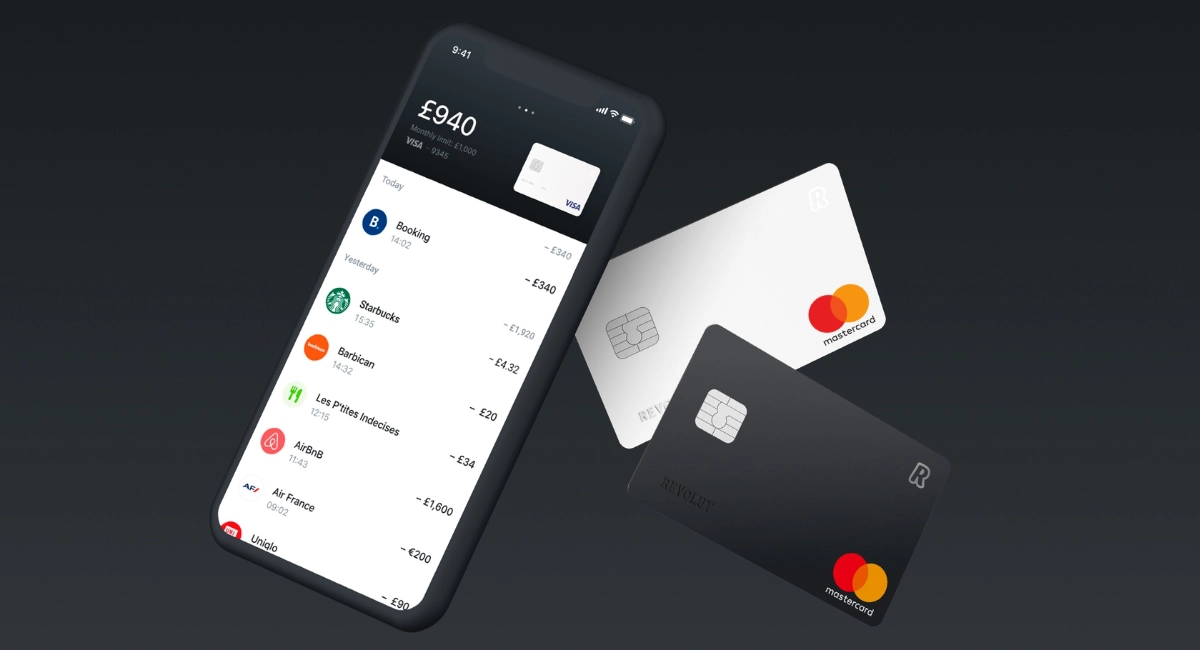

Revolut Business es una cuenta en línea dedicada a empresas y profesionales. Hay disponible también con una versión para particulares.

La empresa se fundó en el Reino Unido, pero, tras el Brexit, trasladó su sede central a Lituania, donde obtuvo una licencia bancaria para operar en todos los países de la Unión Europea (UE). Los clientes residentes en España, por lo tanto, serán clientes del Revolut Bank UAB lituano.

Opera bajo la supervisión de las autoridades financieras europeas, de la misma manera que todas las instituciones financieras, por lo que se trata de un servicio tan seguro y fiable como los bancos tradicionales.

La oferta de la marca es especialmente interesante por su amplitud, ya que junto con la cuenta multidivisa, cuenta con toda una serie de funcionalidades y herramientas disponibles en una única plataforma.

En esta revisión, examinaremos las características, funcionalidades, costes y comisiones, así como las ventajas y las desventajas de la cuenta de empresa de Revolut.

Características principales de la cuenta de empresa

Descubramos primero las características principales de Revolut Business.

- ¿Qué es y cómo funciona?

- ¿Qué servicios están incluidos?

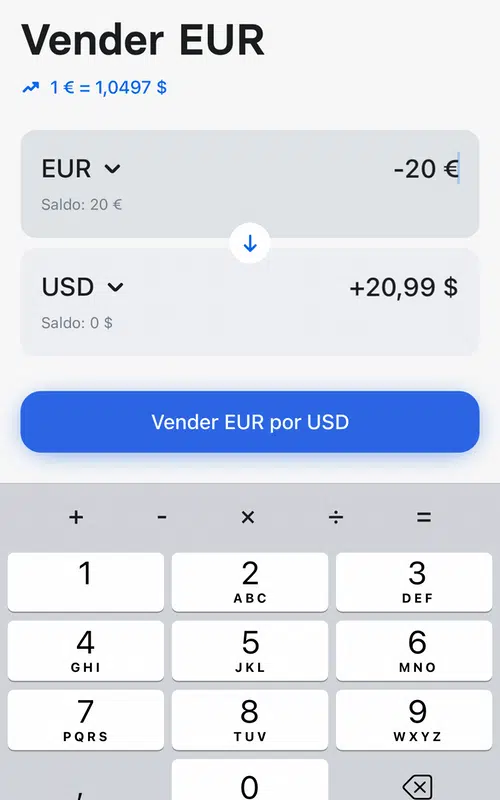

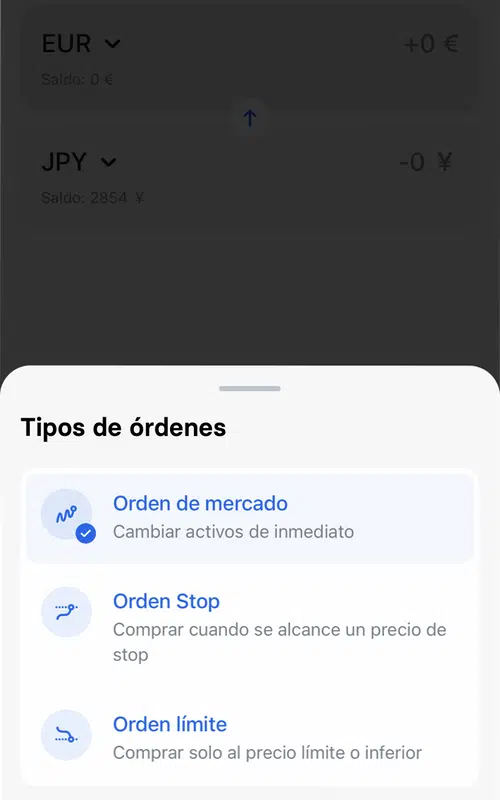

Revolut es, ante que nada, una cuenta multidivisa, es decir, una cuenta en línea que te permite crear subcuentas en diversas divisas. En la actualidad, es posible disponer de 28 divisas y utilizarlas sin necesidad de convertirlas, ahorrando así en comisiones de cambio.

Imagen: Mobile Transaction

Imagen: Mobile Transaction

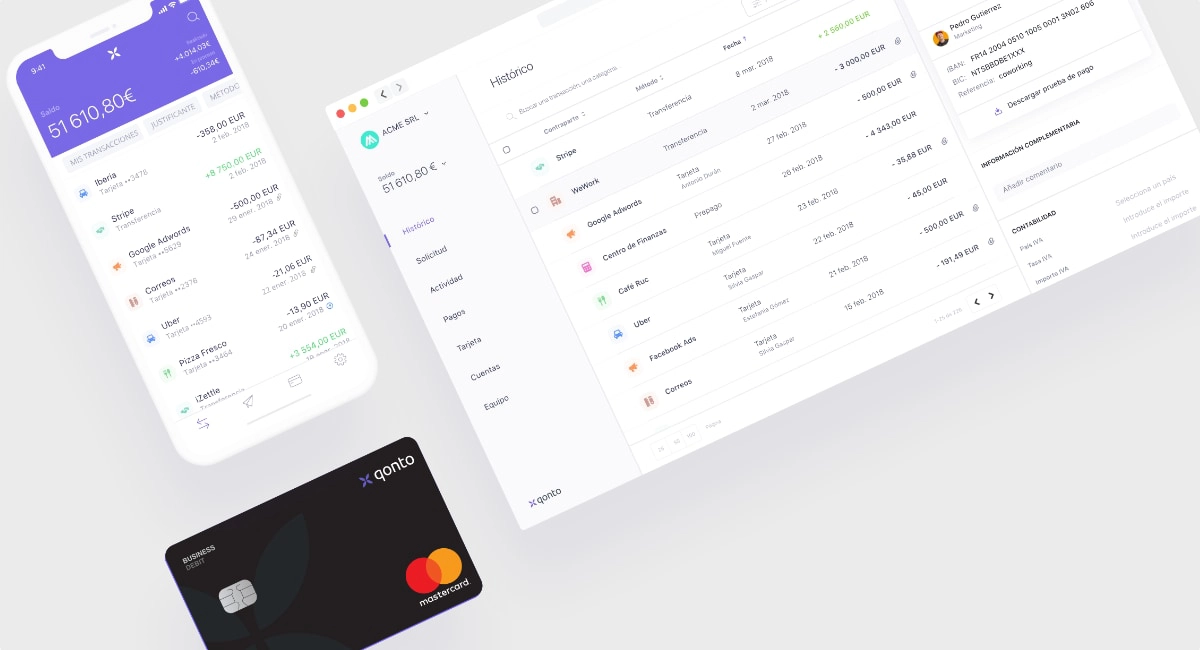

Está pensado para ser, más que una simple cuenta, un gestor de gastos. Te permite añadir a miembros del equipo y solicitar tarjetas de empresa para ellos, de modo que la gestión de gastos de la empresa pueda centralizarse en una única plataforma.

Las empresas que cuentan con un sitio web de comercio electrónico pueden implementar el sistema de pago incluido en todos los planes (incluso en el gratuito) en su tienda en línea.

Además del sistema para comercio electrónico, es posible enviar solicitudes de pago a través de enlaces, para procesar transacciones a distancia sin necesidad de contar con un sitio web.

¿Qué le falta a Revolut Business?

En España, aún no están disponibles los préstamos ni los créditos, por lo que no es posible solicitar tarjetas de crédito (las de Revolut son tarjetas de débito con cargo instantáneo).

En general, no tiene ningún instrumento financiero con riesgo de insolvencia, ni siquiera los descubiertos bancarios.

Tampoco cuenta con depósitos en efectivo ni en cheques bancarios. Por lo tanto, no es posible depositar dinero físico en la cuenta y, con toda probabilidad, no será posible en un futuro próximo: Revolut está focalizada en las transacciones electrónicas.

Estas pequeñas, pero significativas deficiencias, impiden definir a Revolut como una solución «completa».

Antes de profundizar en las funcionalidades y herramientas disponibles, echemos un vistazo a los costes y las comisiones del servicio:

Costos, comisiones y condiciones

Los planes de Revolut se dividen en dos categorías:

- Profesionales (autónomos)

- Empresas (empresas de cualquier tamaño)

Ambas categorías ofrecen tres planes de suscripción diferentes, uno de los cuales es «gratuito», sin cuota mensual. La oferta para empresas también cuenta con un cuarto plan personalizado orientado a las grandes empresas.

A continuación, analizamos en detalle los costos y comisiones del plan para profesionales; para saltar a la sección de las tarifas destinadas a las empresas, haz clic aquí.

Planes para profesionales y autónomos

Tres suscripciones para trabajadores autónomos:

- Basic

- Professional

- Ultimate

Únicamente el primero (Basic) no tiene cuota, mientras que los otros dos planes avanzados conllevan una cuota fija mensual, así como más funcionalidades adicionales y un mayor número de operaciones gratuitas.

| Revolut Business | Basic | Professional | Ultimate |

|---|---|---|---|

| Enlace | |||

| Cuota mensual | Gratis | 5 € | 19 € |

| Transferencia local | 5 gratis /mes, luego 0,20€ |

20 gratis /mes, luego 0,20€ |

100 gratis /mes, luego 0,20€ |

| Transferencia al extranjero | 3 € | 5 gratis /mes, luego 3 € |

20 gratis /mes, luego 3 € |

| Transferencia entre cuentas Revolut | Gratis | ||

| Conversión de divisa | 0,4% | Gratis 5.000€ /mes, luego 0,4% |

Gratis 10.000€ /mes, luego 0,4% |

| Recepción de pagos en línea | Tarjetas emitidas en Europa: 1% + 0,20€ Tarjetas no europeas / de empresa: 2,8% + 0,20€ |

||

| Revolut Pay | 1% + 0,20€ | ||

La diferencia es notable, de por sí, en el número de operaciones gratuitas incluidas en las distintas suscripciones.

Con el plan Basic (sin cuota) se ofrece un número limitado de transacciones locales gratuitas (5 al mes), pero no hay que pasar por alto que las transacciones que superen este límite computan una comisión de apenas 20 céntimos.

Las comisiones por recibir pagos en línea o a distancia son las mismas en todos los planes.

Recibir pagos en un sitio web de comercio electrónico o mediante el envío de enlaces de pago cuesta un 1% + 20 céntimos si la tarjeta del cliente es emitida en el Espacio Económico Europeo (EEE) y es una tarjeta particular; si la tarjeta es emitida fuera del EEE o si se trata de una tarjeta de empresa, el costo aumenta a un 2,8% + 20 céntimos.

Estas tarifas son bastante convenientes en comparación con las de la competencia.

Nota sobre las transferencias al extranjero

Cuando se tiene que realizar una transferencia al extranjero, es decir, una transferencia SWIFT, la comisión cobrada por Revolut luego de superar el límite de transacciones gratuitas es de 3 euros.

Sin embargo, en la ejecución de transferencias SWIFT entran en juego otros actores:

- La entidad del ordenante (en este caso, Revolut)

- El banco del beneficiario

- Uno o varios bancos intermediarios

Cada uno de los bancos implicados cobra una comisión para cubrir los costos de la transferencia.

Por lo tanto, a la tarifa de 3 euros de Revolut se le añaden las comisiones del banco o los bancos intermediarios. Para más información, consulta la sección de Transferencias locales e internacionales de esta revisión.

Planes para empresas

Las suscripciones dedicadas a las empresas son:

- Basic

- Grow

- Scale

- Enterprise

También en este caso el plan básico es «gratuito», mientras que los otros implican una cuota mensual. La cuarta suscripción, Enterprise, es personalizada y orientada únicamente a grandes empresas, por lo que no se tendrá en cuenta en nuestro análisis.

Veamos ahora los costos y los servicios incluidos:

| Revolut Business | Basic | Grow | Scale |

|---|---|---|---|

| Enlace | |||

| Cuota mensual | Gratis | 19 € | 79 € |

| Transferencia local | 5 gratis /mes, luego 0,20€ |

100 gratis /mes, luego 0,20€ |

1.000 gratis /mes, luego 0,20€ |

| Transferencia al extranjero | 3 € | 10 gratis /mes, luego 3 € |

50 gratis /mes, luego 3 € |

| Transferencia entre cuentas Revolut | Gratis | ||

| Conversión de divisa | 0,4% | Gratis 10.000€ /mes, luego 0,4% |

Gratis 50.000€ /mes, luego 0,4% |

| Recepción de pagos en línea | Tarjetas emitidas en Europa: 1% + 0,20€ Tarjetas no europeas / de empresa: 2,8% + 0,20€ |

||

| Revolut Pay | 1% + 0,20€ | ||

Similar a la oferta para autónomos, se cuenta con un plan básico sin cuota, pero con pocas operaciones gratuitas.

Con Basic, las operaciones más costosas, que tampoco lo son tanto, son las de cambio de divisas, es decir, los pagos al extranjero en divisas distintas al euro y las transferencias SWIFT (transferencias al extranjero).

Mientras que Grow y Scale proveen acceso al cambio de divisas sin comisiones dentro de determinados importes mensuales (10.000 y 50.000 euros, respectivamente), el plan Basic aplica automáticamente un recargo del 0,4%.

Sin embargo, se debe tener en cuenta que se trata de un recargo sumamente conveniente, sobre todo en comparación con los aplicados en las cuentas bancarias tradicionales y las tarjetas de pago, donde se corre el riesgo de incurrir en comisiones por conversión de entre el 1% y el 3%.

¿Qué plan elegir?

En ambas ofertas (de empresas y de profesionales) lo que marca la diferencia es el número de transacciones gratuitas, así como la suma máxima que se puede convertir sin incurrir en comisiones.

La elección del plan más conveniente puede venir determinada por la necesidad de realizar transacciones al extranjero o, mejor dicho, en moneda extranjera.

Si se realizan pocas transacciones en divisas diferentes al euro cada mes, no merece la pena comprometerse con un plan de pago.

En definitiva, las comisiones por transferencias al extranjero y por conversiones de divisas siguen siendo muy económicas en comparación con las ofrecidas por las cuentas bancarias.

Sí, por el contrario, las transacciones al extranjero son el motor de la empresa, ya sean estas entrantes o salientes, sin duda merece la pena optar por una suscripción de pago con cuota mensual, prestando especial atención a los límites de conversiones gratuitas incluidas en los distintos planes.

Transferencias locales, al extranjero y P2P

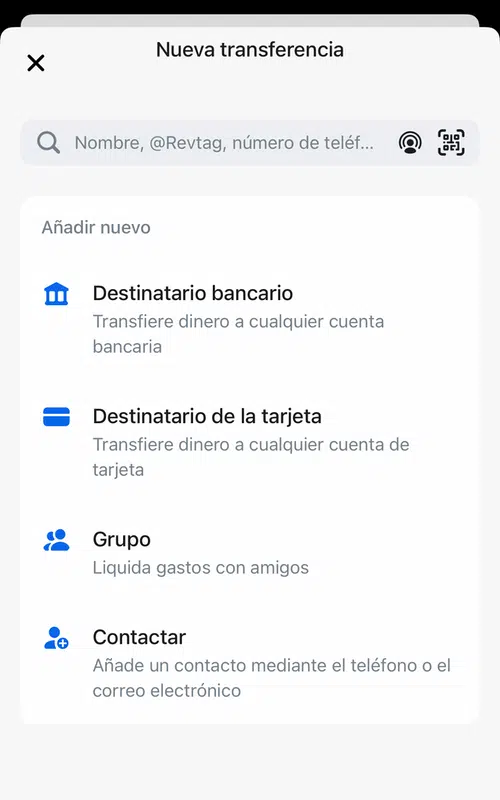

Revolut Business ofrece tres maneras de transferir fondos:

- Transferencia local (SEPA)

- Transferencia al extranjero (SWIFT)

- Transferencia Revolut (P2P)

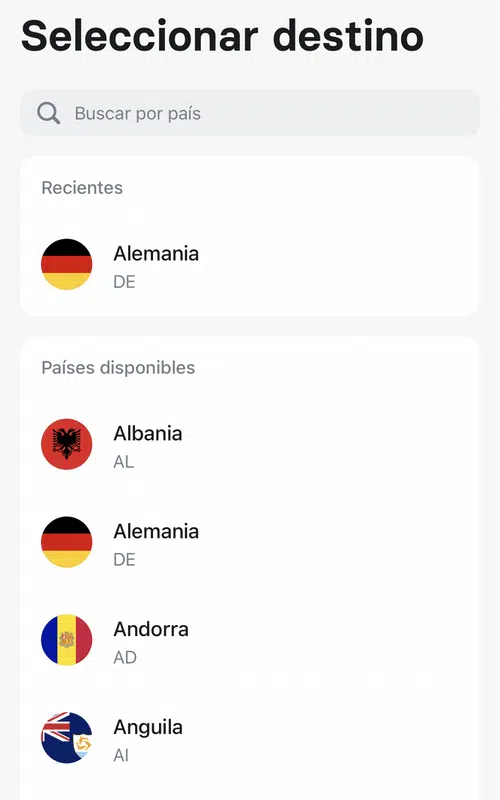

Las cuentas Revolut tienen IBAN lituanos (marcados LT), pero no hay razón para preocuparse. Los códigos bancarios de los países miembros del área SEPA (incluidos el lituano y el español) son equivalentes.

La modalidad más económica (gratuita) es la P2P, es decir, la transferencia entre 2 cuentas Revolut. Si la transferencia se envía a otro usuario Revolut, independientemente de si es particular o empresa o si está en España o en Australia, no se incurrirá en ningún cargo. Además, este tipo de transferencias suele ser muy rápida.

Imagen: Mobile Transaction

Imagen: Mobile Transaction

La transferencia local es la segunda opción más económica. Cada plan dispone de un número determinado de transferencias locales gratuitas, por encima de las cuales cada transferencia cuesta solo 20 céntimos.

Este tipo de transferencias puede utilizarse no solo para transacciones en euros, sino que en todas las divisas admitidas en la cuenta multidivisa.

Por lo tanto, es casi un sinónimo de transferencia SEPA, ya que gracias a las subcuentas permite realizar transferencias nacionales, aunque tengan como destino países no europeos.

En términos prácticos, si debemos enviar una transferencia a los Estados Unidos y contamos con dólares estadounidenses en nuestra cuenta Revolut Business, la operación puede realizarse como una transferencia local desde la subcuenta de USD.

Para las divisas no admitidas en la cuenta multidivisa, será necesario enviar (o recibir) transferencias bancarias internacionales a través del sistema SWIFT.

Como decíamos previamente, la transferencia al extranjero tiene una comisión más alta porque, además de la comisión de Revolut (3 euros), las demás entidades bancarias involucradas en la transferencia también cobrarán sus propias comisiones.

Las comisiones de las entidades bancarias intermediarias no se conocen y solo se comunican en el momento del pago, pero suelen ascender a varias decenas de euros.

Control de los gastos de los empleados con límites y reglas

Para poder asignar tarjetas nominativas es necesario antes invitar a Revolut a los miembros del equipo, ya sean socios, empleados de la empresa o colaboradores.

El administrador de la cuenta podrá supervisar en tiempo real todos los gastos de cada uno de los miembros y, sobre todo, podrá establecer reglas para cada tarjeta individual con el fin de prevenir un uso inadecuado del presupuesto de la empresa.

Se pueden configurar autorizaciones, permisos y niveles de acceso para cada usuario.

Además de definir el presupuesto de gastos, el administrador puede elegir qué tipo de operaciones están permitidas para cada usuario. Por ejemplo, puedes determinar que un empleado en particular pueda hacer gastos con la tarjeta, pero no retirar efectivo (y siempre dentro del presupuesto asignado).

Las autorizaciones y los permisos no solo se refieren al uso de la tarjeta de empresa, sino también a operaciones desde la cuenta Revolut como, por ejemplo, transferencias.

De esta manera, es posible autorizar a un miembro del equipo a efectuar transferencias, que posiblemente se someterán a la aprobación del administrador.

La lista de gastos de todos los usuarios está disponible y se actualiza en tiempo real.

El administrador también puede hacer uso de la personalización de las notificaciones para recibir alertas instantáneas de los gastos realizados por todos, o por determinados miembros del equipo.

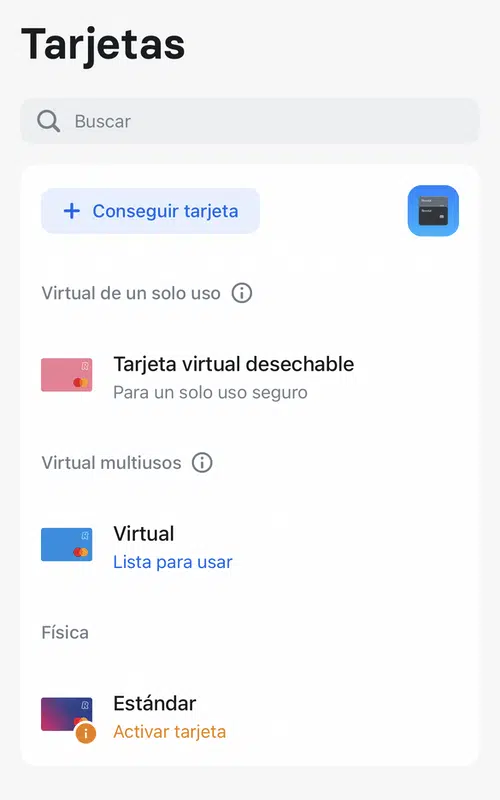

Virtual, plástico y metal: ¿cuál es la diferencia?

Las tarjetas de plástico están disponibles para todos los planes de suscripción, incluso los gratuitos. Se pueden solicitar hasta 3 tarjetas por cada usuario que forma parte del equipo, y estas pueden utilizarse para pagar en comercios, en internet y para retiradas de dinero en efectivo.

También las tarjetas virtuales pueden utilizarse en línea y en comercios. Para pagar con estas en un datáfono, basta con conectar la tarjeta virtual a aplicaciones móviles como Google Pay o Apple Pay. El administrador puede solicitar hasta 200 tarjetas virtuales para los miembros de su equipo.

Siempre y cuando no sea necesario retirar efectivo, las tarjetas virtuales son más prácticas, se activan al instante y permiten ahorrar en gastos de envío.

La tarjeta Metal únicamente está disponible en el caso de los planes de pago (Professional y Ultimate para profesionales, Grow y Scale para empresas). A su vez, solo Ultimate y Scale incluyen una tarjeta metálica gratuita, mientras que esta es opcional (de pago) para los planes intermedios.

Imagen: Mobile Transaction

Uso automático de la moneda más económica

La red Mastercard permite pagar en todo el mundo, aprovechando las ventajas de la cuenta multidivisa.

Por esta razón, resulta especialmente económico utilizar estas tarjetas en viajes, así como para transacciones en línea en sitios web con divisas extranjeras.

El uso de la moneda más económica para cada transacción es automático. Por ejemplo, si en la cuenta multidivisa tienes euros, libras esterlinas y dólares estadounidenses (por mencionar solo 3 de las 28 disponibles), cuando viajes al Reino Unido las tarjetas Revolut van a extraer directamente de la subcuenta GBP, cuando viajes a EE. UU. lo harán de la subcuenta USD, etc.

El administrador de la cuenta no debe preocuparse de asignar una divisa específica a cada tarjeta, sino, únicamente, de asegurarse de que haya fondos suficientes en la subcuenta de la divisa que le interesa.

En el caso de que no dispongas de fondos en una divisa concreta, Revolut utiliza un tipo de cambio interbancario con un recargo muy bajo (0,4%).

También te recordamos que los planes con cuota fija incluyen un límite de conversión mensual sin coste; consulta los cuadros de Costos y comisiones para más destalles.

Pasarela de pagos para tiendas en línea

Si la empresa cuenta con un sitio web de comercio electrónico (tienda en línea), puede implementar la pasarela de pagos de Revolut para permitir a los clientes efectuar la compra y pagar con tarjeta de manera autónoma, automática e instantánea.

Si utilizas las plataformas de Shopify, WooCommerce, Prestashop, Magento, OpenCart o BigCommerce, puedes implementar el sistema de pago a través de la simple instalación de un plugin. Esto no requiere de ningún tipo de conocimiento especial, y es bastante rápido de hacer.

En cambio, si tu tienda en línea utiliza una plataforma que no es compatible con Revolut, entonces puedes utilizar en su lugar la API de empresa. A diferencia de la modalidad anterior, el uso de una API suele requerir la intervención de un desarrollador web experimentado.

Las tarifas son las mejores del mercado, pero el sistema solo está habilitado para Visa y Mastercard. No se admiten tarjetas como American Express, UnionPay y JCB. Si buscas una solución con más redes compatibles, consulta la Comparativa de las plataformas para recibir pagos en línea.

Solicitudes de pago a través de enlaces

Las solicitudes de pago por enlace, también conocidas como pay-by-link, son otra forma de transacción en línea.

En la página correspondiente de la aplicación móvil de Revolut (o de la plataforma web), se teclea el debido importe y se pulsa el botón para generar el enlace. Este enlace puede copiarse y compartirse por correo electrónico, SMS, WhatsApp, Facebook o cualquier otro canal de comunicación.

Haciendo clic en el enlace, el cliente es enviado a la página de pago, donde puede introducir los datos de su tarjeta y pagar.

La modalidad de pago por enlace puede utilizarse únicamente para recibir pagos a distancia por transacciones individuales, como un pedido telefónico con envío a domicilio, o para permitir a un cliente abonar una factura con tarjeta de crédito.

En este sentido, Revolut Business ofrece la posibilidad de emitir y enviar facturas a los clientes, así como de personalizar las facturas, aunque es importante aclarar que estas no tienen una validez legal ante el Ministerio de Hacienda de España.

Esto, por no poder cumplir con algunos de los requisitos exigidos a través de los decretos y las leyes que regulan la facturación electrónica, como los que apuntan a garantizar la autenticidad e integridad de estas.

De todas maneras, siempre se puede generar enlaces de pago e integrarlos a facturas electrónicas emitidas a través de otros servicios abocados específicamente a ese fin.

Atención al cliente y opiniones de los usuarios

Por el momento, solo es posible contactar con el servicio de atención al cliente a través del chat, en la sección de Ayuda de la aplicación móvil de Revolut Business.

¿Cómo funciona la asistencia? Examinemos las opiniones de los usuarios para conocer el nivel de eficiencia del servicio. Aunque Revolut presume de una calificación media más que buena, los usuarios que han intentado contactarse con atención al cliente suelen tener otra calificación en mente.

Una de las quejas más recurrentes de los usuarios españoles se refiere a los tiempos y los inconvenientes relacionados con la recepción de las tarjetas físicas, con tarjetas que se pierden y nunca llegan, o que demoran varias semanas en llegar.

Dicho esto, en prácticamente todas las quejas se aprecia un detalle en común: la ineficiencia del servicio de atención al cliente. Las reseñas hablan de tiempos de respuesta de hasta 10 minutos para contestar cada pregunta, y una incapacidad prácticamente absoluta para resolver los problemas de los usuarios.

No obstante, debemos destacar que, si bien el servicio de atención al cliente no parece estar a la altura, la gran mayoría de las reseñas son positivas.

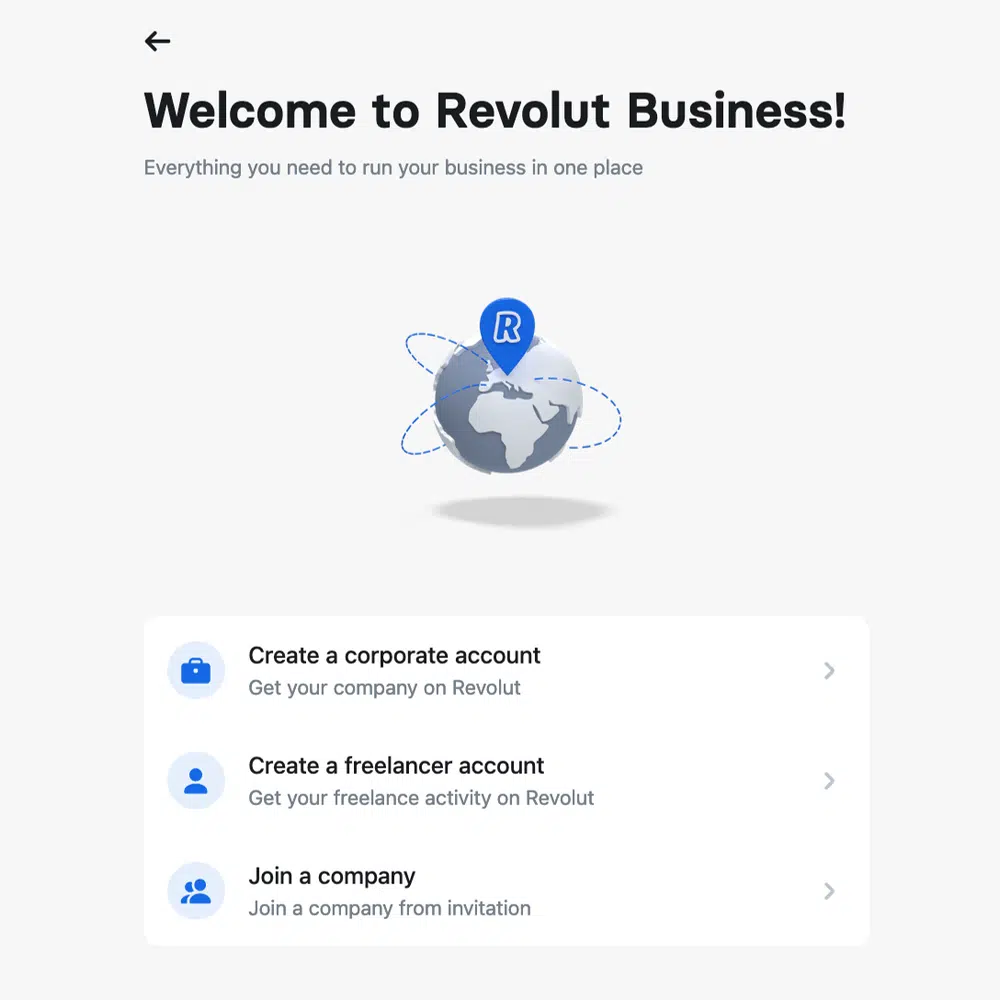

Cómo abrir una cuenta

Abrir una cuenta Revolut Business no requiere mucho tiempo, pero es útil saber de antemano qué información y qué documentos son necesarios.

El procedimiento es completamente digital y tiene lugar en línea, ya sea desde la aplicación móvil o desde la plataforma web. En ambos casos, de todas maneras, se comienza el proceso en el sitio web oficial de Revolut.

En primer lugar, necesitas un número de teléfono móvil y una dirección de correo electrónico, necesarios para iniciar el procedimiento y realizar las primeras verificaciones mediante una contraseña temporal (OTP) o un enlace.

El primer paso es rellenar el formulario con los datos personales de la persona autorizada a abrir la cuenta. Se exige una fotografía selfie (autofoto) y un documento de identidad. En esta parte, tienes que elegir el plan al que te suscribes.

Imagen: Mobile Transaction

Luego, tienes que cargar un certificado de constitución de la empresa (por supuesto, los autónomos están exentos de este requisito), información sobre los socios y documentos de identidad de cada uno de ellos. Cada socio debe someterse al procedimiento de verificación.

A continuación, se exige un enlace a un sitio web o a un perfil público de la empresa en plataformas como Facebook, Amazon, Instagram, etc. En ausencia de esta información, debes aportar información adicional, como un documento que pruebe una venta, por ejemplo. En resumen, Revolut debe poder verificar la naturaleza del negocio.

El método más rápido para esto es enviar un enlace a un sitio web de la empresa, o a un perfil público en plataformas de redes sociales o de comercio electrónico.

Cómo se recarga la cuenta

Una vez completado el procedimiento de registro, tienes que esperar unos días laborables para recibir la confirmación de la apertura de la cuenta. Luego de recibirla, puedes empezar a utilizarla inmediatamente.

Si necesitas fondos en tu cuenta, puedes recargarla a través de:

- Transferencia bancaria

- Tarjeta de pago

La recarga con tarjeta es instantánea, con actualización inmediata del saldo. Generalmente, no se cobran comisiones por este tipo de recargas. Sin embargo, según el tipo de tarjeta y el país emisor, pueden cobrarse comisiones que se comunican al momento de la transacción.

La transferencia bancaria es gratuita y demora entre 1 y 2 días laborales en abonarse. Para evitar comisiones innecesarias, procura enviar las transferencias a las coordenadas de Revolut relativas a las transferencias SEPA en euros. Si es necesario, la moneda puede convertirse una vez acreditado el saldo.

Nuestra opinión

Está claro que Revolut Business apunta a convertirse en una solución «todo en uno» para gestionar las finanzas de las empresas, y sin dudas va por buen camino.

Con su cuenta multidivisa, las tarjetas de empresa vinculadas al sistema de control de gastos y las herramientas para recibir pagos en línea, Revolut puede considerarse como uno de los servicios más útiles para gestionar la propia empresa.

Sin embargo, no se trata realmente de una solución completa.

En primer lugar, y aquí indagamos en las deficiencias del servicio, no se trata de una cuenta bancaria, sino de una cuenta de dinero electrónico. Tan seguro y fiable como un banco, pero limitado en la oferta de productos como tarjetas de crédito y préstamos, que a veces son convenientes o necesarios para las empresas.

Entre sus deficiencias figura también el hecho de que no es posible depositar dinero en efectivo ni cheques. Solo existen dos maneras de ingresar fondos en la cuenta: por transferencia bancaria o con tarjeta.

Las ventajas, en todo caso, son innumerables, sobre todo desde el punto de vista financiero. Para empresas y profesionales que se relacionan frecuentemente con el extranjero, Revolut es la cuenta perfecta.

Quienes realicen pocas transacciones pueden aprovechar el plan sin cuota, así como los convenientes tipos de cambio; quienes tengan necesidades más complejas pueden optar por planes de pago, que incluyen un gran número de transacciones en moneda local y extranjera.

Así, a las empresas modernas, digitalizadas e internacionales, les esperan indudables ventajas al adoptar Revolut Business. Por el contrario, no es recomendable para empresas que operan de manera más «tradicional».

| Criterio | Valoración |

|---|---|

| Producto | Excelente |

| Costos y comisiones | Bueno |

| Transparencia y registro | Bueno |

| Servicios de valor añadido | Excelente |

| Atención al cliente | Debe mejorar |

| Valoración final | 4,2 sobre 5 |

¿Quieres abrir una cuenta? Ve a la página oficial de Revolut Business

¿No te convence? Puedes consultar la comparación de cuentas de empresa