Ahora, cualquier persona puede enviar una transferencia de dinero. En cualquier momento podemos transferir dinero rellenando rápidamente un formulario digital desde nuestra cuenta online.

El sistema SWIFT permite hacerlo en todo el mundo con la misma facilidad y rapidez que una transferencia nacional.

¿Qué es exactamente una transferencia de crédito al extranjero, y cómo funciona?

¿Qué es SWIFT?

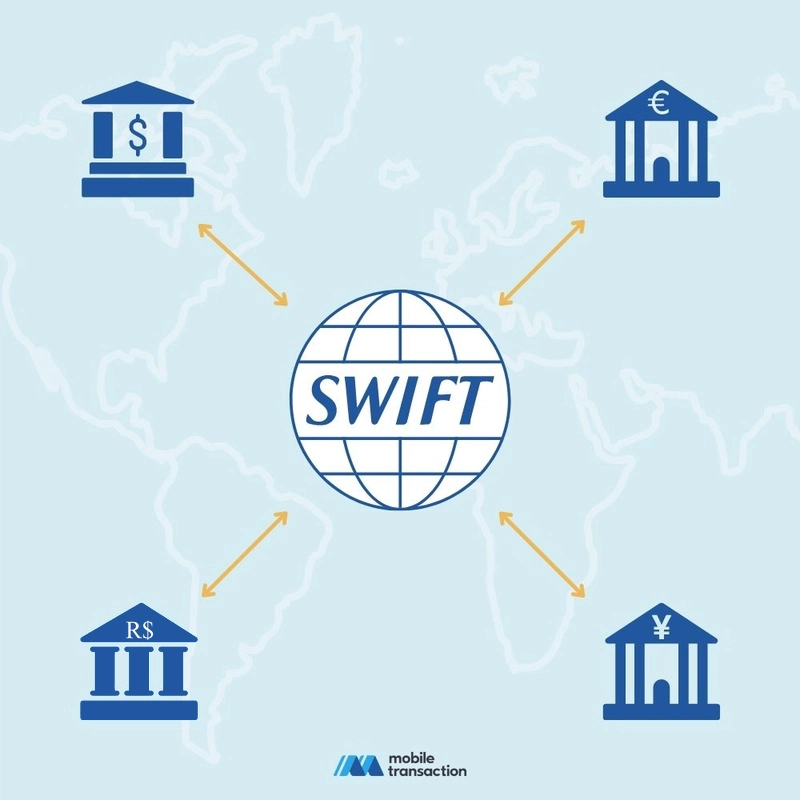

SWIFT es el acrónimo de Society for Worldwide Interbank Financial Telecommunication, o, en español, «Sociedad para las Telecomunicaciones Financieras Interbancarias Globales».

La palabra «sociedad» puede inducir a error, ya que normalmente se la relaciona con las empresas. En realidad, SWIFT se entiende mejor como una asociación o una cooperativa.

¿Quiénes son sus miembros? Los miembros de la asociación son instituciones financieras de todo el mundo: bancos, empresas de comercio e intermediación, empresas de gestión de activos, etc.

En 2022, más de 11.600 instituciones son miembros de la red SWIFT, ubicadas en más de 200 países y territorios.

¿Por qué se unen a SWIFT? Porque supone la forma más sencilla, rápida y segura de realizar transacciones financieras internacionales y transferencias al extranjero.

SWIFT es, en términos prácticos, un sistema de mensajería entre las organizaciones miembros, una especie de Whatsapp o Telegram de las finanzas. Por supuesto, se trata de un sistema más complejo y más seguro que una simple aplicación móvil, aunque -como veremos- cualquier usuario de a pie puede utilizarlo de forma rápida e intuitiva.

Si alguna vez has enviado o recibido una transferencia desde o hacia un país que no forma parte de la Unión Europea -o, mejor dicho, de la zona SEPA- habrás notado que el tiempo tardan no es tan largo, y no es muy diferente del que tardan las transferencias europeas o nacionales.

Estas transacciones rápidas son posibles gracias a que el banco del remitente (emisor) y el del beneficiario (receptor) forman parte de un sistema común.

Esta organización reúne a más de once mil instituciones financieras de todo el mundo.

Volvamos al ejemplo de la aplicación de mensajería. Piensa en la cantidad de mensajes que intercambiamos a diario con otras personas a través de nuestros smartphones.

Solo tienes que iniciar la aplicación, seleccionar el contacto y enviar el mensaje. Esta rapidez, que hoy damos por supuesta, se debe a que todos nuestros contactos utilizan el mismo sistema de comunicación, la misma plataforma.

Imaginemos ahora que tenemos decenas de miles de contactos en nuestra libreta de direcciones, con los que tenemos que comunicarnos a diario por motivos de trabajo. No todos utilizan la misma aplicación, y algunos incluso prefieren hacer llamadas telefónicas, enviar correos electrónicos o incluso utilizar el correo postal.

Está claro que si tuviéramos que comunicarnos con miles de personas utilizando diferentes plataformas y sistemas, los intercambios serían difíciles y llevarían mucho tiempo.

Además, estos once mil contactos distribuidos por todo el mundo hablan diferentes idiomas.

Esta maraña de instituciones, canales de comunicación e idiomas desconocidos es desenredada por SWIFT: un sistema de telecomunicaciones común, con una lengua compartida.

¿Cómo funciona? Los elementos de una transferencia SWIFT

Con SWIFT, las instituciones financieras utilizan una plataforma cuya «libreta de direcciones» tendrá 11.600 contactos en 2022.

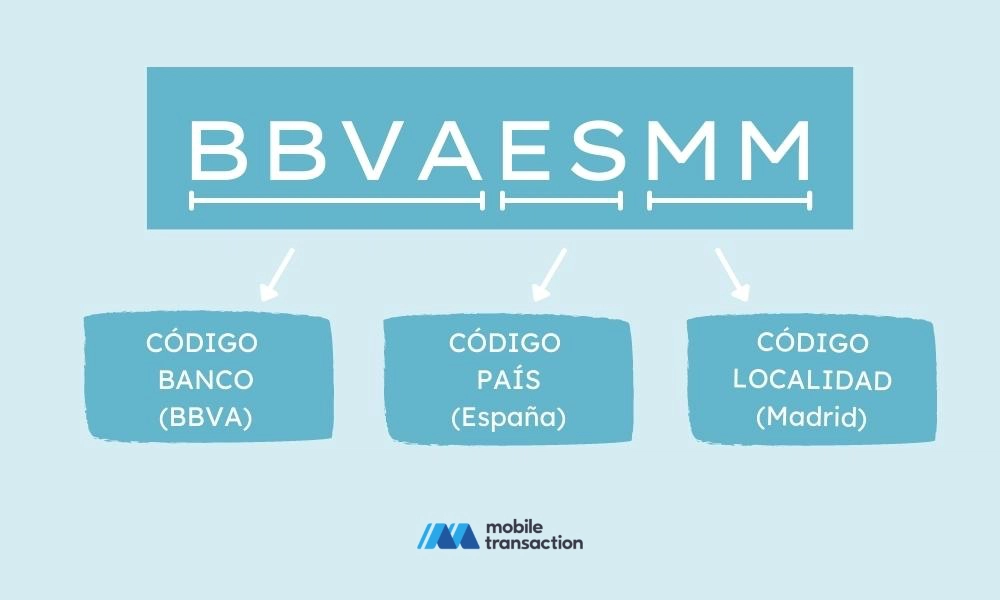

Cada entidad se identifica con un código unívoco asignado por la propia organización. Este código es el Bank Identifier Code, comúnmente conocido como el BIC o el código SWIFT.

El código BIC consta de 8 u 11 dígitos, de los cuales:

- Los primeros 4 caracteres indican la institución financiera.

- Los dos siguientes indican el país.

- Los dos siguientes indican la localidad.

- Los tres últimos son opcionales e indican la filial.

Veamos como ejemplo el código BIC/SWIFT de un gran banco español, el BBVA:

Código BIC del BBVA.

En la imagen vemos un código de 8 dígitos, la parte esencial del Bank Identifier Code que identifica el banco, el país y la ubicación de la sucursal. Los tres últimos dígitos, como decíamos, identifican la filial de manera más específica, pero son opcionales, y a menudo se sustituyen por los caracteres XXX (tres veces «x»).

En nuestro ejemplo, el código de localidad indica la ciudad en la que se encuentra la sede central del banco (MM corresponde a Madrid, porque es donde se encuentra la sede del banco BBVA).

No es necesario un código SWIFT para enviar una transferencia en Europa, porque las transferencias intraeuropeas utilizan un sistema diferente (el mismo que se utiliza para las transferencias nacionales).

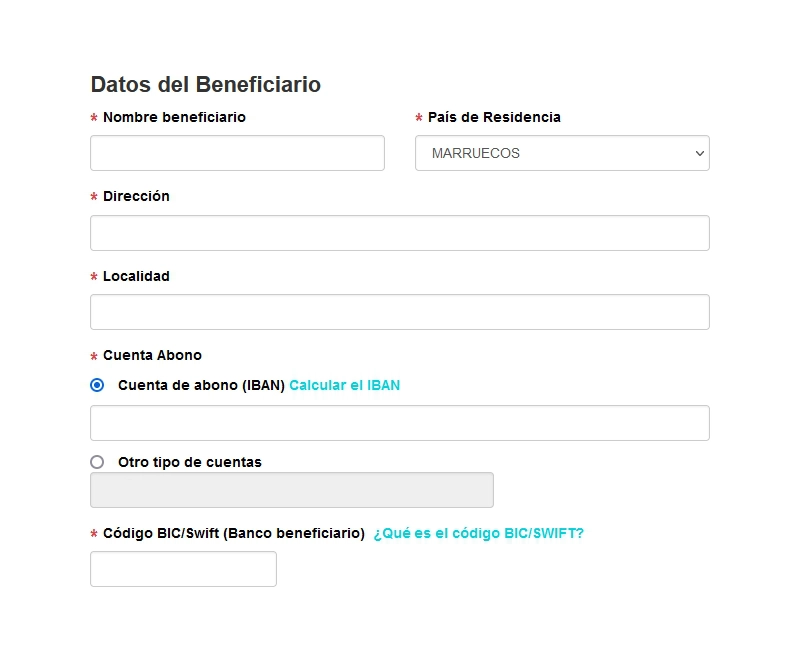

Si quieres transferir dinero fuera de Europa, es necesario seleccionar la opción adecuada (transferencia al extranjero o transferencia SWIFT) y luego rellenar los campos requeridos:

Imagen: Mobile Transaction

Envío de una transferencia bancaria al extranjero desde la banca online de EVO Banco

Estos son los elementos que hay que introducir para enviar una transferencia al extranjero con SWIFT:

- Beneficiario

- Número de cuenta

- Importe

- Divisa

- Motivo

- Código BIC

- Opción de gastos

El número de cuenta es el equivalente al IBAN europeo, es decir, el código de identificación de una cuenta corriente específica alojada en una institución financiera concreta, que a su vez se identificará por el código SWIFT.

En cuanto a la elección de la moneda, el consejo es seleccionar la moneda local, en este caso el euro (EUR), aunque el destinatario esté en un país con una divisa diferente.

Si el destinatario elige una divisa diferente, el banco ordenante realiza la conversión. Esto supondrá costes adicionales para el remitente. A menos que haya un acuerdo con el destinatario, es mejor elegir la moneda local.

Como se puede ver en la imagen, el usuario puede elegir diferentes opciones en el apartado de gastos y comisiones:

- SHA (gastos compartidos entre el pagador y el beneficiario)

- OUR (a cargo del ordenante)

- BEN (a cargo del beneficiario)

La opción SHA, es decir, el reparto equitativo de los gastos entre el remitente y el destinatario, es la opción preestablecida y, por tanto, la más común. El coste global -para cada una de las partes que intervienen en la transferencia- puede oscilar entre los 20 y los 50 euros, dependiendo de varios factores (comisiones y porcentajes fijos impuestos por las entidades ordenantes y beneficiarias, intervención de uno o varios bancos intermediarios, tipo de cambio y comisiones de las propias operaciones de cambio).

El abanico de costes es amplio, pero, por regla general, empiezan por unas decenas de euros. Por lo tanto, la transferencia SWIFT puede considerarse una operación de alto coste, cuyo impacto se percibe sobre todo al transferir cantidades pequeñas. En cambio, la transferencia de crédito europea suele ser gratuita o, en el peor de los casos, cobra entre 1 y 2 euros de comisión.

SWIFT vs. IBAN

Las siglas IBAN significan International Bank Account Number, es decir, son un número de cuenta. Como sabes, se utiliza para enviar y recibir transferencias, no solo en España, sino también en el resto de la Single Euro Payment Area, más comúnmente conocida como SEPA (se denomina transferencia de crédito europea o transferencia SEPA).

Esta zona incluye a todos los Estados miembros de la Unión Europea, además de Islandia, Noruega, Suiza, Liechtenstein, Mónaco y San Marino. Juntos forman una organización similar a SWIFT, pero restringida al territorio europeo.

Los miembros de la SEPA comparten unas normas y una plataforma de telecomunicaciones para la ejecución de las transacciones financieras, siguiendo los mismos principios que hemos visto para el sistema global.

En España, el código IBAN está formado por 24 caracteres, mientras que en otros países puede presentar una cantidad de caracteres algo diferente, aunque respetando la misma norma. El IBAN incluye todos los elementos necesarios para la identificación específica de una cuenta corriente dentro de la zona SEPA.

Los siguientes instrumentos de pago están disponibles en la organización europea de intercambio:

- Transferencia de Crédito SEPA (SCT)

- Débito Directo SEPA (SDD)

Son la Transferencia Europea de Crédito y el Adeudo Directo, respectivamente. Además de enviar y recibir transferencias de crédito dentro de esta zona, también podemos autorizar débitos recurrentes en nuestra cuenta bancaria (por ejemplo, para pagar servicios y suscripciones) en toda Europa.

Las ventajas de hacer una transferencia con un IBAN dentro de la zona SEPA pasan sobre todo por las comisiones (en muchos casos son totalmente gratuitas) y por los tiempos de transferencia, que generalmente son más cortos.

Resumen de la historia de la red de intercambio financiero

Antes de SWIFT, las transacciones internacionales se realizaban mediante el sistema Telegraphic Transfers (TT), o simplemente los mensajes Telex.

Este sistema, ya obsoleto, una evolución del telégrafo, data de 1930 y, como puedes imaginar, no garantizaba un alto nivel de seguridad. A pesar de ello, la red Telex siguió funcionando hasta la década de 1980, cuando fue retirada del servicio y sustituida por los sistemas de telecomunicaciones actuales.

La Society for Worldwide Interbank Telecommunication nació en 1973, cuando 239 bancos de 15 países se reunieron en Bélgica para encontrar una solución eficaz, segura y común para la realización de intercambios financieros internacionales.

Cuatro años más tarde, en 1977, se lanzó oficialmente el sistema SWIFT, y en menos de diez meses se registraron 10 millones de transacciones de mensajes, realizadas por 518 entidades de 22 países de todo el mundo.

Luego se produjo un rápido desarrollo que, a finales de los años 90, daría lugar a más de mil millones de intercambios por parte de unas 7.000 instituciones de 189 países y territorios.

Además de estas cifras, el crecimiento de SWIFT continuó con el desarrollo de nuevos productos y herramientas de telecomunicación, así como con una mejora continua de sus sistemas de seguridad.

Se suponía que 2022 iba a ser «solo» el año del lanzamiento de la nueva versión de la plataforma, pero la red SWIFT ha terminado protagonizando las noticias de todo el mundo por razones muy distintas.

Una vez más se está considerando el uso del sistema SWIFT como arma geopolítica. La hipótesis planteada por los gobiernos europeos y norteamericanos pretende contrarrestar de esta manera la invasión del ejército ruso en Ucrania sin enviar tropas de la OTAN a las zonas del conflicto.

Ya en 2012, los organismos políticos occidentales impusieron la interrupción de los servicios SWIFT en Irán, y unos años más tarde, en 2014, se planteó la misma práctica contra Rusia, para contrarrestar respectivamente el desarrollo del programa nuclear iraní y la invasión rusa de Crimea.

Pero ¿la exclusión del sistema SWIFT puede ser realmente perjudicial para la economía de un país?

¿Cuáles son las alternativas?

En 2014, el año de la invasión rusa de Crimea, el antiguo país soviético inauguró su propia red de telecomunicaciones para establecer transacciones financieras, la SPFS, para hacer frente a una posible exclusión de la red SWIFT. Hasta la fecha, este sistema no ha conseguido despegar, y en el momento de escribir este artículo solo está operativo en 23 entidades bancarias extranjeras.

Fue China la que aprovechó la oportunidad, al año siguiente del nacimiento del sistema ruso, para lanzar el CIPS o el Cross-Border Interbank Payment System. La red china sí constituye una posible alternativa a SWIFT, ya que reúne a 1.280 instituciones financieras de 103 países de todo el mundo: 168 tienen su sede en Europa, 43 en África, y solo 29 en Norteamérica.

Los principales bancos occidentales están conectados a la red china, incluido el británico HSBC, el americano Citi y el francés BNP Paribas.

Evidentemente, estas cifras están muy lejos de las 11.600 instituciones del sistema creado en Bélgica hace casi 50 años. Además de las razones políticas obvias, su difusión se ve obstaculizada por la adopción del renminbi (CNY) como divisa oficial para los intercambios a través del sistema CIPS.

Es difícil imaginar, al menos en la actualidad, que el sistema oriental pueda ser una alternativa válida al SWIFT. Por eso, una parte importante de la economía de un país excluido de la red SWIFT quedaría aislada, especialmente en el caso de un país como Rusia, cuyo bienestar económico está estrechamente vinculado al suministro de gas y electricidad a los países europeos.

Fuentes

- Swift.com

- How the SWIFT system works (Investopedia)

- The History of SWIFT (OpenEdition.org)