Cuando hablamos de transferencias internacionales nos referimos al envío y la recepción de dinero hacia o desde cuentas radicadas en países ajenos a la zona SEPA. Estas, cuando se efectúan a través de bancos tradicionales, suelen acarrear costos y comisiones elevados.

En España, es normal estar acostumbrados a las transferencias libres de comisiones, o casi: para enviar y recibir dinero entre cuentas, utilizamos Bizum de forma gratuita, o hacemos transferencias SEPA con comisiones muy bajas, o nulas. Así, en comparación, una transferencia internacional nos puede resultar escandalosamente costosa.

En una transferencia internacional bancaria, cursada generalmente a través de la red SWIFT, intervienen varias entidades, cada una de las cuales cobra su propia comisión por el papel que juega en la operación.

Sin embargo, existen algunas alternativas mucho más convenientes para enviar dinero al extranjero; en esta comparativa, analizamos las mejores:

Revolut ofrece cuentas multidivisa en línea para empresas y particulares y su oferta es reconocida en todo el mundo por sus tarifas económicas en transacciones y transferencias internacionales.

Se trata de una plataforma muy completa, con soluciones de cobro, de facturación electrónica, de gestión comercial, y más. Dispone de una estructura de planes entre los que puedes elegir, siempre incluyendo una opción gratuita, es decir, sin cuota mensual.

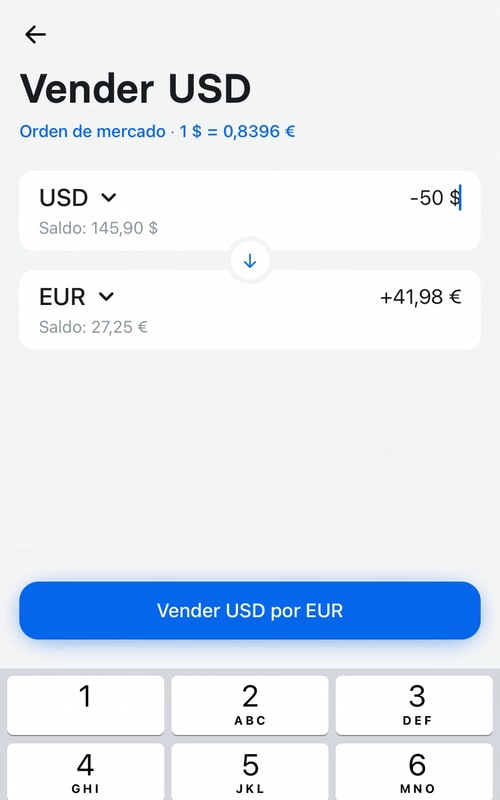

Si lo que buscas es hacer una transferencia internacional a una cuenta propia en otra divisa por el simple hecho de que necesitas disponer de tu dinero en una divisa distinta a la que utilizas con regularidad, el carácter multidivisa de Revolut te lo facilitará: simplemente moverás tus fondos de una subcuenta a otra, a través de una tasa de conversión muy cercana a la interbancaria.

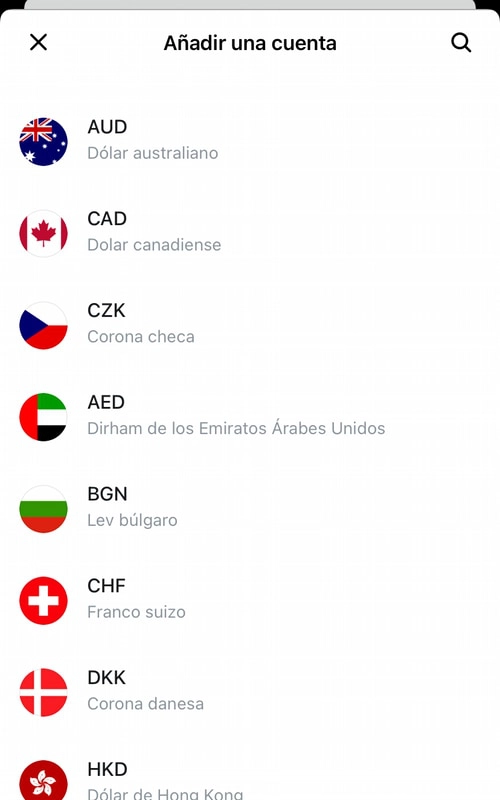

Permite almacenar hasta 28 divisas.

Conversión de divisas en la app

Convertir divisas en tu cuenta Revolut es muy económico: 1.000 € libres de comisión en el plan Estándar (sin cuota), 3.000 € en Plus (3,99 €/mes), 20.000 € en Premium (7,99 €/mes) e ilimitadas en Metal (13,99 €/mes); superados los topes, se aplican comisiones por conversión de entre 0,5 y 1 %.

En todo caso, las transferencias internacionales también son sumamente competitivas en Revolut, con comisiones por operación que varían por lo general entre 0,15 y 2 %, y tasas de conversión muy similares al tipo de cambio interbancario. Consulta la tabla completa de comisiones de Revolut para determinar cuánto costará tu transferencia.

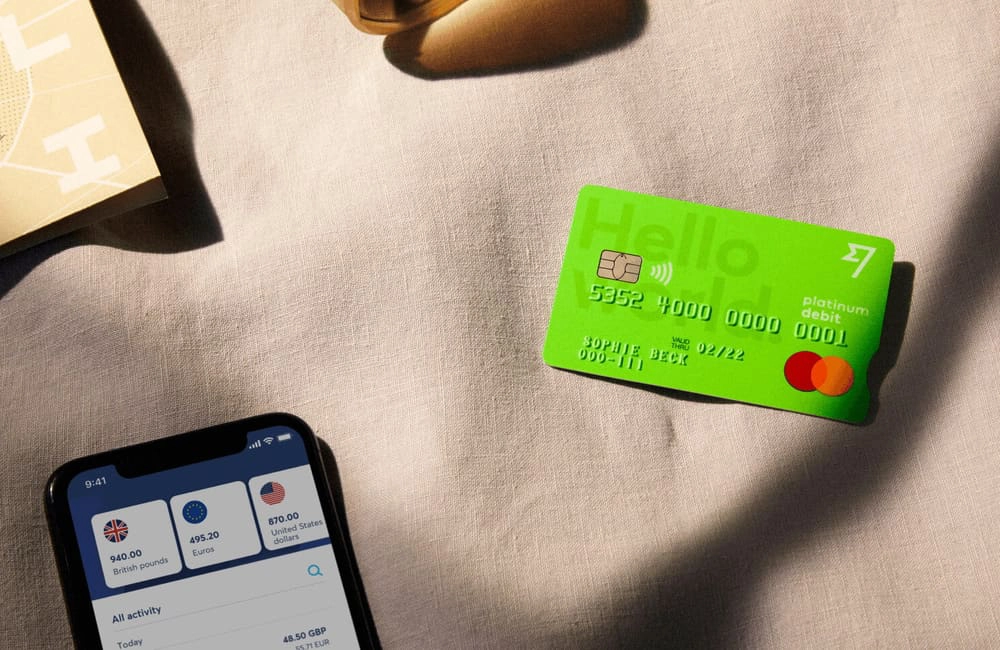

Wise es una plataforma web enfocada en transferencias internacionales que ha añadido, recientemente, la funcionalidad de cuenta multidivisa de dinero electrónico. En este sentido, ofrece la misma clase de ventaja que Revolut, es decir, que puedes mover fondos de una subcuenta a otra configurada en una divisa diferente.

El costo de transferir dinero al extranjero con Wise se compone de una comisión fija y otra variable, y cambia según las divisas involucradas y el origen de los fondos: lo más económico es transferir desde tu cuenta bancaria, lo más caro es hacerlo con tarjeta de débito o crédito.

La tarjeta Wise usa automáticamente la divisa más económica.

La comisión fija mínima es de 0,43 € y la variable suele estar entre 0,5 y 1 %. En nuestras pruebas, hemos comprobado que la comisión variable se mantiene por lo general dentro de estos límites, pero la fija puede ser muy superior a la mínima.

A modo de ejemplo, la transferencia de euros a rands sudafricanos acarrea una comisión fija de 5,09 € y una variable de 0,76 %.

En cuanto al tipo de cambio, Wise es probablemente la única plataforma en Europa que utiliza los tipos de cambio interbancarios para sus conversiones y transferencias. Esto la hace una de las maneras más económica de enviar dinero al extranjero.

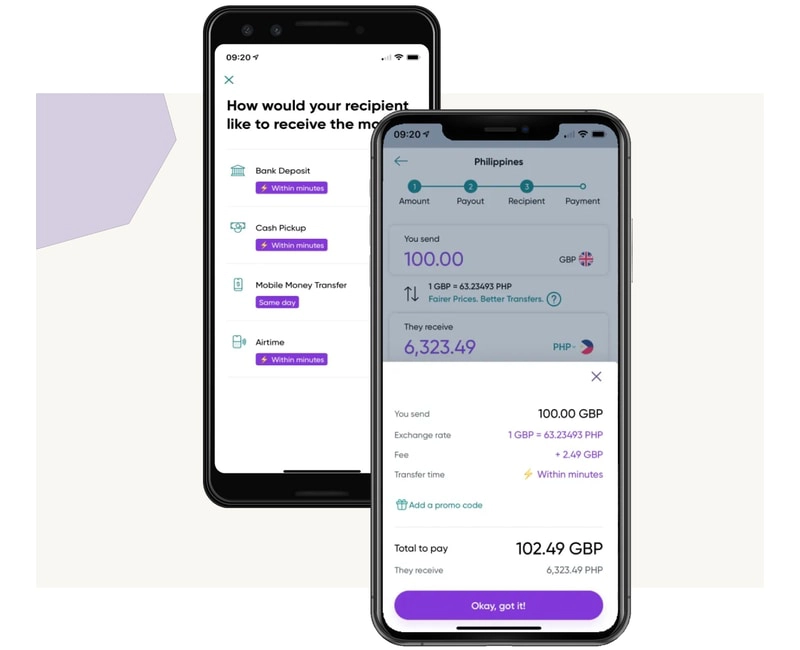

WorldRemit es reconocido en todo el mundo por la eficacia de su plataforma. Sus tarifas son razonables: no son las más económicas, pero sin duda tienen más ventajas que las de algunos competidores más conocidos.

Aplica a sus transferencias internacionales una comisión fija que varía entre 0,99 y 21,99 €, dependiendo de las divisas involucradas, sumada a un recargo sobre el tipo de cambio. Tanto el costo final de la transferencia, como el dinero exacto que recibirá el destinatario, se muestra claramente antes de concretar la operación.

Las transferencias también se pueden hacer desde la aplicación

Sin embargo, el recargo del tipo de cambio no es explícito, aunque sí es considerable: al momento de la redacción de esta comparativa, el tipo de cambio tomado por Worldremit para una transferencia de euros a dólares estadounidenses es de 1 € = 1,0318 USD, mientras que el interbancario es de 1 € = 1,0516 USD.

En otras palabras, si transfieres 1000 € a Estados Unidos desde España con Worldremit, tu destinatario recibirá 1030,66 USD y tú deberás pagar una comisión de 1,99 € (las mismas condiciones aplicadas en Wise, por ejemplo, dan un resultado de 1045,53 USD, abonando 6,07 € de comisión con una tasa de cambio 1 € = 1,0516 USD).

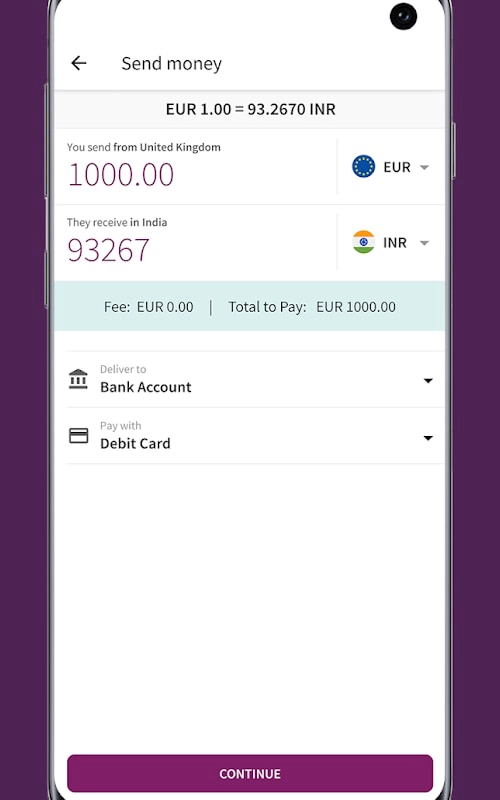

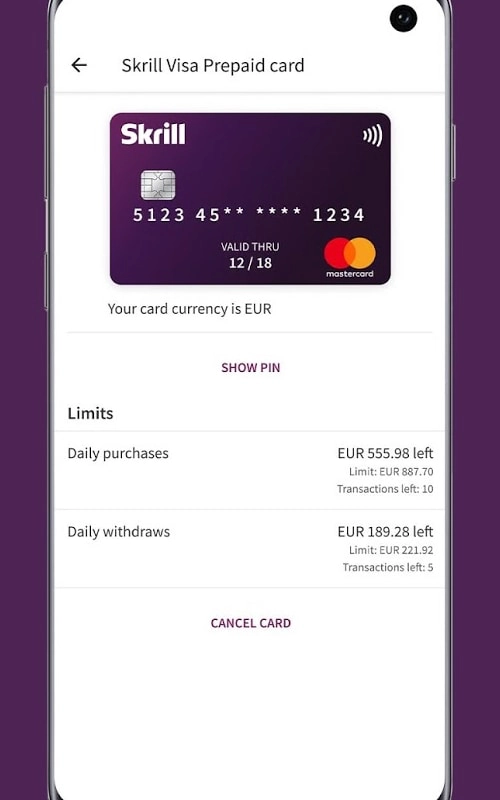

Skrill es una marca en crecimiento que suele patrocinar importantes eventos deportivos. Forma parte del universo de PaySafe, y es conocido en España por su tarjeta de prepago Paysafecard, que se distribuye en numerosos puntos de venta.

Al igual que sucede con su tarjeta, esta solución solo es conveniente de manera superficial.

Si sacamos dinero directamente de nuestra cuenta bancaria o tarjeta de débito para transferirlo con Skrill, no se nos cobrará ninguna comisión. La impresión inicial es magnífica: parece que es gratis, pero, por supuesto, no lo es.

La tasa de cambio es elevada

La tarjeta de Skrill también es cara

Todos los costos del servicio se incluyen en el recargo por el tipo de cambio, que, aunque varía según la divisa y el importe, suele ser bastante superior al 2 %, y en algunos casos puede llegar al 4,99 %. Incluso las transferencias entre usuarios (P2P), que suelen ser gratuitas, conllevan una comisión del 2,99 %.

Por último, si abrimos una cuenta Skrill y no la utilizamos durante 12 meses consecutivos, se nos cobrará una penalización de 5 euros al mes. Aunque no se trata del peor servicio, hay mejores alternativas para enviar y recibir transferencias internacionales de forma económica.

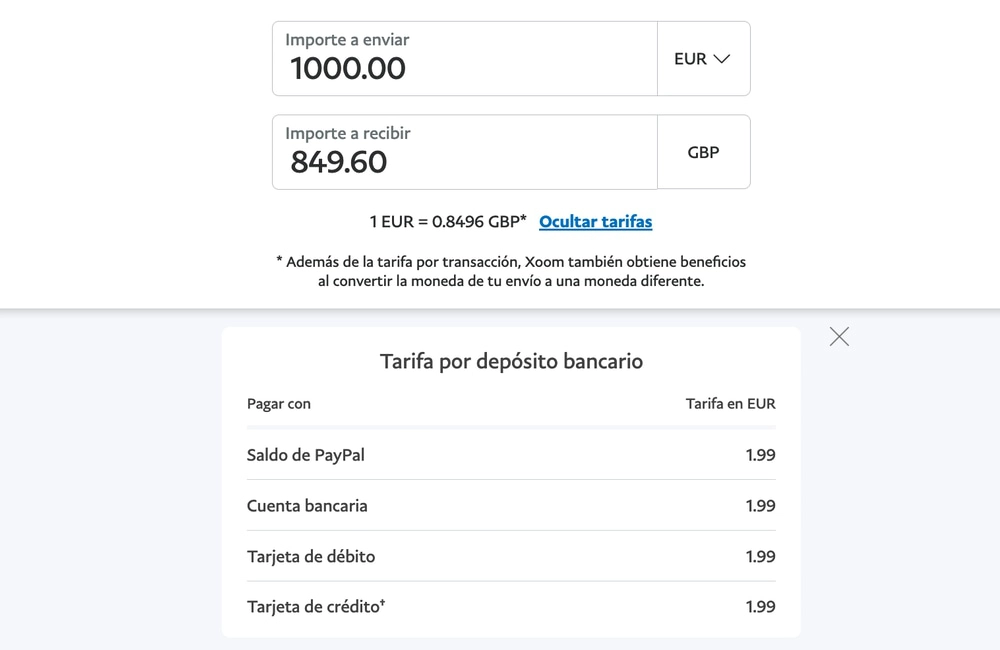

Xoom by PayPal es una plataforma digital que te permite transferir dinero a todo el mundo de diferentes maneras (entre usuarios de PayPal, mediante transferencia bancaria o retirada de efectivo).

Al margen de la fama indiscutible de la marca, sus tarifas no son precisamente favorables; además, presenta cierta falta de transparencia en la información de los costos globales por transferencia internacional.

Solo se indica de forma explícita la cuota fija

No te dejes engañar por las comisiones que aparezcan en el resumen o la simulación de la transferencia: es cierto que la tarifa fija es de 1,99 – 2,99 € para las principales divisas, pero también es cierto que el recargo por el tipo de cambio es prohibitivo.

Emulando la prueba que hicimos al analizar la oferta de Worldremit, con los mismos parámetros (día, hora, emisor y remitente), transfiriendo 1000 € a una cuenta estadounidense, tu destinatario recibirá 1040,90 USD (con una tasa de cambio de 1 € = 1,040 USD), y tú pagarás una comisión de 1,99 €.

A pesar de ser el sistema más popular para recibir pagos en línea, tanto comerciantes y empresarios como particulares pueden encontrar alternativas más accesibles para procesar sus transferencias internacionales.

Payoneer es una solución pensada para las empresas que operan en diversos países y con distintas divisas.

Además de las transferencias al extranjero, ofrece otras funciones interesantes como el envío de solicitudes de pago y una de las mejores soluciones de integración de pasarelas de pago en tiendas en línea.

Su tipo de cambio no es malo, pero tiene costos adicionales que dificultan el ahorro.

La atención al cliente y la rigidez de sus normas son los principales defectos de Payoneer

Pese a que la conversión de divisas solo cuesta el 0,5 % del importe total, tendrás que pagar un 2 % adicional (o 1,50 €/$/£ si la cuenta está en EUR, USD o GBP) cuando decidas transferir los fondos a una cuenta corriente en otra moneda.

También hay que tener en cuenta que Payoneer tiene unos términos y condiciones muy estrictos, que a veces conducen a la suspensión de las cuentas (y, en algunos casos, incluso a la imposibilidad de abrirlas).

Al consultar las reseñas de usuarios en internet, son muchos los que se quejan de un servicio de atención al cliente poco eficaz, con largos tiempos de espera y, en general, de mala calidad.

MoneyGram es un servicio de transferencia internacional con presencia física en más de 200 países, lo que facilita en gran medida los envíos al extranjero de dinero en efectivo.

La comisión por transacción internacional de MoneyGram es de las más bajas del mercado: en los pocos casos en que no es gratuita, la tarifa no suele exceder el 0,99 % del monto transferido. Sin embargo, hay dos cuestiones que considerar antes de declarar que se trata de la alternativa más económica.

En primer lugar, según las divisas involucradas, MoneyGram establece límites bastante acotados en su plataforma en línea (no así en sus agencias presenciales). Para transferir EUR a USD en línea, por ejemplo, el monto máximo es de 3000 €.

En segundo lugar, la tasa de cambio adoptada por MoneyGram es muy poco razonable. Volviendo a tomar los mismos parámetros que en los ejemplos anteriores, si transfieres 1000 € a Estados Unidos a través de MoneyGram, tu destinatario recibirá 1028,82 USD (con una tasa de cambio de 1 € = 1,028 USD).

Airwallex dispone de una plataforma sumamente versátil con algunas de las soluciones más económicas de la industria. Una cuenta de empresa multidivisa con funcionalidades de gestión de gastos, integraciones, transferencias locales e internacionales en lote, y más.

Un aspecto a destacar de Airwallex es su transparencia: el costo de una transferencia internacional se compone de una tarifa fija y de una variable. La fija está entre 10 y 20 €, y la variable, que se aplica al tipo de cambio, entre 0,5 y 1 %. El costo final de las transferencias al extranjero se muestra en tiempo real, antes de procesarlas.

Algunos detalles, sin embargo, empañan la que, de otra manera, es una gran solución para pagos internacionales. Para empezar, la plataforma está íntegramente en inglés y, al menos de momento, no es posible cambiar el idioma a español, lo que puede resultar muy incómodo si no dominas el idioma.

Además, Airwallex no permite recibir transferencias de particulares (sí permite enviarlas). De hecho, la cuenta está diseñada exclusivamente para empresas, y los controles y requisitos para abrirla puede resultar demasiado rigurosos.