El chargeback es una especie de reembolso forzado a favor del consumidor, y el comerciante debe tomar medidas para evitarlo.

- ¿Qué es la impugnación del contracargo?

- ¿Cuáles son los riesgos?

- ¿Qué hacer cuando se inicia el procedimiento?

En este artículo respondemos a las preguntas más frecuentes sobre el chargeback.

¿Qué es el chargeback?

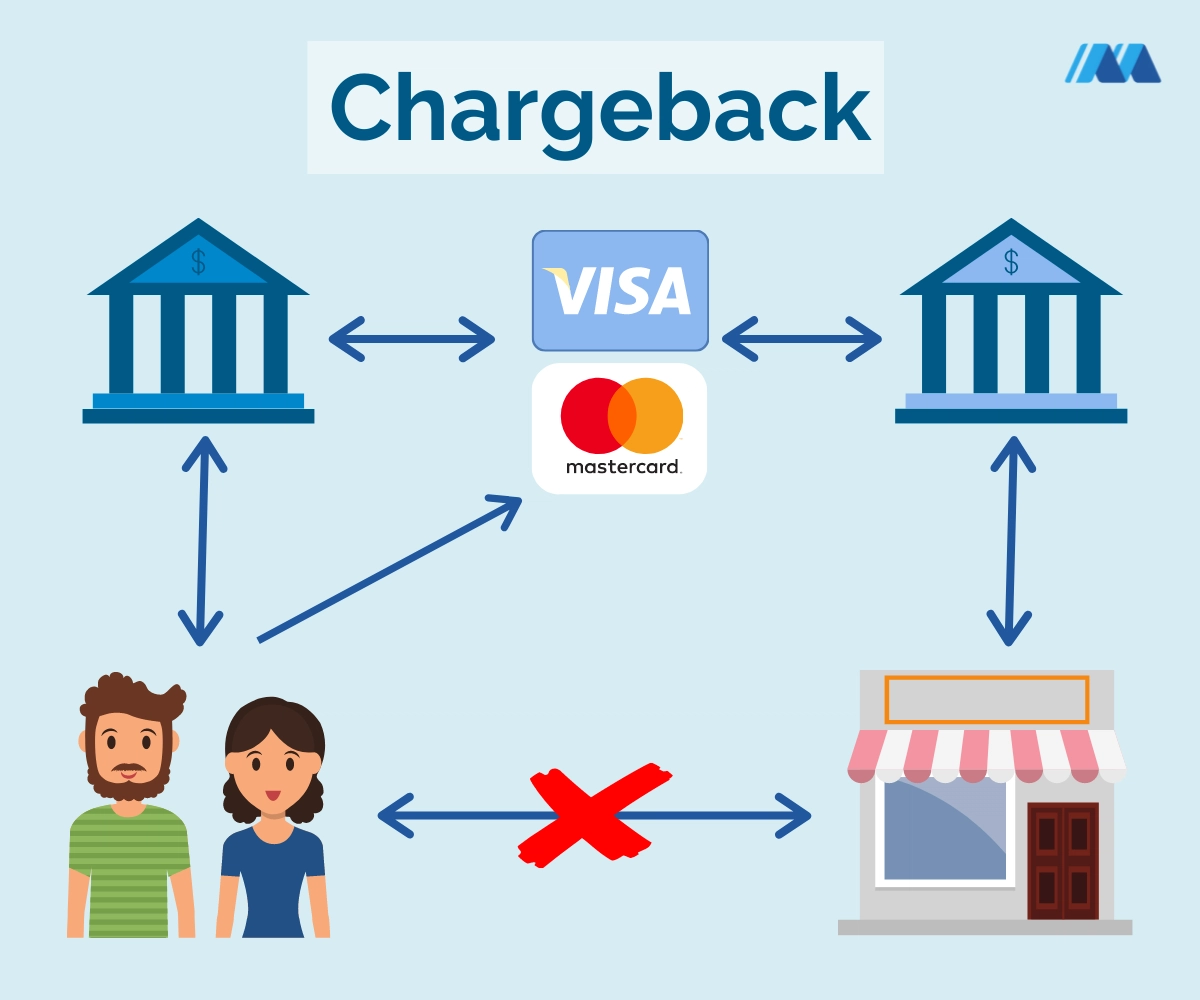

El término chargeback se refiere el reembolso al consumidor por parte del sistema de tarjetas de pago, tras una reclamación del consumidor a su banco o al emisor de la tarjeta. Sin embargo, el comerciante tiene la posibilidad de recurrir este reembolso antes de que se le cobre.

En España, este procedimiento se denomina impugnación del contracargo.

Imagen: Mobile Transaction

En el procedimiento del chargeback, los clientes no se comunican con los vendedores.

Está regulado por directivas europeas y recogido en el Código Monetario y Financiero.

Por lo tanto, es un procedimiento legalmente definido, pero en la práctica tiene un ámbito de aplicación más amplio.

Podemos distinguir dos tipos de chargeback:

- El que está previsto por la ley.

- El aplicado por los circuitos de tarjetas de pago.

El chargeback extendido de Visa y MasterCard

Para proteger aún más a los consumidores, Visa y MasterCard han decidido ampliar la protección a otros casos.

El consumidor puede ponerse en contacto con su banco, pero en este caso tendrá que proporcionar el llamado código del motivo. La lista de códigos correspondientes a cada caso es pública y permite conocer en detalle las posibilidades de reembolso. El problema para los consumidores españoles es que la documentación es extensa y solo está disponible en inglés. Por tanto, en la mayoría de los casos se prefiere la intermediación del banco.

Ejemplo para la red Visa [1]:

- Fraude – 5 códigos – Mal funcionamiento del terminal, robo de la tarjeta, uso malicioso de los datos de la tarjeta, etc.

- Autorización – 3 códigos- Liquidación forzada, diferencia entre el importe autorizado y el adeudado, etc.

- Error de elaboración – 7 códigos – Errores relacionados con la divisa, el número de cuenta, el tipo de tarjetas, el importe, etc.

- Disputa con el consumidor – 9 códigos – Productos no recibidos/incorrectos/falsificados; importe cobrado a pesar de la cancelación de un pedido o suscripción, etc.

La documentación es mucho más compleja en el circuito de MasterCard, aunque en realidad el número de casos cubiertos es idéntico [2].

La apelación del consumidor puede hacerse hasta 3 o 4 meses después de la fecha de adeudo. La respuesta del comerciante debe ser más rápida: de 30 a 45 días.

Por qué se debe evitar la impugnación del recargo

Para el comerciante, cualquier objeción a un cargo es:

- Una pérdida de tiempo.

- Una pérdida de dinero (reembolsos y posibles sanciones impuestas por los circuitos).

- Una pérdida de la confianza del cliente.

Evidentemente, que te cobren el 0,5% o incluso el 2% de tus ventas, con el riesgo de no volver a ver al cliente, ya es un inconveniente muy molesto de por sí, pero puede ser aún peor:

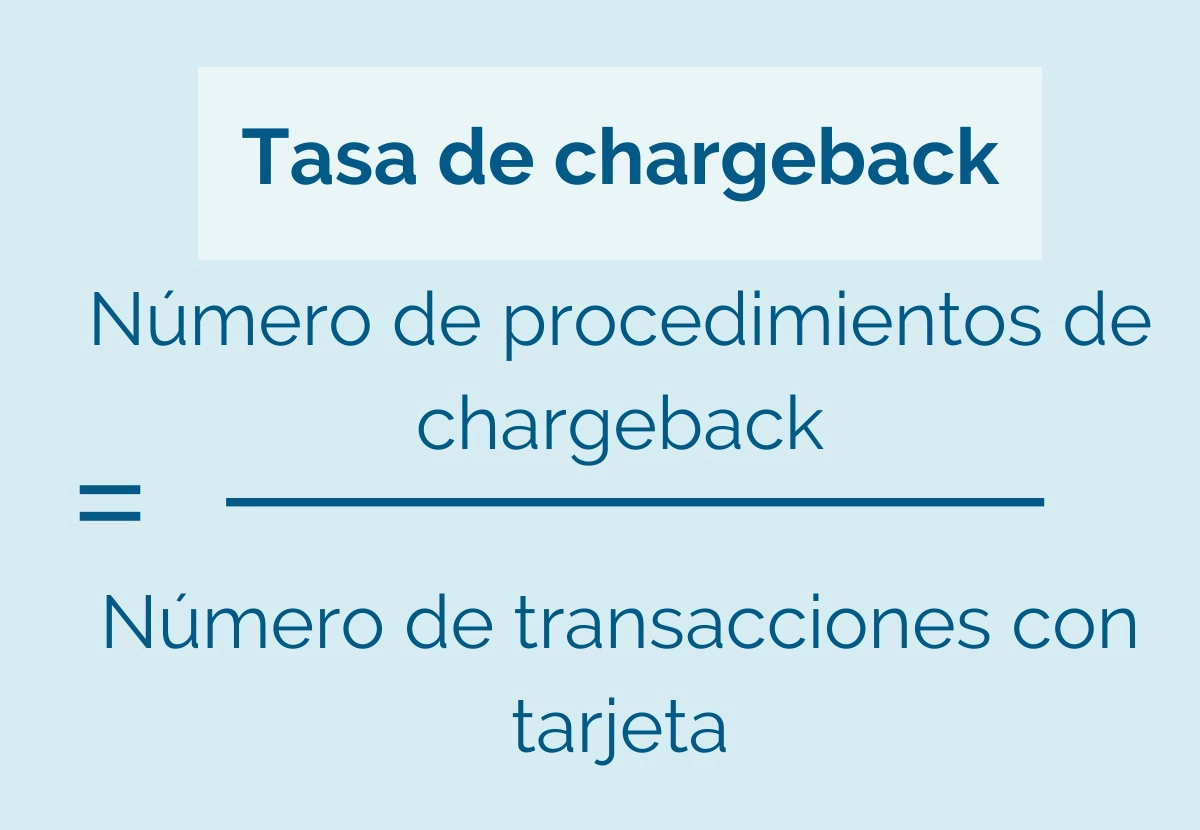

Si la tasa de devolución de cargos supera un determinado porcentaje, el comerciante incurre en el riesgo de sanción o expulsión del circuito de la tarjeta.

Imagen: Mobile Transaction

En general, la tasa de devolución de cargos no debería superar el 1% del total de las transacciones, pero esto es solo una simplificación: todo depende del sector y de la forma en que se comercialice.

Para tener una mejor idea, debes ponerte en contacto con tu banco o con la red de tarjetas bancarias y preguntar por el caso concreto de tu sector empresarial.

Ejemplo de sanción: 1.000 dólares si el comerciante se mantiene por encima de la tarifa máxima de MasterCard durante más de dos meses, 25.000 dólares si la permanencia se prolonga durante 7 meses [3].

Los circuitos también miden la tasa de disputas, es decir, el porcentaje de transacciones que dan lugar a una reclamación, incluso si el operador está en el lado correcto. Este índice no debe superar el 0,9%, porque de lo contrario se aplican sanciones.

Por lo tanto, es importante, independientemente del resultado de la disputa, evitar por completo iniciar el procedimiento de impugnación de cargos.

Cómo evitar el chargeback

La impugnación de cargos siempre es una pérdida para el comerciante: incluso si tiene éxito, representa una deficiencia en la relación entre el vendedor y el cliente. Si surgen problemas, la mejor manera de avanzar es la resolución entre las partes, sin cuestionar a las instituciones financieras implicadas como proveedores de medios de pago.

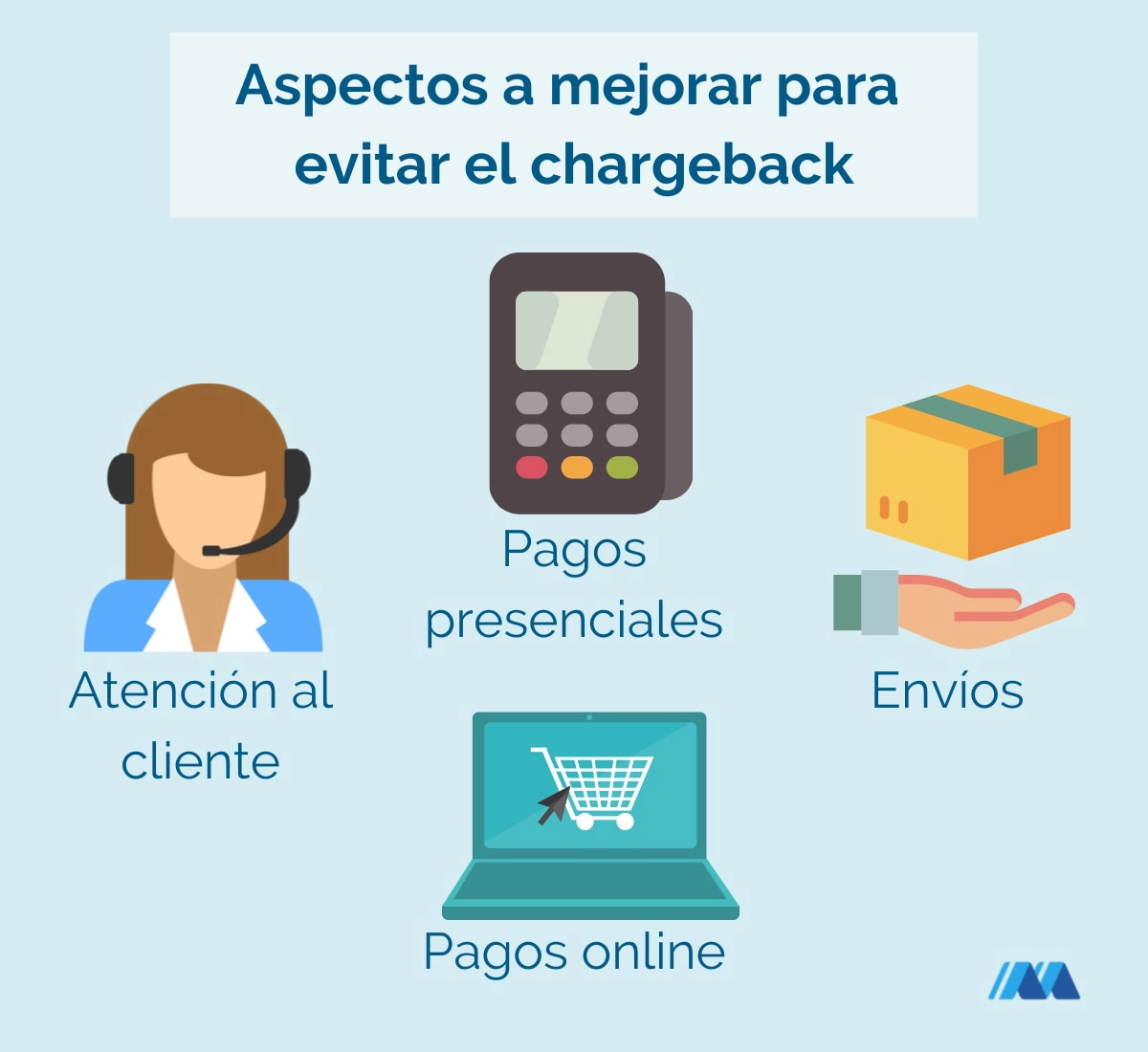

Para evitar reclamaciones, los comerciantes deben:

- Mejorar el procedimiento en la tramitación de los pagos.

- Proporcionar un buen servicio antes y después de la venta.

En caso de una impugnación de cargos, es importante responder rápidamente y, si es necesario, reconocer los propios errores.

Veamos con más detalle lo que tienes que mejorar en tu negocio para evitar las impugnaciones de cargos:

1. Aspectos a tener en cuenta para todos los tipos de venta

Estas normas se aplican a las transacciones presenciales (tienda física) y a distancia (página web, correo electrónico, teléfono).

Recibo de la transacción

Debe contener específicamente los siguientes elementos: nombre y dirección de la empresa, número de IVA, descripción de los bienes o servicios vendidos, nombre del circuito de la tarjeta, código de autorización, número de tarjeta del cliente (solo serán visibles los cuatro últimos dígitos), periodo de validez de la tarjeta, importe de la transacción, condiciones de reembolso.

Condiciones claras y eficaces para el reembolso

Un buen servicio de atención al cliente

Es esencial para evitar que los clientes insatisfechos acudan directamente a su banco o emisor.

Imagen: Mobile Transaction

2. Transacciones en presencia del cliente

En España, el pago con chip o contactless reduce el riesgo de errores en comparación con el mercado estadounidense, donde todavía se utiliza mayoritariamente la banda magnética de las tarjetas de crédito. Por otro lado, los errores humanos pueden reducirse mediante la formación del personal.

3. Transacciones a distancia

Los riesgos de error o fraude son más frecuentes en las transacciones a distancia que en las transacciones presenciales.

Una buena pasarela de pago

El requisito de la identificación de dos factores en los pagos superiores a 30 euros es útil, pero no evita el fraude en los importes más pequeños: