El TPV móvil del Santander es un datáfono con tarjeta SIM para clientes del banco.

¿Cómo funciona el TPV móvil Santander? ¿Cuánto cuesta? ¿Hay opiniones negativas? El TPV móvil del Banco Santander es un lector con tarjetas con SIM incorporada que la entidad ofrece a sus clientes que sean pequeñas empresas o autónomos.

La web oficial presenta la información básica sobre los costes, pero para conocer las condiciones en profundidad es necesario contactar con el servicio de atención al cliente.

Tras contactar con el equipo para conocer más detalles, en esta reseña exploramos las características, costes, ventajas e inconvenientes del datáfono móvil del Banco Santander.

Cómo funciona el TPV móvil Santander

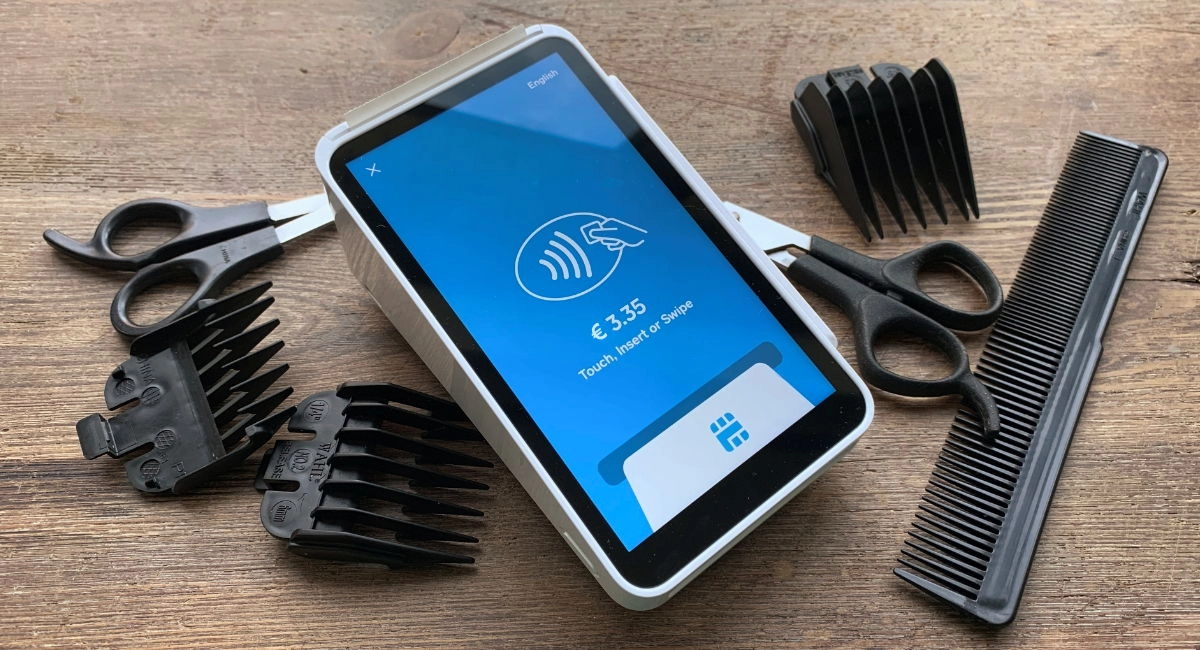

El TPV móvil Santander es un lector de tarjetas con tarjeta SIM incorporada que te permite recibir pagos digitales con total autonomía, es decir, no necesitas conectarlo a ningún otro dispositivo para que funcione.

Los requisitos para solicitar este datáfono son ser empresario o autónomo y tener una cuenta bancaria en el Santander Si no eres cliente, tendrás que abrir una cuenta.

La instalación es muy sencilla y la realizas tú mismo en unos minutos siguiendo la guía de activación. Después de completarla y cargar la batería, ya estás listo para cobrar a tus clientes.

Puedes imprimir el ticket de papel directamente en el TPV Santander gracias a la impresora incorporada.

El dispositivo es un datáfono clásico, no ofrece nada nuevo en términos de comodidad o dimensiones. El pago se realiza a través de la conexión GPRS que permite la tarjeta SIM integrada, así que sólo necesitas que haya cobertura móvil.

A pesar de que el Santander lo llame TPV móvil, no se debe confundir con los terminales que operan a través de una app en el smartphone. Este procesa los pagos con total autonomía, y por tanto no cuenta con funciones como catálogo de productos o perfiles de usuario para empleados que suelen ofrecer los TPV vinculados a una app, como SumUp.

Tarjetas aceptadas

Es compatible con tarjetas de débito, crédito y prepago, tecnología contactless y sistemas de pago móviles como Apple Pay o Google Pay.

Respecto a los circuitos, en principio el TPV móvil solo admite Visa, Visa Electron, Mastercard y Maestro.

Es posible ampliar el servicio a American Express y Diners Club, pero para ello nos indican que debes contactar con el equipo comercial de estas marcas y negociar las condiciones, probablemente con coste adicional.

El contrato del terminal tiene una duración mínima de un año y si no se renueva tras este período, se debe devolver al banco. Los cobros procesados se liquidan en tu cuenta Santander al día siguiente.

Costes y comisiones

El Banco Santander prevé una tarifa plana para los usuarios de este servicio. Se paga únicamente una cuota fija cada mes por el uso del terminal, que está asociada a un límite de facturación máximo mensual. No hay costes de mantenimiento o cuotas de inactividad.

Los clientes del banco pueden elegir la cuota mensual que más les convenga de entre 6 opciones, en función de sus ingresos. El importe a pagar varía en función de su tipo de cuenta, los titulares de las cuentas 123 disfrutan de una tarifa mensual más reducida.

En la siguiente tabla, mostramos las opciones de cuotas según el tipo de cuenta con su límite mensual correspondiente .

| Facturación mensual (max.) |

Coste mensual clientes 123 |

Coste mensual resto clientes |

|---|---|---|

| 1.000 € (TPV 1000) |

7 € | 10 € |

| 2.000 € (TPV 2000) |

13 € | 18 € |

| 4.000 € (TPV 4000) |

25 € | 35 € |

| 8.000 € (TPV 8000) |

48 € | 65 € |

| 16.000 € (TPV 16000) |

96 € | 120 € |

| 25.000 € (TPV 25000) |

150 € | 190 € |

El ingreso se calcula por mes natural. Si superas el límite, tendrás que pagar una comisión por cada operación realizada a partir de esa cantidad hasta que comience el nuevo mes.

La comisión es igual al 1,10% del importe, menos si es una tarjeta de fuera de la Unión Europea o una tarjeta de empresa, que entonces asciende a 2,5%.

Para cualquier tarifa plana escogida, el coste de un TPV adicional son 15 €/mes.

Comparándolo con los competidores del mercado, este terminal con tarifa plana es la opción más económica para quienes sean clientes 123 del Santander y facturen entre 833 € y 1.o00 € o entre 1.667 € y 2.000 € mensuales de pagos digitales.

Si no eres cliente 123, esta servicio no es más rentable que otras soluciones bancarias. La oferta de BBVA, por ejemplo, es más barata y admite algo más de flexibilidad porque el límite de facturación que se establece es anual.

Por otra parte, para quienes tengan pequeños negocios que no reciban muchos pagos con tarjeta, la opción más barata sería un TPV sin costes fijos mensuales, en el que solo pagues una comisión por transacción, como es el caso de SumUp.

¿Hay soluciones bancarias más rentables?

BBVA ofrece una alternativa barata para clientes con ingresos anuales estables

Terminal y app móvil

Este datáfono es el clásico que estamos acostumbrados a ver en España para pagar con tarjeta. Es un aparato tosco que es muy fácil de usar, pero no es particularmente cómodo y no cabe en el bolsillo.

Tiene un teclado, una pantalla grande, una ranura para tarjetas con chip y otra lateral para banda magnética y una impresora de recibos incorporada.

La pantalla muestra la conexión de datos móviles. Si tienes cobertura, puedes cobrar a tus clientes tecleando el importe e introduciendo la tarjeta de débito, crédito o prepago en la ranura correspondiente. También puedes acercar la tarjeta o el móvil a la pantalla para un pago contactless.

La app Mi Comercio te permite comparar tus prácticas de negocio con las de la competencia.

La app móvil Mi Comercio del Santander – que puedes descargar gratuitamente en App Store y Google Play – no es necesaria para procesar los cobros con este TPV móvil, pero ofrece una ayuda para la gestión de tu negocio.

Desde esta aplicación, tienes acceso al historial de operaciones del TPV y a datos de tus clientes para conocer mejor sus hábitos de consumo. También tienes información disponible sobre la competencia que te puede ayudar a mejorar tu estrategia comercial.

Sin embargo, es importante mencionar que la app ha recibido bastantes opiniones negativas. Los usuarios reportan especialmente que la facturación puede llegar a tardar días en actualizarse, lo que supone un problema para no sobrepasar el límite mensual.

Si surge cualquier problema o duda con el terminal, el Banco Santander cuenta con un servicio de asistencia telefónica las 24 horas del día, los 7 días de la semana. La extensión del número es la de un teléfono fijo local, por lo que la llamada no supone ningún coste extra.

Nuestra opinión

El TPV móvil Santander puede ser una opción interesante para las pequeñas empresas o autónomos que ya sean clientes 123 del banco y tengan una facturación mensual muy estable, en la que reciban cada mes entre 833 € y 1000 € o entre 1667 € y 2.000 € de pagos electrónicos.

Las ventajas del servicio para este tipo de clientes son que resulta más barato que el resto de opciones del mercado y que cuentan con asistencia 24/7 sin ningún coste adicional para el terminal.

Lo cierto es que la oferta del Banco Santander sólo resulta más rentable que otras soluciones bancarias para casos muy específicos.

Sus principal inconveniente es la rigidez consecuente de fijar el límite de ingresos por mes natural y no por año.

Esto perjudica a los negocios que experimentan fluctuaciones en sus ingresos a lo largo del año, como restaurantes o tiendas.

Otro punto débil es la falta de eficiencia de la app móvil, que ha recibido bastantes opiniones negativas de los usuarios.

Lo cierto es que la oferta del Banco Santander sólo resulta más rentable que otras soluciones bancarias para casos muy específicos.

Por ello, recomendamos este producto únicamente a quienes ya sean clientes 123 de la entidad, busquen una solución básica para cobrar a sus clientes con total movilidad y reciban pagos digitales estables de 833 € a 1.000 € o de 1.667 € a 2.000 € al mes.

Las pequeñas empresas, autónomos o freelance que quieran recibir pagos con tarjeta pero no puedan estimar sus ingresos con seguridad quizá puedan sacar mayor beneficio de terminales de pago por uso, como SumUp.