El término «cuenta de empresa gratuita» puede llamar la atención de empresarios enfocados en ahorrar hasta el último euro posible; después de todo, ¿a quién no le gusta la idea de eliminar algunos de los costos que se comen los ingresos ganados con tanto esfuerzo?

Mientras que el aspecto «gratuito» de estas ofertas refiere a la ausencia de una cuota mensual fija, no existe en realidad un servicio bancario gratuito. En cambio, los proveedores de cuentas bancarias imponen comisiones escondidas o disimuladas como contraprestación por los servicios bancarios que ofrecen.

No es que los clientes no tengan acceso a estos costos y comisiones, sino que se los suele omitir en los anuncios y mensajes promocionales, e incluso muchas veces en las páginas web oficiales de los bancos y los neobancos.

Los costos reales de las cuentas de empresa gratuitas solo aparecen en las hojas informativas y en las condiciones contractuales que se facilitan al abrir una cuenta; en otras palabras: en la letra pequeña.

Echemos un vistazo a los costos ocultos de las cuentas gratuitas para empresas y autónomos en España.

Pagos y transferencias SEPA

Uno de los aspectos más importantes que se da por descontado en una cuenta bancaria, así sea personal o de empresa, es la posibilidad de realizar transferencias.

Al encontrarnos dentro del Espacio Económico Europeo, las transferencias nacionales suelen conllevar las mismas condiciones que las internacionales dentro de este espacio, es decir, las llamadas transferencias SEPA.

Estas, por lo general, son gratuitas e ilimitadas en las cuentas personales, aunque este muchas veces no es el caso para las cuentas de empresa, en las que se suele imponer una comisión superado un determinado tope en la cantidad de transferencias.

En el plan Free de Revolut Business, por ejemplo, está prevista una comisión de 0,20 € por cada pago nacional realizado, superando el límite mensual de 5 pagos nacionales sin comisiones; por su parte, BBVA no cobra comisiones por transferencias SEPA en su cuenta de empresa «sin comisiones», siempre y cuando estas no se hagan en alguna de sus modalidades de transferencia inmediata, Valor Día u OMF.

Echa un vistazo a nuestra Comparativa de las mejores cuentas de empresa

Pagos y transferencias internacionales extra SEPA

La cuestión cambia aún más cuando se trata de transferencias fuera de la zona SEPA, ya que, en estos casos, es mucho más difícil conocer el importe exacto de las comisiones antes de realizar la operación.

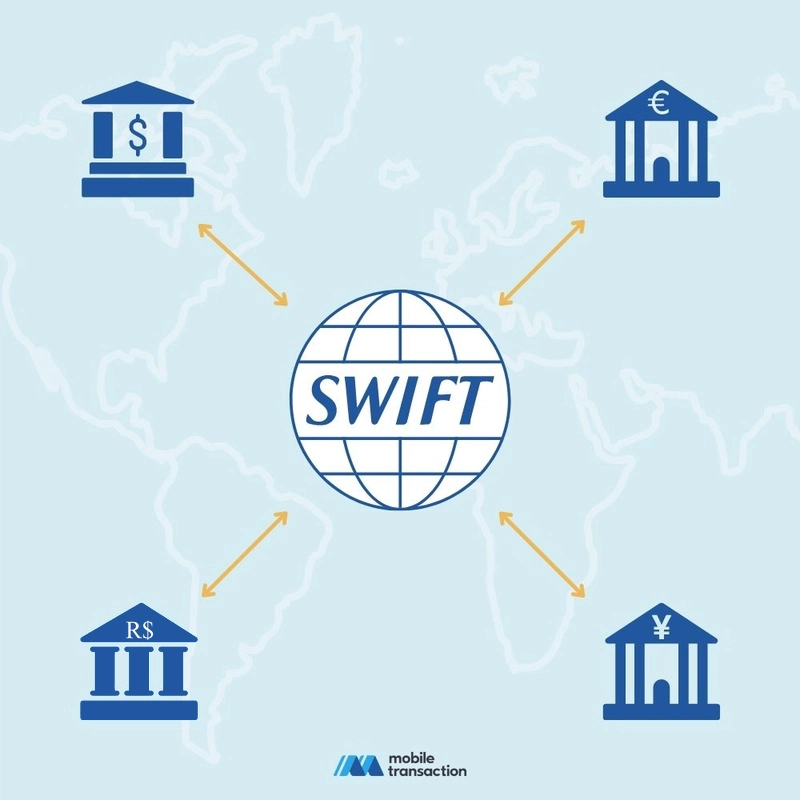

El cargo global de las transferencias extra SEPA, llamadas comúnmente transferencias SWIFT debido a la red internacional homónima de la que se sirven estos servicios para procesar estas transferencias, se compone de costos fijos y comisiones expresadas en porcentajes, siempre en relación con el importe enviado o recibido.

Y es que sí, la mayoría de las cuentas de empresa cobran comisiones incluso por las transferencias SWIFT entrantes, como es el caso de N26, que impone una comisión de 12,50 € + 0,1 % (con un tope de comisión de 100 €) para este tipo de transferencias, siempre que el importe entrante supere los 150 €.

En muchos otros casos, el importe de las comisiones asociadas a las transferencias SWIFT no está tan claro, pero suele depender de múltiples factores, entre los que se cuentan:

- El país del remitente y del destinatario

- Cuáles y cuántas entidades bancarias intervienen en la transferencia

- Qué divisas intervienen en el intercambio

En el caso de BBVA, por ejemplo, se diferencian dos modalidades en cuanto al pago de las comisiones por las transferencias SWIFT: OUR, en el que las comisiones son pagadas íntegramente por el emisor, o SHA, en las que el emisor únicamente paga las comisiones asociadas a su propio banco, y el receptor las restantes. De esta manera, las comisiones para las transferencias SWIFT salientes en BBVA pueden ser del 0,70 % (OUR) o el 0,60 % (SHA).

Si piensas realizar transacciones frecuentes en divisas diferentes al euro, puede que lo que más te convenga sea abrir una cuenta de empresa multidivisa, como la de Revolut Business, e incluso la de Wise Business, así sea como complemento de una cuenta de empresa principal.

Retiradas de efectivo

Al igual que sucede con las transferencias nacionales e internacionales, otra fuente de beneficios para los servicios bancarios que ofrecen cuentas de empresa «gratuitas» son las retiradas de efectivo.

Las limitaciones para los retiros de dinero en efectivo cumplen la función central de desalentar el uso de efectivo y, a su vez, fomentar el uso de las transferencias y los pagos electrónicos.

En efecto, la mayoría de las cuentas de empresa sin comisiones de mantenimiento cuentan con límites mensuales definidos, ya sea para la cantidad de retiradas gratuitas en cajeros automáticos que pueden realizar los usuarios, o para los montos máximos que pueden retirar.

Superado el límite, cada retirada de efectivo acarrea una comisión. Ejemplo de esto es la Cuenta de Empresa de SumUp, que permite hasta 3 retiradas de efectivo gratuitas cada mes, tras lo cual cada retirada acarrea una comisión del 2 %; Revolut Business, por su parte, cobra una comisión similar del 2 % para todas las retiradas de efectivo.

Depósitos de efectivo

Son muchas las cuentas de empresa que ni siquiera ofrecen a sus usuarios la posibilidad de depositar fondos en efectivo.

Es el caso de la gran mayoría de los neobancos, incluso de los más establecidos, como Revolut Business y la Cuenta de Empresa de SumUp; N26, por su parte, ofrece depósitos en efectivo a sus clientes de empresa en una amplia red de comercios asociados a Viacash a través de su funcionalidad Cash26, aunque estos acarrean una comisión del 1,5 % por depósito.

Este aspecto de las cuentas de empresa gratuitas puede ser especialmente perjudicial para los comercios con una alta proporción de ingresos en efectivo, como puede ser el caso de las tiendas minoristas, por ejemplo.

Tarjetas físicas adicionales

Las cuentas de empresa acostumbran a incluir una tarjeta de débito o prepago gratuita, que puede ser reemplazada sin costo tras su vencimiento.

En la mayoría de los casos, sin embargo, las empresas y los comercios suelen necesitar más tarjetas físicas, y estas, por lo general, acarrean un costo de emisión o de mantenimiento (o ambos).

El plan Standard (sin cuota mensual) de la cuenta de empresa de N26, por ejemplo, no incluye tarjetas físicas, y su emisión cuesta 10 €, al igual que la emisión de tarjetas físicas adicionales en los planes de pago.

Además, si la cuenta de empresa gratuita es multiusuario, también es común definir un límite en la cantidad de tarjetas que se pueden emitir y asignar a cada usuario, independientemente de que el administrador esté dispuesto a pagar por ellas.

¿Necesitas tarjetas de empresa? Echa un vistazo a estas Soluciones para la gestión de gastos de empresa

Otros costos y comisiones

Los costos y las comisiones que hemos enumerado hasta aquí son los más comunes en las cuentas de empresa gratuitas, pero no son los únicos.

A grandes rasgos, cualquier tipo de operación o funcionalidad puede (y suele) acarrear un costo fijo o una comisión, como sucede con todas las transacciones que involucren una divisa distinta al euro; o hasta una penalización, como es el caso tan común de las penalizaciones por inactividad.

Las ventajas de abonar planes de pago muchas veces se limitan a una reducción de estos costos y comisiones.

Así, dependiendo de las características particulares de cada caso, puede suceder que sea más conveniente pasarse a un plan de pago que aferrarse a las cuentas de empresa sin comisiones de mantenimiento.

Para poder definir la conveniencia real de una opción u otra es imprescindible prestar atención a los costos y las comisiones asociados a las operaciones que se realizarán con frecuencia en el día a día; en otras palabras, que es necesario asegurarse de leer la letra pequeña antes de decidirse por una cuenta de empresa.