El auge imparable de los neobancos ha generado un entorno en el que constantemente aparecen nuevos jugadores, nuevas cuentas online que ofrecen condiciones más o menos convenientes, con ofertas, muchas veces, similares entre sí.

En este contexto de oferta saturada de soluciones y posibilidades, definir cuáles son las mejores cuentas online de neobancos en España no es tarea fácil, pero tampoco imposible: las diferencias, como siempre, se encuentran en los detalles.

En este artículo exploraremos los costos, comisiones, funcionalidades, ventajas y desventajas de las principales cuentas online de España.

Comparativas

Cuentas online

N26

Revolut

Wise

Rebellion Pay

Vivid Money

Bancos tradicionales

Empecemos esta comparativa de las mejores cuentas online de España con este pantallazo general:

| Cuenta | Características | Enlace |

|---|---|---|

|

||

|

||

|

||

|

||

|

||

|

||

|

|

| Cuenta | Características | Enlace |

|---|---|---|

|

||

|

||

|

||

|

||

|

||

|

||

|

|

La cuenta online más conveniente: costos y comisiones

Si bien todos los bancos y neobancos incluidos en esta comparativa ofrecen la posibilidad de abrir una cuenta online gratis, de igual manera las operaciones y funcionalidades que los diferencian conllevan determinados costos y comisiones.

¿Cuál es de estas cuentas online ofrece las mejores condiciones a sus usuarios? Para comenzar a definirlo, echemos un vistazo a los costos y comisiones asociados a estas soluciones:

| Cuenta online |

Cuota mensual |

Emisión tarjeta física |

Transferencias SEPA |

Retiradas efectivo |

Domiciliación bancaria |

|---|---|---|---|---|---|

| N26 | Standard Gratis Smart 4,90 €/mes You 9,90 €/mes Metal 16,90 €/mes |

Standard 10 € Smart, You y Metal Gratis |

Gratis | Standard 3 retiros gratuitos / 2 € por retiro superado el tope Smart, You y Metal Gratis, sin tope Retiradas con Cash26 Gratis, con topes de montos |

Gratis |

| Revolut | Estándar Gratis Plus 2,99 €/mes Premium 7,99 €/mes Metal 13,99 €/mes |

Emisión gratuita Gastos de envío variables |

Gratis | Estándar Gratis hasta 200 € (o 5 retiradas) por mes / 2 % de comisión superado el tope Plus Gratis hasta 200 € por mes / 2 % de comisión superado el tope Premium Gratis hasta 400 € por mes / 2 % de comisión superado el tope Metal Gratis hasta 800 € por mes / 2 % de comisión superado el tope |

Gratis |

| Wise | Gratis | Primera tarjeta física: 7 € Reemplazo opcional: 4 € Reemplazo tarjeta caducada: gratis Envío urgente: desde 10,40 € |

0,44 €/transferencia (Gratis entre cuentas online Wise) |

Gratis hasta 200 € (o 2 retiradas) por mes / 0,50 € o 1,75 % de comisión por retirada superado el tope | Gratis |

| Rebellion Pay | Demo Gratis Free Gratis |

Gratis | Gratis | Gratis hasta 500 € (o 4 retiradas) por mes / 2 € de comisión por retirada superado el tope | Gratis |

| Vivid Money | Standard Gratis Prime 9,90 €/mes (primer mes gratis) – 99 €/año (único pago) |

Emisión gratuita Costo de envío estándar: 9,90 € Costo de envío exprés: 24,90 € |

Gratis | Standard Gratis hasta 200 € al mes Prime Gratis hasta 1.000 € al mes |

Gratis |

| BBVA | Gratis | Gratis | Gratis | Gratis sin topes en cajeros BBVA | Gratis |

| Santander | Gratis | Gratis | Gratis | Gratis sin topes en cajeros Santander | Gratis |

Cuota mensual

Como anticipábamos, todas las soluciones ofrecen la posibilidad de abrir una cuenta online gratis y, de hecho, Rebellion Pay, Wise, BBVA y Santander no cuentan con planes de pago; como sí lo hacen, en cambio, N26 (entre 4,90 y 16,90 €/mes), Revolut (entre 2,99 y 13,99 €/mes) y Vivid Money (9,90 €/mes).

Tarjetas físicas incluidas

Las únicas cuentas online que no incluyen una tarjeta física gratuita son N26, que cobra 10 € por la emisión en su plan Standard (sin cuota mensual) y Wise, que cobra 7 € por la primera emisión.

Las demás soluciones, así como N26 en sus planes de pago, incluyen una tarjeta física gratuita, aunque Revolut y Vivid Money cobran gastos de envío.

Transferencias SEPA y domiciliaciones bancarias

Dos puntos en los que todas las cuentas online coinciden es en las transferencias SEPA y las domiciliaciones bancarias, que en todos los casos (a excepción de las transferencias SEPA en Wise) son gratuitas e ilimitadas.

Dicho esto, algunas, como es el caso de N26, prevén duras penalizaciones para los casos en que los fondos sean insuficientes para afrontar el cobro automático domiciliado.

Retiradas de dinero en efectivo

Por último, un aspecto que le genera problemas a la mayoría de los neobancos en España es la necesidad de ofrecer soluciones de retirada de efectivo cómodas y económicas.

En este aspecto, las cuentas online de BBVA y Santander tienen la obvia ventaja de disponer de su propia red de cajeros automáticos ampliamente distribuidos por toda España.

De entre los neobancos, se destaca con diferencia en este aspecto N26, que además de ofrecer 3 retiradas gratis en su plan sin cuota mensual y retiradas ilimitadas en los de pago, facilita retiradas gratuitas ilimitadas (con topes de cantidad) con su funcionalidad de Cash26.

Funcionalidades y características destacadas

Evaluados los costos y las comisiones, el siguiente aspecto en nivel de importancia son las funcionalidades ofrecidas por cada solución, en especial las que las diferencian dentro de la industria y las que se ofrecen como parte de un esfuerzo de localización de sus servicios.

Veamos, a modo de pantallazo generalizado, las funcionalidades más interesantes ofrecidas por estas cuentas en línea:

| Cuenta online |

BIZUM | Programa de reintegros y promociones |

Cuentas compartidas |

Cuentas multidivisa |

Inversiones |

|---|---|---|---|---|---|

| N26 | Sí | Sí | Solo en los planes de pago |

No | Criptomonedas |

| Revolut | No | Sí | Sí | Sí | Criptomonedas, acciones, ETFs y materias primas |

| Wise | No | Solo en cuentas de empresa |

No | Sí | No |

| Rebellion Pay | No | Sí | No | No | Criptomonedas |

| Vivid Money | No | Sí | Sí | Sí | Criptomonedas, acciones y ETFs |

| BBVA | Sí | Sí | Sí | Sí | Fondos de inversión |

| Santander | Sí | Sí | Sí | Sí | Acciones, ETFs y bonos de renta fija |

BIZUM y programas de reintegros

Más allá de ofrecer transferencias SEPA gratuitas, la posibilidad de utilizar BIZUM es fundamental para los clientes españoles. Además de BBVA y Santander, el único neobanco que ofrece esta funcionalidad es N26.

Por otro lado, todas las soluciones presentan diferentes tipos de programas de beneficios, ofertas o cashback (reintegros); a excepción de Wise, que reserva este aspecto exclusivamente para los usuarios de sus cuentas de empresa.

Cuentas compartidas y multidivisa

Wise, Vivid Money y Revolut son cuentas multidivisa, ideales para quienes pagan o cobran de manera frecuente en divisas diferentes al euro; de estas, las últimas dos, junto con BBVA, Santander y N26 (en sus planes de pago) incluyen la posibilidad de abrir o crear cuentas compartidas con otros usuarios.

Productos financieros

Un aspecto novedoso en auge en las cuentas de banco online es la disponibilidad de productos financieros, que facilitan a los usuarios invertir parte de sus ahorros en la compraventa de criptomonedas, acciones de empresas, fondos cotizados de inversión (ETFs) o materias primas.

En este punto es Revolut el que cuenta con la oferta más versátil, con comisiones que varían, según el producto y el plan suscrito, entre el 0,25 y el 1,99 % por operación.

Con sede en Berlín, el neobanco N26 fue uno de los pioneros de la banca digital en Europa, por lo que no es extraño que hoy sea uno de los líderes del sector.

Su plan gratuito Standard, sin cuota fija mensual, es bastante completo en relación con sus planes de pago, Smart, You y Metal.

Las carencias más relevantes del plan Standard se reducen a la imposibilidad de crear una cuenta conjunta, así como de contar con una tarjeta física gratuita. En este caso, el costo de la tarjeta física Standard es de 10 €.

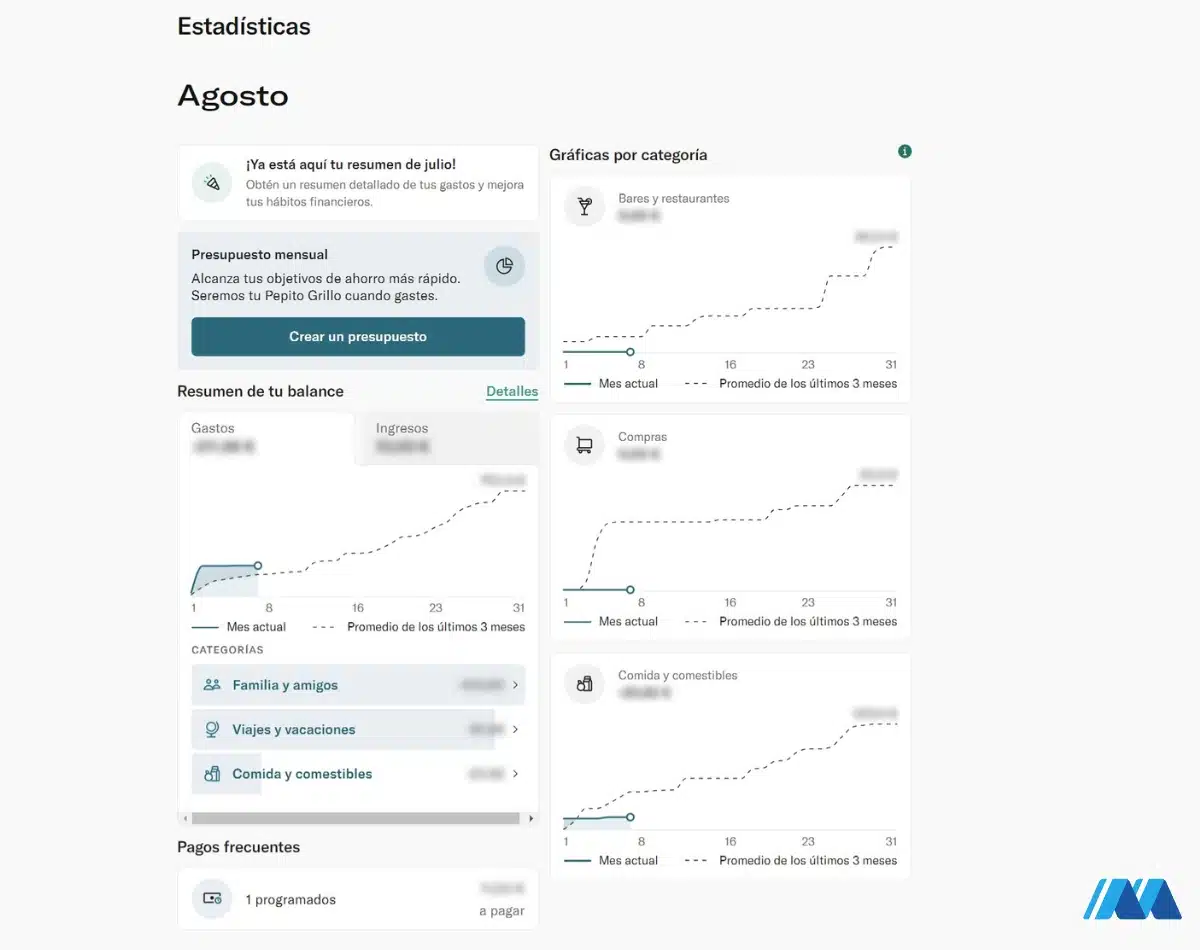

Vista de las subcuentas en la aplicación de N26

Pantalla de Tarjetas en la app de N26

Uno de los aspectos más relevantes que diferencian a N26 de sus competidores es su esfuerzo orientado a la localización de sus servicios, ofreciendo a sus clientes españoles las transferencias por BIZUM, un IBAN español y una amplia red de comercios asociados a su programa Cash26 para depósitos y retiradas de efectivo.

Esto es especialmente útil para los usuarios Standard, que solo cuentan con 3 retiradas de cajeros automáticos gratuitas cada mes, mientras que con Cash26 pueden retirar efectivo sin costo cuantas veces quieran hasta un tope de 200 € por operación y 900 € por día.

Los depósitos de efectivo, por su parte, acarrean una comisión por depósito del 1,5 %.

Puedes acceder a las estadísticas de tu cuenta online N26, tanto en la app como en la versión web

A pesar de que carece de un programa de reintegros, ofrece una cartilla de promociones y descuentos ajustada a la localización de los usuarios, que además se actualiza periódicamente.

Una última funcionalidad a destacar es una cada vez más común en las cuentas online: la posibilidad de pagar en cuotas por gastos ya procesados, sin necesidad de contar con una tarjeta de crédito. En el caso de N26, esta funcionalidad se llama N26 a plazos, y la tasa de interés anual aplicada es de entre 7,49 y 13,99 %.

Por último, un detalle a destacar es que la interfaz móvil de N26 es quizás la más simple y fácil de utilizar de todas las soluciones incluidas en esta comparativa.

Revolut es un neobanco de origen inglés con sede en Lituania, que se caracteriza tanto por la amplitud de su oferta, como por tratarse de una cuenta multidivisa.

Además de su plan gratuito sin cuota mensual, Estándar, ofrece tres planes de pago, Plus, Premium y Metal, con condiciones más convenientes, como limites más altos de retiradas de efectivo (200 € para Plus sin tope de retiradas, 400 € para Premium y 800 € para Metal), por ejemplo.

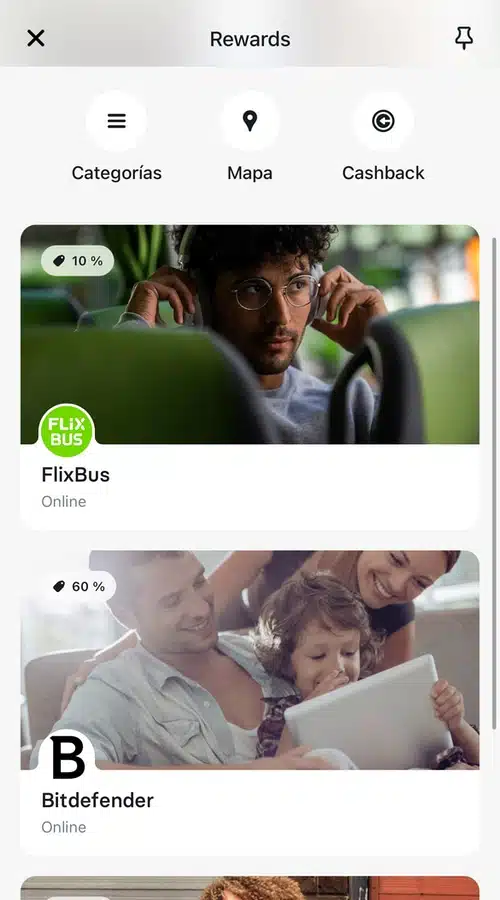

El programa de reintegros de Revolut solo está disponible para los usuarios suscriptos a la funcionalidad gratuita Revolut Pro, orientada a trabajadores autónomos, que habilita a emitir facturas electrónicas y a enviar enlaces de pago a clientes, y también depende del plan elegido: 0,4 % en Standard y Plus, 0,6 en Premium y 0,8 % en Metal.

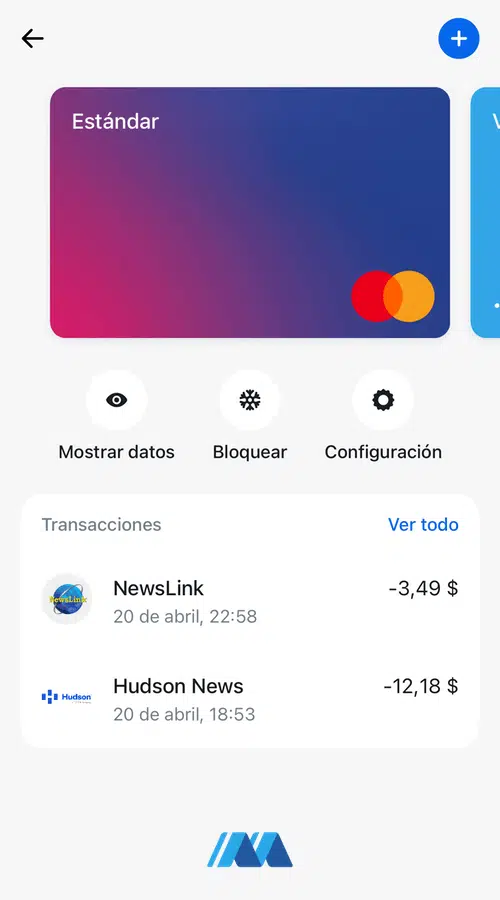

Desde la app de Revolut puedes modificar los límites de tu tarjeta, o bloquearla

Revolut te permite abrir subcuentas con más de 30 divisas diferentes

La verdadera ventaja de Revolut es su usabilidad en el extranjero. Sus subcuentas, llamadas cajas fuertes, pueden ser compartidas y estar configuradas en una de las más de 30 divisas disponibles.

Las conversiones de divisa son sumamente convenientes con la cuenta online Revolut, que ofrece hasta 1000 € de conversiones sin comisiones para sus usuarios Estándar y Plus (1 y 0,5 % de comisión superado el tope), y conversiones de divisa ilimitadas sin comisión para los usuarios Premium y Metal.

Puedes elegir entre abrir una subcuenta personal o una compartida

Revolut te permite filtrar tu búsqueda de promociones por ubicación, categoría y cashback

Otro punto en el que se destaca Revolut es en sus productos financieros, dando la posibilidad a sus usuarios de invertir en una amplia cartera de criptomonedas, ETFs, materias primas y acciones.

Sin embargo, las comisiones asociadas a estas operaciones están lejos de ser las más convenientes: los usuarios Estándar, por ejemplo, pagan una comisión por compra o venta de criptomonedas del 1,49 % y del 1,99 % en el caso de materias primas.

Por otro lado, los usuarios Metal disfrutan de 10 meses de operaciones en bolsa sin comisiones.

Los planes superiores de Revolut (Premium y Metal) incluyen también una serie de franquicias de seguros de viajes con coberturas sumamente convenientes.

¿No te decides entre N26 o Revolut? Echa un vistazo a esta exhaustiva comparativa entre Revolut y N26

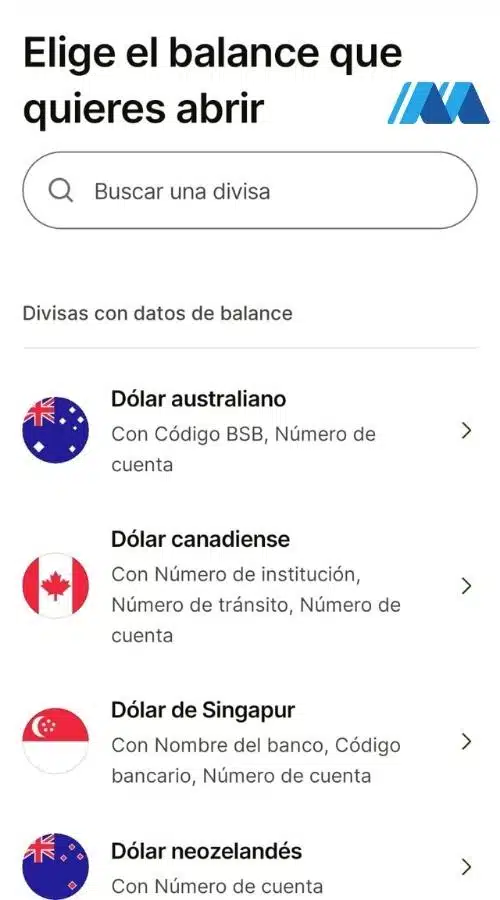

Wise nace en 2011, en Inglaterra, con el nombre de TransferWise y con la misión explicita de ofrecer el medio más económico, simple y eficiente de realizar transferencias internacionales de dinero.

Motivados por el éxito de su plataforma y su modelo de negocio, cambiaron su nombre a Wise y ampliaron sus servicios para ofrecer a sus usuarios una cuenta online multidivisa con algunas de las tasas de conversión más convenientes del mercado.

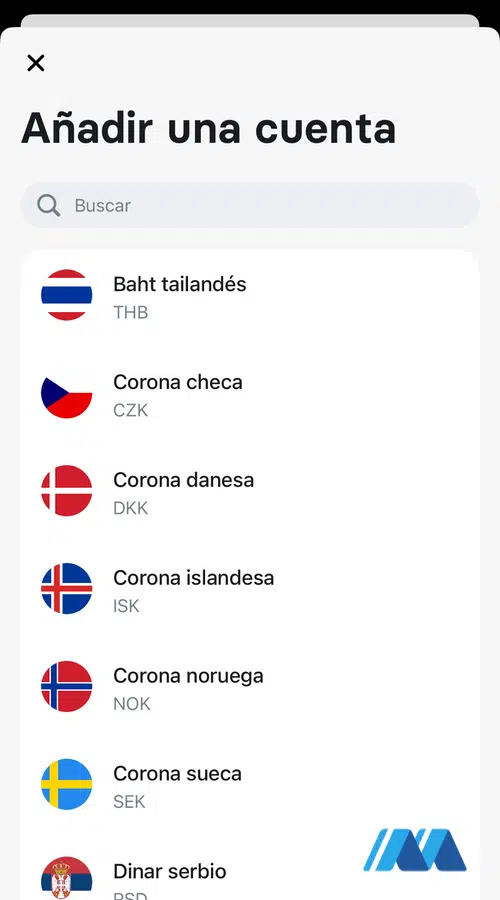

Wise dispone de más de 100 divisas entre las que elegir para abrir una subcuenta

Puedes hacer un seguimiento de tus transferencias SWIFT en la app de Wise

Wise no dispone un esquema de planes de suscripción, sino que es gratuito abrir una cuenta online, que puede ser personal o de empresa.

La emisión de una tarjeta física cuesta 7 €, pero puedes emitir hasta 3 tarjetas virtuales gratis para asociar a tu monedero electrónico (Apple Pay, Google Pay, Samsung Pay, etc.).

La modalidad de cuenta online de Wise es relativamente nueva y aún carece de un gran número de funcionalidades típicas de los neobancos. Sin embargo, las relacionadas con su carácter multidivisa son sumamente útiles si operas con monedas diferentes al euro.

Por ejemplo, puedes automatizar las conversiones entre subcuentas de divisas, de modo que cuando recibas un pago en libras esterlinas, este monto se convierta automáticamente a euros (o a cualquiera de las más de 50 divisas disponibles); o programar transferencias SWIFT internacionales y hasta hacerlas recurrentes.

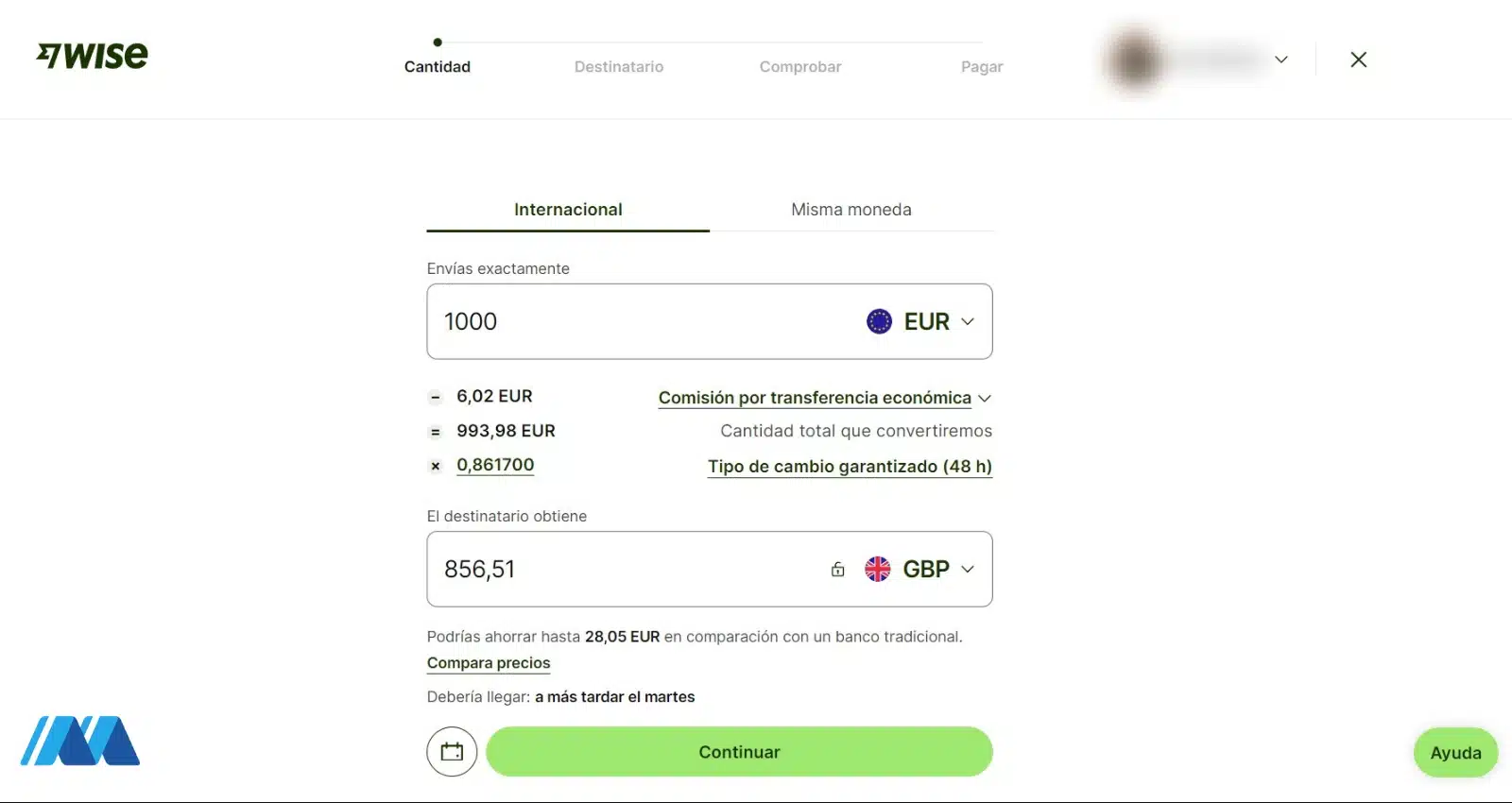

Wise es muy transparente en cuanto a los costos de las transferencias

El tipo de cambio para las transferencias SWIFT es el del mercado, y las comisiones se componen de una parte fija, que suele estar alrededor de los 0,50 €, y una parte variable, que por lo general se mantiene por debajo del 1 %.

A modo de ejemplo, al día de la redacción de esta comparativa, una transferencia internacional de España (EUR) al Reino Unido (GBP) acarrea una comisión fija de 0,45 € y una variable del 0,56 %.

En otras palabras, Wise se vuelve especialmente conveniente en las conversiones de divisa de montos altos (superiores a los 1.000 €).

Una última funcionalidad interesante que ha añadido Wise a sus cuentas online multidivisa es la llamada Interés, que ofrece, valga la redundancia, un interés variable del 2,8 % en euros (y 4,36 % en GBP), a través de inversiones en fondos compuestos por activos de muy bajo riesgo, administrados por la estadounidense BlackRock.

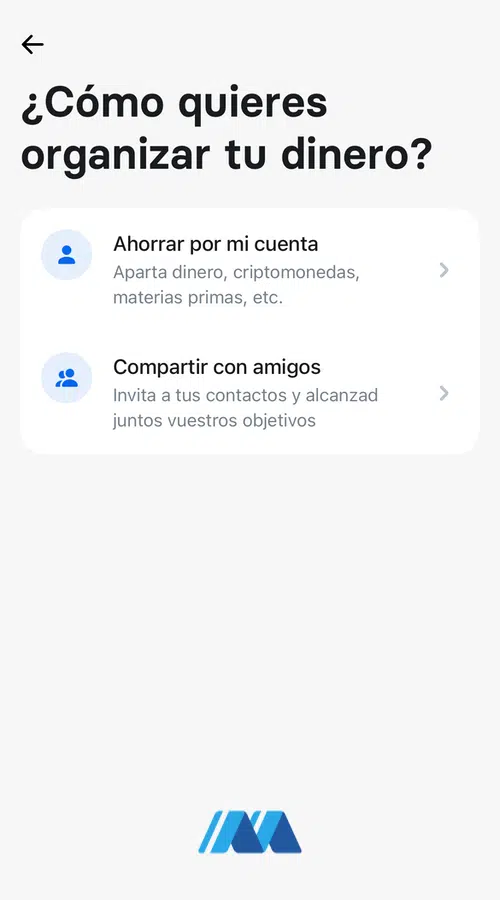

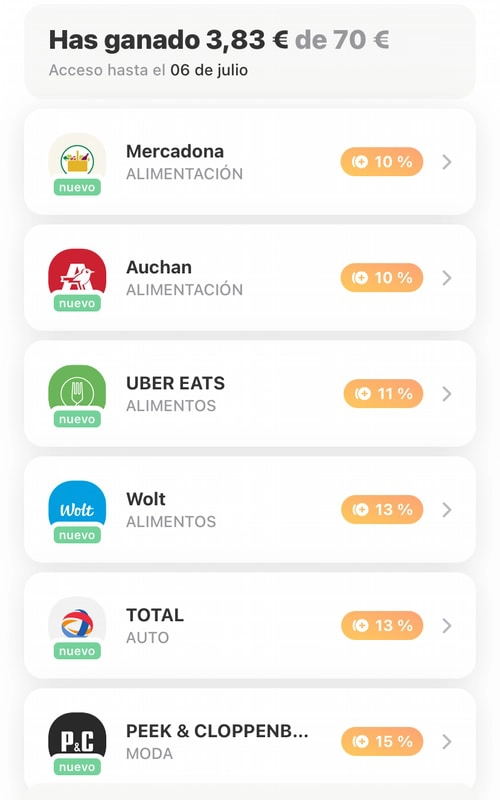

Rebellion Pay es una fintech española con sede en Madrid que ofrece una cuenta online con tarjeta física que se caracteriza, principalmente, por la simplicidad de su oferta.

Al igual que Wise, no ofrece planes de suscripción, sino que es gratuito darse de alta en el servicio.

Una vez verificada tu identidad, en caso de no contar con un DNI español o un permiso de residencia en España (TIE), obtendrás un acceso limitado a la cuenta online a través de una suscripción Demo.

Para pasar al plan Free, ganando acceso completo a las funcionalidades de Rebellion Pay, solo deberás suministrar y verificar una dirección de residencia en España.

Imagen: Rebellion Pay

La oferta de Rebellion Pay incluye tarjetas virtuales gratuitas para asociar a monederos electrónicos

Donde Rebellion Pay brilla es en las condiciones financieras de sus servicios: emisión y envío gratuito de tarjetas físicas y virtuales, 4 retiradas de efectivo en EUR o en divisa extranjera sin comisiones por tipo de cambio, y un amplio programa de promociones, ofertas y beneficios con descuentos de hasta el 30 %.

Por otro lado, esta cuenta online dispone de algunas limitaciones que pueden resultar poco prácticas, como un tope de 3.000 € mensuales para pagos con tarjeta (muy inferior, por ejemplo, al de 20.000 € de N26) y otro de balance de 16.800 €.

Puede que aún no sea la cuenta online más conveniente, pero se trata de una fintech sumamente nueva, con muchísimo potencial, y útil para complementar a otras cuentas online o a cuentas bancarias tradicionales para su uso en el extranjero.

Cabe destacar, en cualquier caso, que Rebellion Pay impone una penalización de 2 € al mes tras 6 meses de inactividad, y de 4,50 € al mes a partir del doceavo mes de inactividad.

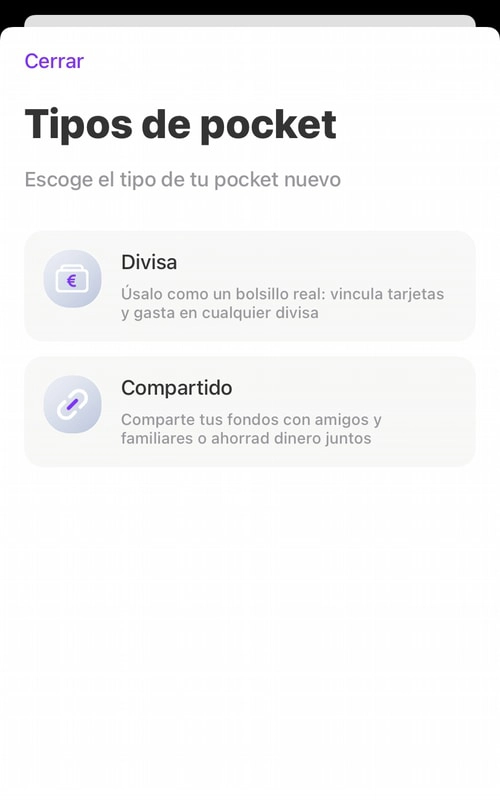

Vivid Money es un neobanco alemán con sede en Berlín, que podríamos resumir como un punto medio entre N26, por la simplicidad de su interfaz, y Revolut, porque su carácter multidivisa.

Vivid ofrece un plan sin cuota mensual llamado Standard, y uno de pago llamado Prime, que cuesta 9,90 € al mes. Las principales diferencias entre ambos planes se encuentran en los límites y las coberturas mucho más que en las funcionalidades.

Con Standard, por ejemplo, puedes crear subcuentas, llamadas Pockets, de hasta 40 divisas diferentes, mientras que con Prime tienes acceso a más de 100; de igual manera, las retiradas en efectivo gratuitas tienen un tope de 200 € en Standard y de 1.000 € en Prime.

Imagen: Mobile Transaction

Puedes configurar Pockets con hasta 40 divisas diferentes en la app de Vivid Money

Imagen: Mobile Transaction

La interfaz de conversión de divisas de Vivid es muy intuitiva

Para acceder al esquema de reintegros de Vivid Money es necesario disponer de al menos 1.000 € en el balance o 100 € en activos al finalizar el mes anterior.

Este requisito puede ser un estorbo, pero vale la pena acceder a estos cashback, con los que puedes ahorrarte entre 20 y 100 € al mes, dependiendo de tu plan suscrito.

Con Prime, además, disfrutas de operaciones de criptomonedas ilimitadas sin comisiones, así como condiciones más convenientes en todo tipo de operaciones bursátiles como la compraventa de acciones y ETFs a través del Pocket Invest.

Imagen: Mobile Transaction

Con los reintegros de Vivid Money puedes ahorrar hasta 100 € cada mes

Imagen: Mobile Transaction

Puedes elegir entre un pocket de divisa o uno compartido

Vivid Money apuesta fuerte por este aspecto de su oferta, es decir, por todo lo relacionado con el mundo de las inversiones.

Un ejemplo de esto es su funcionalidad llamada Planes de Ahorro, mediante la cual puedes automatizar inversiones, de modo que una parte de tus ahorros se destine automáticamente a tus inversiones en criptomonedas o en acciones.

Un punto destacable de Vivid es que, a través de una asociación con Viacash (la misma compañía con la que se alía N26 para ofrecer Cash26), ofrece a sus usuarios la posibilidad de realizar depósitos y retiradas de efectivo en más de 3.000 puntos distribuidos por todo el país.

¿Quieres saber más sobre las cuentas multidivisa? Lee nuestra Comparativa de Vivid Money vs Revolut

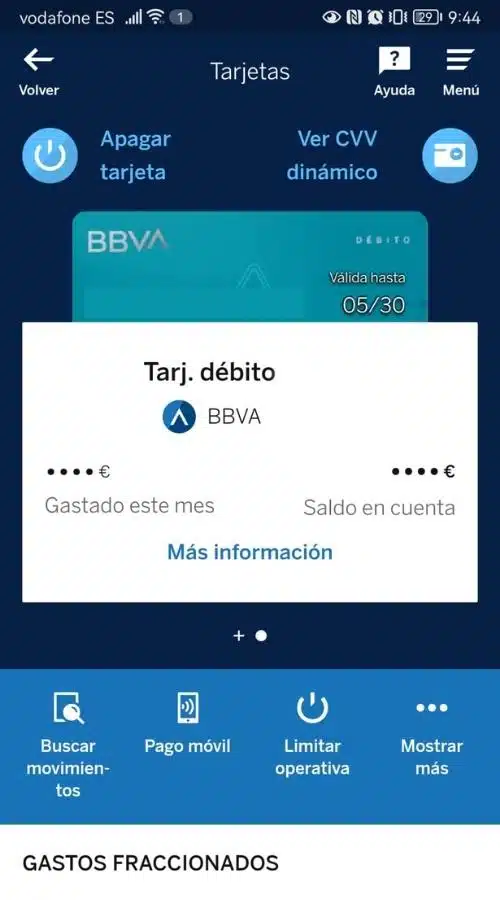

El auge de las cuentas online ha alcanzado un punto tan alto que los mismos bancos tradicionales han comenzado, en los últimos años, a lanzar al mercado sus propias versiones de cuentas online sin comisiones de mantenimiento. Entre estas, se destacan las de BBVA y Santander.

En efecto, a pesar de tratarse de dos de los bancos más tradicionales de España, hoy es posible abrir una cuenta online en cualquiera de los dos, en menos de una hora y sin salir de tu casa.

En ambos casos no se ofrecen planes, sino que la cuenta online es gratuita (sin cuota mensual) e incluye la emisión de una tarjeta de débito, así como la posibilidad de crear una cuenta compartida con otros clientes del banco, invertir en diferentes tipos de activos financieros y disfrutar de toda una gama de promociones, ofertas y descuentos.

Imagen: Mobile Transaction

Puedes definir todo tipo de límites y configuraciones en la pestaña de tarjetas de BBVA

Imagen: Santander

La pestaña de tarjetas de la app de Santander incluye un detalle de los gastos

La gran ventaja de estas cuentas online de bancos tradicionales es su infraestructura: a diferencia de los neobancos y de las fintechs, BBVA y Santander cuentan con miles de cajeros automáticos y centenares de sucursales distribuidos por todo el territorio español.

Su gama de funcionalidades, como es esperable, es igualmente amplia, ofreciendo todo tipo de servicios bancarios, desde préstamos y financiaciones hasta soluciones comerciales y empresariales.

Sus comisiones, en todo caso, no siempre son las más convenientes. BBVA, por ejemplo, cobra una comisión del 4,5 % por retirar efectivo en el extranjero, mientras que Santander impone una del 0,7 % con un mínimo de 20 € por transferencias SWIFT.

Nuestra recomendación

Volvamos ahora a la pregunta inicial: ¿cuál es la mejor cuenta online en España? La respuesta es que dependerá en gran parte de ti, de tus necesidades y particularidades.

A grandes rasgos, consideramos que la cuenta online de Revolut es la que cuenta online con la oferta más completa y escalable (gracias a su plataforma Revolut Business), con un amplio abanico de funcionalidades útiles y comisiones bajas.

Si operas con divisas extranjeras con regularidad, entonces Revolut es sin dudas la mejor opción para ti. En este aspecto, Vivid Money no se queda muy atrás, con una oferta más simple y directa, y un programa de reintegros más conveniente; y si realizarás transferencias de divisas por montos muy altos, entonces deberías evaluar la conveniencia de utilizar la cuenta online Wise.

No obstante, si buscas un neobanco más establecido, con una oferta sólida de soluciones bancarias ofrecidas a través de una interfaz sumamente simple y fácil de utilizar, entonces N26 es la cuenta online perfecta para ti.

De los neobancos, N26 es el único que ha tenido éxito en su estrategia de localización en España: podrás utilizarlo para pagar con BIZUM en comercios o a tus amigos, además de que contarás con un IBAN español (que, aunque no debería ser importante, en España aún lo es), y la posibilidad de realizar depósitos y retiradas de efectivo prácticamente ilimitadas.

Para terminar, puede que prefieras atenerte a los bancos tradicionales, así sea por una simple cuestión de costumbre o de confianza (después de todo, no está de más contar con una sucursal de atención al público en la que poder presentar una queja presencial).

En este caso, la cuenta online más completa, la que ofrece las mejores condiciones, es la cuenta online de BBVA, que además cuenta con una interfaz sumamente amigable y una usabilidad muy versátil.