En el mundo de la banca y las finanzas, oímos hablar cada vez más de fintech (también escrito FinTech), pero, como este término de origen estadounidense se utiliza con diferentes significados, da lugar a cierta confusión.

¿A qué nos referimos cuando hablamos de «fintech» en general, o de «una fintech» en particular?

Aclaremos esto primero y tratemos de dar una definición que refleje los diferentes usos de la palabra. A continuación, examinaremos las tecnologías que componen las fintech y los diferentes tipos de empresas del sector.

Definición de «fintech»

- Fintech

- 1. Abreviatura de Tecnología Financiera, que se refiere a las nuevas tecnologías y su uso en el ámbito de las finanzas.

- 2. El sector de actividad que utiliza estas tecnologías. En este caso decimos simplemente «las fintech», en lugar de «el sector de las fintech».

- 3. Una empresa de este sector: «una fintech»..

Por influencia de la sintaxis inglesa, este término se utiliza a veces como adjetivo invariable, por ejemplo, «empresas fintech».

El primer significado del término es evidente; los otros son menos obvios, pero también se los puede encontrar a veces.

Las tecnologías que componen las fintech

Detrás de las tecnologías financieras encontramos un uso masivo de las nuevas tecnologías de la información.

En un artículo [1] de la Universidad de Glyndŵr (Gales), los autores rastrean la aparición de la aplicación de la tecnología al mundo de las finanzas hasta el tendido del primer cable transatlántico en 1958.

Este hito fintech 1.0 permitió el establecimiento de la red SWIFT, que permite los intercambios interbancarios entre los dos continentes, así como el uso de los cajeros automáticos. La fintech 2.0 se habría caracterizado por la aparición de internet y, finalmente, la fintech 3.0 pasaría a estar definida por la explotación de grandes masas de datos.

Las tecnologías de base de la fintech en 2021

Internet – Quizás el factor más importante. Los nuevos participantes ya no necesitan una red de comunicaciones específica, así que pueden intercambiar información a menor coste.

La nube – La centralización y el almacenamiento por parte de servicios especializados mejora la seguridad y la capacidad de procesar los datos. También es un factor de ahorro, ya que se necesita menos personal especializado que antes y no hay que crear nuevas infraestructuras a medida que la empresa crece.

Los smartphones – Estos dispositivos polivalentes desempeñan un gran papel en el desarrollo de las fintechs B2C (business-to-consumer). Sin la adopción masiva de los teléfonos inteligentes, nunca habrían surgido los neobancos, los pagos con códigos QR -muy populares en Asia- y los servicios de «pago por uso».

RFID y NFC – La identificación por radiofrecuencia (RFID) y su aplicación de corto alcance (NFC) son esenciales para los pagos sin contacto con tarjeta de crédito, o con una aplicación de monedero electrónico almacenada en un smartphone.

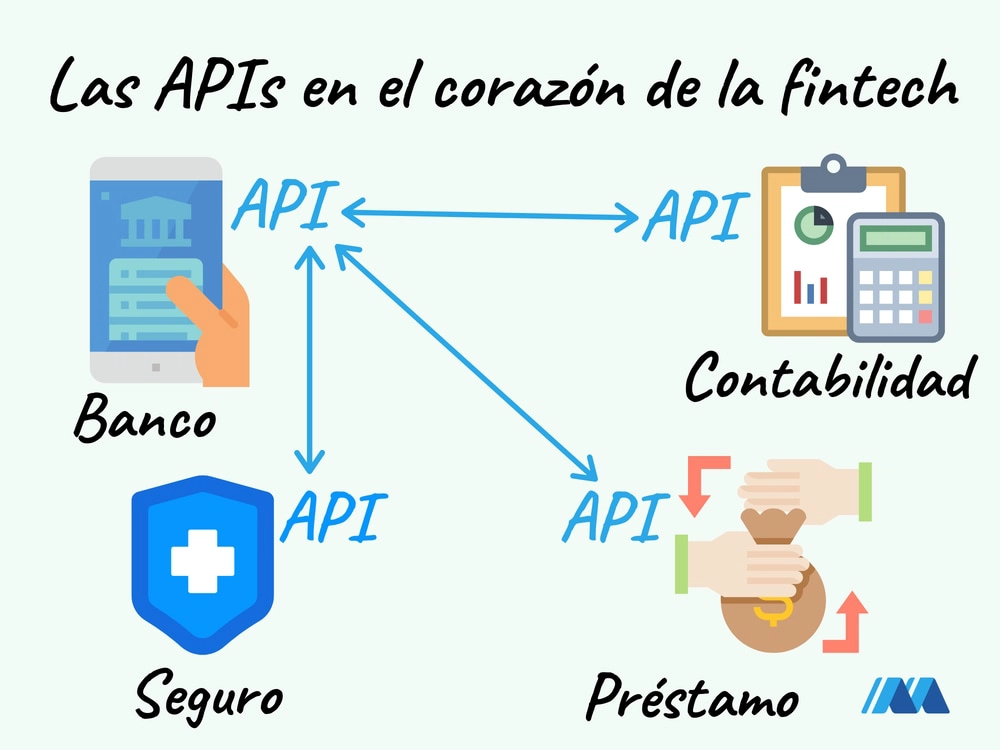

Las APIs – Este acrónimo, que significa Application Programming Interface, se refiere a un programa informático capaz de intercambiar datos con otro. Por ejemplo, en el contexto de la Banca Online, la API de un banco podrá comunicar información a un tercero, como ocurre por ejemplo con los agregadores de cuentas bancarias.

Otros ejemplos son el uso de las APIs por parte de los neobancos para comunicarse con los programas de contabilidad, o por parte de las plataformas de e-commerce para comunicarse con los servicios de pago.

Imagen: Mobile Transaction

Las fintech de diferentes sectores se comunican a través de las API.

La criptografía – Este campo de actividad altamente complejo utiliza recursos de software y hardware para modificar los datos de forma que sean ilegibles para las partes no autorizadas. Sin encriptación, no se puede intercambiar información financiera.

La tokenización – La transformación de datos sensibles en tokens proporciona una capa adicional de seguridad en las transacciones. A diferencia de la criptografía, la información original no puede ser recuperada de los tokens. Por ejemplo, la información de la tarjeta de crédito del cliente se transforma en un token que solo puede utilizar el comerciante.

El Big Data – Se refiere al almacenamiento y análisis de una gran variedad y masa de datos. Esto da a los bancos y a las compañías de seguros, por ejemplo, la posibilidad de conocer mucho mejor a sus clientes, hacer predicciones, detectar fraudes y prevenir riesgos. La explotación de esta masa de información se basa en la mencionada computación en la nube y en el aprendizaje automático.

Lea también:

¿Qué es un neobanco y cómo funciona?

Clasificación de las empresas del sector de las fintech

Ya hemos repasado algunos de los tipos de empresas del sector fintech, pero vamos a ver con más detalle su composición. No existe una clasificación oficial, así que hemos optado por la siguiente clasificación, que procede de un informe de KPMG sobre las fintech del Reino Unido [2].

Bankingtech – Fintechs bancarias: incluyen a los neobancos y agregadores bancarios. Ejemplo: Qonto, el neobanco para empresas.

PayTech – Fintechs que ofrecen servicios financieros relacionados con la infraestructura o los servicios de pago, así como con las transferencias internacionales. Algunos ejemplos son: Ant Financial, la empresa matriz de Alipay; Stripe, la plataforma de pagos online.

LendingTech – Fintechs de préstamo y financiación: factoring, crédito a corto y largo plazo, crowdfunding. Ejemplos: October, una fintech francesa especializada en préstamos participativos a empresas.

InsureTech / AssurTech – Fintechs de seguros. Ejemplo: Oscar Health, que trata de mejorar la cobertura sanitaria de los estadounidenses.

WealthTech – Fintechs de gestión de patrimonios, incluidos los famosos Robo-Advisors, algoritmos que asesoran en materia de inversiones en lugar de asesores patrimoniales. Ejemplo: la empresa estadounidense Robinhood, que trata de democratizar las inversiones financieras.

RegTech – Reg para la regulación. Ayudan a las empresas a cumplir la normativa nacional e internacional sobre gestión de riesgos, seguridad e identidad. Ejemplo: Onfido, con sede en Londres, que ofrece una tecnología de reconocimiento facial adaptada al mundo bancario y que respeta la normativa europea.

También se podría añadir una categoría adicional:

AccountingTech – Fintechs de gestión y contabilidad. Ejemplo: Xero, la empresa neozelandesa de contabilidad en la nube.

Esta clasificación breve tiene el mérito de la simplicidad. Deloitte, en su estudio de 2020 [3] sobre las fintechs europeas, utiliza una clasificación más desglosada, con dieciocho clases diferentes de fintech.

Los mismos sectores han tenido un pasado en el que la tecnología informática era útil, pero no esencial para su existencia. Sin embargo, en la actualidad, ninguna de estas actividades podría sobrevivir (o simplemente existir) sin lo que ofrecen las TI.

Incluso los llamados bancos tradicionales -los de las sucursales- funcionan ahora con una infraestructura digital.

En la sucursal nos espera un empleado que hace su trabajo con un ordenador, pide firmar en una tableta y realiza pagos o ingresos en un cajero automático. La figura del operador de mostrador está a punto de quedar obsoleta y relegada en su mayor parte a la asistencia al cliente en las transacciones online: lo tradicional es ahora una ilusión.

El presente: inteligencia artificial, aprendizaje automático y blockchain

Mientras que en el pasado los avances tecnológicos se producían con décadas de diferencia, seguidos por la cobertura de los medios de comunicación y las especulaciones más fantasiosas sobre su aplicación, hoy en día el progreso en el campo de la tecnología de la información es tan rápido que muchos pequeños acontecimientos que se cuelan silenciosamente en nuestra vida diaria quedan eclipsados.

En un momento en el que todo parecía estar conquistado, el Machine Learning (ML) y la Blockchain (ahora muy inflada periodísticamente) están impulsando el sector de las fintech. Estas tecnologías impulsan el desarrollo y el perfeccionamiento de los instrumentos financieros.

El aprendizaje automático se ha convertido en un elemento indispensable de las finanzas. Sus campos de aplicación son múltiples: desde la prevención y detección del fraude hasta la consultoría financiera, y desde el comercio algorítmico hasta la evaluación del riesgo crediticio.

Concesión de créditos en tiempo récord

Los préstamos personales son un sector especialmente vivo. Cualquiera que tenga una cuenta corriente en Internet o incluso una simple tarjeta de prepago, seguramente se habrá encontrado con anuncios de los llamados minicréditos instantáneos o habrá recibido una respuesta sorprendentemente rápida al solicitar una tarjeta de crédito.

La velocidad a la que se realizan hoy en día incluso las transacciones más arriesgadas, como la concesión de créditos, es el resultado de la aplicación de tecnologías como la inteligencia artificial y el aprendizaje automático, que son capaces de realizar cálculos y evaluaciones con rapidez.

El uso de la inteligencia artificial ha añadido otra capa de seguridad al uso de los instrumentos de pago electrónicos habituales, como las tarjetas de crédito.

Si has sido víctima de un uso fraudulento de una tarjeta de crédito en los últimos años, es muy probable que la compañía de tarjetas de crédito se haya puesto en contacto contigo antes de que te dieras cuenta del intento de fraude.

Como se puede imaginar, este tipo de preparación nunca podría garantizarse si solo las personas o la tecnología informática «no inteligente» estuvieran a cargo de la prevención del fraude. Una sola transacción errónea hace saltar las alarmas, y solo entonces entran en juego los recursos humanos.

Robo-advisor

Un campo de aplicación de la inteligencia artificial que se está abriendo paso en el panorama actual de las tecnologías financieras es el asesoramiento financiero automatizado de los robo-advisors.

Se trata de sofisticados programas informáticos que, mediante el uso de algoritmos matemáticos que exploran y analizan las necesidades y requisitos de un inversor, son capaces de construir una cartera de valores altamente personalizada. En resumen, hacen el mismo trabajo que el verdadero asesor financiero, pero mucho más rápido y, nos atrevemos a decir, con más precisión.

Aunque hasta hace poco los inversores eran comprensiblemente reticentes, hoy los asesores automatizados han dejado de ser un tabú, hasta el punto de que algunas de las llamadas instituciones bancarias tradicionales han visto en los robo-advisors una oportunidad para revivir y construir una nueva identidad de marca.

«El asesoramiento automatizado lleva lo que solía ser una entrevista en una sucursal a un dispositivo móvil, haciendo la experiencia más familiar y menos intimidante.» – Joy Schoffler, Miembro del Consejo Ejecutivo de la Asociación Profesional de las FinTech [4]

También se está avanzando en la Tecnología de Registros Distribuidos (DLT), cuya expresión más popular es la Blockchain.

¿Qué es la Blockchain? Es «simplemente» un método de almacenar información, encerrándola en bloques encadenados y dispuestos en orden cronológico. Esta estructura lineal permite una rápida actualización de la base de datos, y la descentralización de la información -distribuida entre varios nodos- confiere al sistema un alto nivel de seguridad informática, difícil de piratear.

¿Cómo se traduce eso en términos prácticos? En comparación con los sistemas tradicionales de telecomunicaciones bancarias, el uso de la blockchain hace que cualquier tipo de transacción sea prácticamente instantánea (incluso los fines de semana, cuando las instituciones financieras tradicionales descansan) y mucho más barata, no solo para los consumidores, sino también para las propias instituciones. [5]

Si bien en un primer momento los bancos rechazaron la blockchain, ya que la veían desde un punto de vista competitivo, esta nueva disposición digital por parte de las instituciones financieras está empezando a dar sus frutos, incluso en nuestro país.

¿En qué estado se encuentra el sector de las fintech en España?

En España, las fintech han desembarcado con fuerza en los últimos años sobre todo a través de los neobancos, que están logrando aumentar de forma considerable su cuota de usuarios, sobre todo gracias al empuje de instituciones bancarias digitales como el N26, Revolut o Qonto.

En contraste, la banca tradicional está perdiendo cientos de miles de usuarios cada año, algo que está causando serios problemas en el BBVA, el Banco Santander y La Caixa, ya que su extensa infraestructura y costosas oficinas pueden no ser sostenibles a medio plazo si continúa esta tendencia.

Además de los neobancos procedentes de otros países europeos -Revolut es británico, Qonto es francés, y el N26 es alemán-, también hay otras plataformas surgidas en España que ofrecen sus servicios como cuentas bancarias secundarias. Este es el caso de Bnext, que ya cuenta con más de 400.000 usuarios y está desembarcando en otro gran mercado como es el de México.

No todas las empresas de fintech son neobancos, sin embargo. Aplicaciones como Verse, también de origen español, están creciendo rápidamente ofreciendo servicios de gestión de pagos o gestión compartida de gastos, de nuevo adentrándose en un nicho de mercado que no estaba correctamente cubierto por los bancos tradicionales, que no han sabido ofrecer este tipo de servicios a sus usuarios a pesar de contar con una enorme ventaja estratégica durante décadas.

Gracias al empuje de los neobancos y al auge de apps de fintech como Verse, Captio, Bestaker, Fintonic o Kantox, España se ha convertido en el sexto país más importante del mundo [6] en el sector fintech. Esto se ha dado, en buena medida, porque cuenta con una gran cantidad de personas interesadas en las ventajas de las finanzas digitales, pero también porque, tradicionalmente, los bancos históricos españoles han ofrecido servicios que con frecuencia han resultado muy anti-cliente, a diferencia de los de otros países europeos donde la banca ha tenido más en consideración a los ciudadanos y los empresarios para ofrecer mejores servicios.

Por todo esto, podemos considerarnos afortunados de tener a nuestra disposición algunos de los servicios fintech más avanzados de Europa ya operativos sobre suelo español, así como una amplia variedad de start-ups fintech que, además, están siendo capaces de posicionar a España entre los países líderes de este sector, expandiendo sus propuestas hacia otros mercados donde España tiene un acceso privilegiado, como es el caso de América Latina.

Notas

[1] Leong, K. and Sung, A. (2018) ‘FinTech (Financial Technology): What is It and How to Use Technologies to Create Business Value in Fintech Way?’, International Journal of Innovation, Management and Technology, vol. 9, no. 2, pp. 74-78.

[2] KPMG (2020) : « UK Fintech Focus » (PDF).

[3] Deloitte (2020) : « Fintech, on a brink of further disruption » (PDF).

[4] The Rise of Fintech, GoodCall.com

[5] Accenture (2017), Banking on Blockchain

[6] Torrego, J.M. (2021): España es el sexto mayor ecosistema Fintech del mundo, El Referente